“宝万之争”由明转暗 万科反击底牌乍现(9)

万科宝能对峙背后的重要变量: 证金公司及三大券商持股超10%

万科(000002.SZ;02202.HK)正在上演中国资本市场版“伟大的博弈”。

12月18日午间,在A股股价近两日连续涨停后,万科紧急停牌并公告称正在筹划股份发行,用于重大资产重组及收购资产。

至此,万科管理层与宝能系的对峙,还面临诸多变量。若要取得最后胜利,万科管理层势必要争取更多机构投资者的支持。

据21世纪经济报道记者统计,目前,万科管理层股东联盟与宝能系的持股比例分别为20.64%、22.45%。两者的对峙背后,万科其他机构投资者的立场将尤为关键。

最暧昧的,当属在宝能系大买万科时,突然跟进的安邦保险(目前持股5%)。证金公司及银河、中信、华泰等另外三大券商(明面上合计持股10.85%)是万科管理层可能争取的重要力量。

而相比上述机构,公募基金持有万科A的比例并不高。据天相投顾统计,截至今年三季末,共有44只(未在公开数据中披露的不计入统计)公募基金持有万科A共27187.96万股,仅占总股本的2.46%。

证金公司及三大券商是重要变量

作为原本典型的股权分散的上市公司,万科管理层与宝能系的对峙充满变量。

尽管12月17日,万科董事长王石明确表示:接受华润,不接受宝能。但在8月26日宝能系步步紧逼连续增持后,华润集团仅在8月31日,耗资近5亿元增持至15.29%。8月底至今,华润集团没有再度增持。

此外,在外界看来,长期站在万科管理层这一边的,还有个人股东刘元生。万科三季报显示,刘元生持有13379万股,占总股本的1.21%。

万科管理层还有其“事业合伙人制度”,具体载体为深圳盈安财务顾问企业(有限合伙)(下称“盈安合伙”)。三季报显示,国信证券-工商银行-国信金鹏分级1号集合资产管理计划(即盈安合伙持股账户)持4.57亿A股万科,占总股本的4.14%。

目前,如上所述,万科股东中,预计可明确站在管理层一方的股份总计占总股本的20.64%。而来势汹汹的宝能系,持股已超过上述比例。

据港交所12月16日披露,宝能系旗下运作平台——深圳市钜盛华股份有限公司(下称“钜盛华”)10日、11日两次增持万科,合计耗资52.51亿元。目前,钜盛华及其一致行动人合计持股24.81亿股,持股占比22.45%。

20.64%与22.45%,两者旗鼓相当的对峙背后,万科其他投资者,尤其是持股相对集中的机构的立场就显得尤为关键。

其中最暧昧的,当属在宝能系大买万科时,突然跟进的安邦保险。12月8日,万科发布权益变动报告书显示,截至12月7日,安邦保险旗下产品合计持有万科普通股共计5.525亿股,占公司总股本的5%。

“安邦5%的股权很关键。”12月18日,某沪上公募基金总经理对21世纪经济报道记者表示,安邦的立场很不明确,但这5%的持股就像钉子户一样,最后可能成为左右万科管理层与宝能系控制权争夺战的重要因素。

一位深圳公募基金经理指出,圈内人都看不懂安邦的角色,险资出手不太按照普通逻辑,但安邦肯定不是一个简单的角色。安邦与宝能系可能是一路的,甚至,宝能系可能只是被安邦提前推到台前的一个棋子。

暂不论立场不确定性很强的安邦,21世纪经济报道记者发现,证金公司及银河、中信、华泰等三大券商都将是万科管理层可能争取的重要同盟方。

万科2015年三季报显示,前十大流通股东中,除了对峙的双方,目前重要机构有四家:证金公司(持股2.99%)、银河证券(持股3.07%)、中信证券(持股2.7%)、华泰证券(持股2.09%)。据此计算,这四家合计持股占万科总股本的10.85%。

“这四家将是万科管理层重点争取的机构投资者。”12月18日,一位资深公募基金经理老何(化名)对21世纪经济报道记者表示,尤其是证金公司,目前明面上证金公司持股2.99%,但实际上代表证金公司立场的其他主体持股可能远高于此,甚至有10%左右。

公募基金持股不足3%

万科向来颇受A股价值投资者的青睐,但公募基金持有万科A的比例却并不高。

据天相投顾统计,截至2015年三季度末,44只公募基金仅持有万科A 27187.96万股,占总股本的2.46%。

具体而言,万科A是富国、南方、工银瑞信、博时、交银施罗德、海富通、新华、光大保德信、华泰柏瑞、华宝兴业、中欧、泰信、诺安、农银汇理、前海开源、景顺长城、国海富兰克林、信诚、金元顺安等公募基金的重仓股。

其中,富国、南方、工银瑞信持有万科A较多,截至三季度末分别为5347万股、3625万股、3008万股。此外,截至三季度末,万科A是新华基金的第一大重仓股,是海富通基金的第二大重仓股。

老何对21世纪经济报道记者表示,公募基金持有万科并不多,而且10月份以来,随着万科A的疯狂上涨,股价脱离其目前的基本面,公募基金是比较理性的,可能有部分公募基金已经逐步减持兑现收益。

万科A从11月30日开始大涨,至12月18日涨幅高达71.3%,市盈率已达16.7倍,而可供参照的保利地产(11.35 -1.48%,买入)(600048.SZ),目前市盈率仅为9.7倍。

“万科目前股价已经有点不理性,投机性很强。”老何认为,若不考虑其他,现在这个价格就是公募基金减持的大好机会。

不过,12月18日,一家QFII机构基金经理对21世纪经济报道记者表示,万科是基本面很扎实的好公司,由于看好万科长期发展,其管理的产品持有的万科A近期虽然大涨,但是都没有卖出。

前述沪上公募基金总经理表示,公募基金目前持有万科股份比例并不高,但鉴于目前万科价格并不便宜,如果万科管理层想要让国内公募基金一起支持,成为联盟,难度还是比较大的。但也不是不可能,公募基金本身还是愿意支持好公司的。

老何认为,对宝能系的操作并不看好,从历史上看,真正能从类似操作中成功套利的案例比较少。而且万科管理层手上还有很多牌没有打出来,好戏还在后头。比如,万科原来的B股已经转到香港上市,万科手上还多了港股配股这个牌。

前述QFII机构基金经理则对21世纪经济报道记者表示,这个市场是公平的,谁都可以到二级市场买股票,只要宝能系做的所有事情都是合法的,那就没有问题,不涉及道德判断。万科与宝能系发生的争夺,实际上在国外市场经常发生。相比A股市场,国外市场投资者会更主动参与上市公司运作。

“万科宝能事件具有标志性意义。”前述某沪上公募基金总经理表示,这个事件对于中国资本市场而言,有压力测试的意义,很期待事件后续发展。(21世纪经济报道)

万科急停牌谋重组:五方混战一触即发

在资本市场的“野蛮人”宝能系的强烈叩击下,万科A12月18日午后临时停牌,深交所的公告称,万科A正在筹划股份发行,用于重大资产重组及收购资产。

12月17日,万科A的灵魂人物王石在内部会议上高调发声,“我、郁亮和团队不欢迎宝能系成为万科A的第一大股东”,并给出了诸多理由。其中,宝能系的信用更是王石再三强调的重点。

12月18日早上,宝能集团对此发表声明称,“集团恪守法律,相信市场的力量”。由此,双方对万科A的争夺已经进入白热化阶段。当日早盘,万科A再次涨停,股价以24.43元/股创下7年多来的新高。11月30日以来,万科A累计涨幅已达71.31%。

上海一位券商分析师对此表示,万科A停牌肯定是需要的,再涨就会很麻烦,谁会来当白衣骑士?而宝能增持的平均成本比较低,操作比较灵活,腾挪空间很大。

万科A作为A股的一面旗帜,目前也横亘了华润、宝能、安邦、管理层、中小股东等至少5方势力,一场混战一触即发。

这场战争也受到监管层的关注。12月18日,针对媒体报道宝能系杠杆收购万科股权一事,证监会表示,市场主体之间收购、被收购的行为属于市场化行为,只要符合相关法律法规的要求,监管部门不会干涉。

迟到的反击

在王石强硬的明确表态之前,面对宝能系的一路增持,万科A管理层的态度一直不温不火,而华润也是仅有一次出手增持反击。

“这次停牌让万科管理层和华润有了足够的运作空间,但是从持股情况看,仍然处于被动状态,太晚了。”上海一家券商的并购部负责人对此表示。

早在7月10日,宝能系旗下前海人寿通过竞价交易方式买入万科A5.5亿股,占总股本的约5%,其实早在今年1月,前海人寿就已经大笔买卖万科A;7月24日,前海人寿及其一致行动人钜盛华合力完成了对万科A的二度举牌,占股比例扩大到15.04%,超过了当时的大股东华润。

今年8月中旬的中期业绩会上,面对媒体记者提问对“生命人寿、前海人寿举牌有何看法时”,万科总裁郁亮表示,“关于股权问题,前海人寿前不久举牌了万科。我们欢迎任何对万科感兴趣的投资者,投资者买你股票说明对你的信任,对你的认可。所以我们是欢迎态度。举牌是在救市的时候举牌,时间很匆忙,但是举牌之后就联系了。”

新近传开的前述内部讲话稿显示,在宝能系增持到10%的时候,王石与宝能系实际控制人姚振华曾有一番谈话,其间王石表示,“在那个时间选择万科的股票、增持万科是万科的荣幸,但是你想成为第一大股东,我是不欢迎的。”

华润系的反击也并未停止。8月31日和9月1日,华润就通过港股进行了反击。两日合计增持万科A将比例提升至15.29%,超过了宝能系持股。

但是宝能系对万科第一大股东的地位似乎“志在必得”。11月27日-12月6日,钜盛华通过资管产品斥资约百亿买入万科A,最终占据总股本的20.008%,再度超越华润成为万科第一大股东;12月10日和11日,宝能系通过港股继续增持万科A,目前持股比例达到22.45%,继续巩固第一大股东地位。

也是直到此时,王石才彻底坐不住了,高调抛出前述“不欢迎宝能成为第一大股东”的言论,并采取停牌等紧急措施。不过从内部讲话稿看出,王石其实早就知道宝能系有意成为第一大股东,但是却迟迟没有推出反击之举,甚至连正式反击宣言也迟到了,这也是市场人士颇为不解的地方。

“现在这个时机推出反收购策略实在是不好办,基本上都需要通过股东大会,而宝能系占了20%多的股份,这样意味着需要75%以上的股东参与投票,同时有50%以上的股东同意,这在国内来说太难了。”上述并购部负责人表示。

香颂资本执行董事沈萌就指出,除非王石等管理层能把散户拉到自己一边,否则宝能系和友军可能会否决一切提案。

艰难反收购

王石的内部讲话稿曝光后,其如何反击宝能系成为市场热议的焦点。其中,“毒丸计划”和“白衣骑士”两大策略被业内人士普遍提及。

毒丸计划由美国著名的并购律师马丁·利普顿1982年发明,正式名称为“股权摊薄反收购措施”,最初的形式很简单,就是目标公司向普通股股东发行优先股,一旦公司被收购,股东持有的优先股就可以转换为一定数额的收购方股票。毒丸计划于1985年在美国特拉华法院被判决合法化。

不过,沈萌表示,“国内的制度和A+H的结构导致毒丸计划基本不可能实施。虽然国内可以发优先股,但是优先股是一种债券,不具有普通股的投票权,而且发行优先股也需要股东大会通过,这些宝能系都有权参与投票。即使想实施,估计股东大会也通不过,所以连毒丸计划的第一步都基本通不过。”

上述并购部负责人也直言,“国内资本市场的毒丸计划基本实现不了”。

而白衣骑士是指当公司成为其他企业的并购目标后(一般为恶意收购),公司的管理层为阻碍恶意接管的发生,去寻找一家“友好”公司进行合并,而这家“友好”公司被称为“白衣骑士”。一般来说,受到管理层支持的“白衣骑士”收购行动成功可能性很大,并且公司的管理者在取得机构投资者的支持下,甚至可以自己成为“白衣骑士”,实行管理层收购。

“现在万科停牌收购资产就属于白衣骑士策略,但是仍然需要股东大会通过。”上述并购部负责人称,这又回到上面的问题:主要看王石等管理层、华润及友军能否争取到足够多的中小股东支持。

沈萌认为,现在万科A股价已经被宝能系推高到泡沫化,哪个白衣骑士会拿出几百亿来保王石和郁亮?他们能保证以后万科A会持续走高吗?

那么王石等管理层还有哪些可行的大招?

沈萌表示,目前最有效率的做法是说动华润出面增持,加上王石等管理层争取到其他中小股东支持,将战局拖入相持阶段,由于宝能系是高杠杆融资,这样一拖的话资金方就慌了。

据其举例称,沃尔核材曾经想要控股长园集团(600525.SH),最终因管理层反对而作罢,但是因为长园集团管理层的友军占有相当比例股份,同时沃尔核材的资金有限,持股比例也才不到10%,最终没有扛下来。

上述并购部负责人则指出,万科可将增发价选择成前120日交易日的均价,直接将持股摊薄,不过这也是无奈之举了。

对此,上海一位资深公募基金经理亦表示,万科A有港股,如果反击的话,办法会多一些,比如港股配售自由度就很大。

但在上述分析人士看来,万科控制权之争最终将向何方演进,胜利的天平向哪一边倾斜,目前下结论都还为时尚早。(21世纪经济报道)

熊锦秋:万科事件中杠杆收购隐含的市场风险不容忽视

针对宝能系步步紧逼收购,万科终于有所应对。据公告称,因万科正在筹划股份发行,用于重大资产重组及收购资产,该公司股票自12月18日下午起停牌。

笔者认为,监管部门以及围绕收购的相关方,对杠杆收购引发的股价波动风险应予高度重视。

目前宝能系收购万科A股份比例达到22.45%,随着收购推进,万科A股价也从11月份的13元左右涨到目前的24.43元,不少投资者赚得盆满钵溢。应该说,宝能系的收购,让市场对蓝筹股的投资价值有了进一步认识,这无疑是积极影响。但一个市值数千亿元的庞然大物,在基本面没有太多变化的情况下,短短一个月时间内股价接近翻番,这无疑也会给市场带来一定的风险。

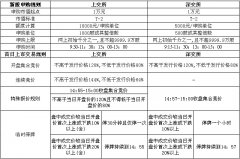

宝能系为了夺下万科第一大股东席位,前后投入资金三四百亿元,为了筹集这些资金,运用了融资融券、收益互换、股权质押和资管计划等多种杠杆手段。比如旗下钜盛华最近通过7个资管计划举牌万科,其中动用两倍资金杠杆,自己充当劣后级,其他外部资金充当优先级等。这些资管计划均将计划份额净值0.8元设置为平仓线。

宝能系杠杆收购行动要想取得成功,一个关键因素就是万科股价保持不跌。一旦遇到股价回挫,就可能触及平仓线,为宝能系提供融资的各类市场主体,也许会撤资或要求宝能系提供兑付保证,而宝能系自有资金毕竟有限,很容易由此引发风险。

事实上,《上市公司收购管理办法》第66条规定,收购人聘请的财务顾问需要针对“收购人的收购资金来源及其合法性,是否存在利用本次收购的股份向银行等金融机构质押取得融资的情形”发表明确意见。

也就是说,监管制度框架对收购者的资金来源、合法性,以及是否存在资金杠杆高度关注,而宝能系买入万科股票使用了多种杠杆,且其中引入的优先级等杠杆资金来源也有待澄清。监管层理应对此加强监管和风险控制。

正如万科总裁郁亮所说的那样,公司需要向相关各方、投保买万能险的人、金融机构以及证券市场的投资者提示风险。如果说管理团队跟股东之间有重大分歧的话,会影响公司团队稳定和业绩表现,进而影响股价。

在笔者看来,如果为了稀释目前宝能系持股比例,万科未来发行股份规模可能会比较大,其成长性想象空间将下降,可能引发股票价值重估。另外在收购与反收购的攻防战之中,万科可能会利用各种策略,加上其未来可能出现的人事变动,这都会影响万科股票价值,容易由此引发股价波动。而股价下跌风险又可能倒推引发相关提供融资的金融机构的风险。

针对宝能系收购万科一事,证监会新闻发言人表示,市场主体之间,收购与被收购是市场化行为,在符合法律法规的前提下,监管机构不会干预。

笔者认为,监管部门对于市场主体在制度框架下的合法博弈当然不应过多插手,但对于其中的杠杆手段应该有足够的重视。此前证监会花了很大精力来清理场外配资、为市场降杠杆,现在宝能系采取高杠杆收购,但谁也不能保证万科股价不会下跌,由此或许会产生类似风险,其负面影响不容小视。

美国上世纪80年代盛行发行垃圾债券来进行杠杆收购。杠杆收购是否会创造价值还存在诸多争议,但彼时这种收购模式被大量复制、最终导致垃圾债市场崩盘,并购企业破产事件接连不断,监管层对过度的杠杆化采取了一定的制约措施。

笔者建议,A股市场应尽快完善杠杆收购的有关规则,要对过度杠杆采取一定限制,不能放任过度杠杆投机赌博。监管部门要针对收购中的攻防违规行为进行监管稽查,要尽量引导上市公司收购对管理层产生有效的激励约束等正面作用,同时要防范杠杆可能产生的市场大幅波动风险。(每日经济新闻)

上一篇:未来选股的主流思路

下一篇:“互认基金”给中国股市带来什么?