今日机构强烈推荐6只金股(2.15)

领益智造(002600)跟踪报告之二:桂林二期加码充电模组业务 未来将积极布局新能源汽车业务

类别:公司 机构:光大证券股份有限公司 研究员:刘凯 日期:2022-02-14

事件:

广东领益智造股份有限公司第五届董事会第十七次会议于2022 年2 月11 日以现场结合通讯表决方式召开。会议审议通过了《关于签署<桂林领益智造智能制造项目(二期)合作协议>的议案》。

点评:

2021 年1 月11 日,公司与桂林经济技术开发区管理委员会在桂林签署了项目合作协议,由公司在桂林经济技术开发区设立全资法人公司,投资建设领益智造智能制造项目,打造“领益智造智能制造产业园”,主要产品为结构件,公司计划总投资额为不低于人民币10 亿元。桂林领益工厂已于2021 年12 月6 日正式开工。为进一步完善公司业务协同效应、扩大公司生产基地、充分发挥合作双方特长和优势,公司拟与桂林市人民政府在桂林签署《桂林领益智造智能制造项目(二期)合作协议》,由公司在桂林经济技术开发区投资建设桂林领益智造智能制造项目(二期),在前次合作范围外增加消费电子配套充电模组业务,桂林市人民政府将指定桂林经济技术开发区与公司沟通信息推进合作。

公司本次计划总投资额为不低于人民币20 亿元,其中投入的固定资产约15 亿元。

桂林市人民政府(甲方)与广东领益智造股份有限公司(乙方)达成合作协议如下:

(一)合作内容

1、项目名称:桂林领益智造智能制造项目(二期)2、项目合作内容及合作目标:项目选址位于桂林经开区华为合作区,用地约500亩,总投资约60 亿元(含甲方负责投入的厂房、宿舍及配套设施建设资金约40 亿元,乙方投入的固定资产约15 亿元,流动资金约5 亿元),引入消费电子配套充电模组业务,研发生产手机、平板电脑、个人电子产品的电源适配器和充电器。

3、项目合作模式:采取“政府重资产、企业轻资产、定制化建设”的方式,甲方负责根据乙方要求投资建设工厂并出租给乙方使用,乙方负责投资生产设备并组织生产。

4、项目建设要求:在乙方明确产业搬迁转移方案之日起6 个月内,双方共同协商确定具体工厂建设内容、建设进度,并开工建设。

(二)政策支持

甲方向乙方提供厂房及配套场所建设、租金补贴、专项扶持、设备补贴、物流补贴、住房支持、出口补贴等方面的政策支持。

新能源汽车业务在财报收入分拆中单列,21H1 实现快速增长。精密制造新能源汽车板块的产品主要应用于EV 电池、功能性材料、精密冲压、车体车身等产品中。动力电池的壳体、盖板、连接件、密封圈、电池系统壳体、液冷板等部件作为重要的精密部件对电池性能、寿命、安全性影响很大。随着传统汽车企业和市场新参与者对新能源乘用车领域的布局和产业链的不断完善,全球和中国新能源乘用车市场在未来五年有望保持持续增长的趋势,新兴动能的逐步扩大拉动新能源动力储能电池产业发展。全球新能源汽车的持续放量将持续带动相应功能件、结构件需求快速增长。领益智造在2021 年半年报的收入分拆中开始单列汽车业务收入,公司在2021 年上半年该业务实现收入约1.04 亿元,同比增长28%。

此外,公司已完成收购浙江锦泰电子有限公司,并公告投资建设电池结构件项目等方式大力发展新能源汽车业务。

盈利预测、估值与评级。由于智能手机行业景气度较弱,且领益智造处于扩产周期,产能利用率处于爬坡周期,折旧成本和人工费用等较高,因此我们下修公司2021-2022 年归母净利润预测为21.50 亿元(-36.28%)、33.72 亿元(-18.06%),2021-2022 年原预测为33.74 和41.15 亿元;新增2023 年归母净利润预测为47.30 亿元。目前430 亿元市值对应2021-2023 年PE 为20、13 和9x。

领益智造致力于成为全球智能制造全产业链平台领导者,为全球客户提供“一站式”的智能制造服务及解决方案。从基础材料到精密零组件,再到核心器件、模组及专业组装,均可持续满足客户多元化、多样性和即时性的需求。公司是精密制造行业里极少数同时覆盖了材料、精密功能件及结构件、模组和精品组装业务的全产业链一站式精密制造商,产品广泛应用于消费电子、新能源汽车、清洁能源、医疗、5G 通讯及物联网等领域。目前领益智造已经积极切入新能源汽车领域,对标立讯精密21/22/23PE 为35x/26x/20x、歌尔股份21/22/23PE 为32x/24x/19x,考虑领益智造目前较低的估值水平21/22/23PE 为20x/13x/9x,我们维持“买入”评级。

风险提示:消费电子行业景气度下行的风险。

老凤祥(600612):国企改革释放经营活力 产品力提升+渠道加速扩张构筑壁垒

类别:公司 机构:中信建投证券股份有限公司 研究员:刘乐文/周博文/叶乐 日期:2022-02-14

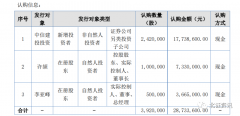

老凤祥品牌创始于 1848 年,延续至今已有174 年之久,是国内珠宝行业龙头品牌,主营业务涵盖三大产业。公司实际控制人为上海国资委,2018 年前公司股权固化较为严重,2018 年后公司借势“双百计划”进行国企改革,引入战投并设立员工持股基金,成功解决历史遗留问题。此外,公司大力推行职业经理人制度,加快推进市场化经营机制的改革,旨在通过职业经理人制度为打造行业人才的集聚高地提供制度保障。

公司营收规模行业领先,高周转保障高ROE。20 年公司营收规模为517 亿元,仅次于港股周大福位居行业第二。2011-2020年,公司营业收入从211.3 亿元上涨至517.2 亿元,CAGR 为9.4%;归母公司净利润从5.2 亿元上涨至15.9 亿元,CAGR 为11.7%。

毛利率稳定在10%左右,未来随着产品结构优化有望持续提升。

公司期间费用率趋势下滑,控费效果好。公司ROE 水平近十年保持在20%以上,主要驱动因素为高周转率领先。

我国珠宝首饰行业规模7000 亿,黄金首饰占据半壁江山,行业集中度低,CR5/CR10 为19.4%/22.8%,中、港、外资区隔度下降,内资品牌崛起。在疫情冲击下,行业加速出清,竞争格局有望持续优化,利好龙头品牌逆势扩张,提高利润空间。长期看,黄金首饰工艺进步(获得年轻消费者喜爱)+家庭资产配置多元化+新营销助力有望成为黄金需求的三大驱动,穿越金价波动周期,促进黄金需求持续提升。

品牌端:公司是我国珠宝首饰“百年金字招牌”,“经典”是公司品牌文化的核心,同时公司积极拥抱新营销模式吸引年轻消费者关注,坚持打造“经典时尚”的品牌新形象,在国货浪潮的推动下,公司品牌优势有望持续放大。产品端:公司推进自产模式,创新型+智能化奠定生产优势,公司紧贴市场,抢占热点快速研发,产品更新速率快。渠道方面,公司门店数量位居行业首位,截至2020 年末有4450 家,公司依靠加盟店加速渠道扩张,通过区域总经销+销售子公司增强对加盟商管控,有助于渠道加速下沉,提升市场份额。

投资建议:预计公司2021-2023 年归母净利润为17.8、20.2、23.4 亿元,对应PE 为14、12、11 倍,维持“买入”评级。

风险因素:金价与汇率波动风险;疫情反复风险;居民黄金消费边际倾向下降;行业竞争加剧;渠道与新业务开拓不及预期。

让更多人知道事件的真相,把本文分享给好友:上一篇:关注!辉瑞新冠口服药国内获批 这些A股公司已提前布局

更多"今日机构强烈推荐6只金股(2.15)"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]