今日最具爆发力的六大牛股(1.8)

中国太保(601601/02601.HK):老牌优质险企 保持定力再出发

类别:公司 机构:广发证券股份有限公司 研究员:陈福 日期:2020-01-07 综合实力排名第三的全牌照保险集团。作为地方央企的中国太保专注于保险主业,围绕寿险和产险做深度业务链布局,形成了涵盖寿险、产险、养老险、健康险和资产管理等全牌照的保险集团,其中,寿险业务和财险业务稳居行业第三。

寿险业务:践行个险战略,聚焦优质成长。2011 年,太保实施"聚焦期缴、聚焦个险"的1.0 战略,带动了各项业务指标的全面好转。2011-2018 年,总保费、EV、NBV 复合增速分别为11.3%、19.8%、22.1%,稳居行业前列。同时,业务基础和品质不断提升,月均健康人力和月均绩优人力占比持续上升,人均产能行业领先,保障类产品占比不断提升,新业务价值率持续提升。2018 年,太保全面推进转型2.0,再次强调高品质成长,目标成为"行业健康稳定发展的引领者"。

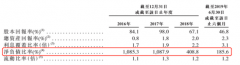

财险业务:非车业务快速增长,综合成本率稳步下行。中国太保加快完善新型业务领域布局,车险业务增速放缓之际,非车险业务得到了快速发展,其中,农险、保证险驶入快车道。同时,太保产险努力提升承保质量,对费用进行了合理的控制,实现了综合成本率的降低,从2014年的103.8%下降到了2019 年上半年的98.6%,提升了整体盈利能力。

资管业务:投资稳健,第三方资管占比持续提高。中国太保总投资资产持续稳定增长,投资风格较为稳健,固定收益类资产占比高于同行,而权益类占比低于同行业,在利率下行趋势中,太保增配权益和非标的空间较大。同时,太保的第三方资管规模也呈现递增趋势,带来了稳定且可观的管理费收入。

投资建议:维持"买入"评级。尽管2018 年以来新单保费负增长,但深挖产能的举措将使公司率先探索出新的增长路径。预计公司2019-2021 年每股EV 为42.07、47.87、54.52 元,对应A 股P/EV 为0.92、0.81、0.71 倍,我们以2020 年1 倍P/EV 赋值,A 股合理价值在47.87 元/股,对应港股合理价值53.50 港币/股,维持"买入"评级。

风险提示:代理人脱落超预期,开门红表现低于预期,利率波动超预期

冀东水泥(000401)公司点评:继续重视华北水泥龙头

类别:公司 机构:天风证券股份有限公司 研究员:盛昌盛/武浩翔 日期:2020-01-07 事件:公司发布业绩预告:预计2019 年全年净利润为26.8 亿元-27.8 亿元,比上年同期(重组后)增长41.03%-46.29%。报告期,计提资产减值准备影响归属于上市公司股东的净利润减少约2.36 亿元。

点评

销量方面,根据公告,公司水泥+熟料综合销量约9640 万吨,同口径下同比减少100 万吨,第四季度销量2226 万吨,同比下滑16%。我们认为四季度销量下降主要因为错峰生产以及京津冀地区重污染天气Ⅱ级应急响应带来的停产停工的影响,我们观察到公司主打的华北区域今年10 月水泥产量北京地区同比下滑47.44%,河北地区同比下滑26.16%。价格方面,根据中国水泥网统计,河北地区2019 年1-12 月水泥均价435 元/吨,同比提高29 元/吨,其中12 月水泥均价458 元/吨,同比提高28 元/吨。

2019 年京张高铁、北京新机场、延崇高速河北段等重点工程顺利竣工,廊涿城际、石雄城际等项目2020 年有望陆续开工,京津冀交通一体化相关项目处于如火如荼的建设高峰期。雄安新区入选第一批交通强国建设试点,新区进入到大规模发展建设阶段,"四纵两横"区域轨道交通网和"四纵三横"区域高速公路网正在加快实施。2019 年雄安新区对外骨干交通路网建设7 个项目,分别为津石高速及京雄、荣乌新线、京德高速一期工程等4 条段高速公路和容易线、安大线、国道G230 京冀界至码头镇段等3条普通干线公路,总里程545 公里,总投资约995 亿元。京津冀水泥长期需求较强,公司作为京津冀水泥龙头,未来估值提升空间与业绩增长空间兼具。

生态环保部等部门印发《京津冀及周边地区2019-2020 年秋冬季大气污染综合治理攻坚行动方案》,主要目标:稳中求进,推进环境空气质量持续改善,京津冀及周边地区全面完成2019 年环境空气质量改善目标,协同控制温室气体排放,秋冬季期间(2019 年10 月1 日至2020 年3 月31 日)PM2.5平均浓度同比下降4%,重度及以上污染天数同比减少6%。河北省多次发布重污染天气Ⅱ级应急响应,要求工业企业按照应急减排清单和"一厂一策"实施方案要求,严格落实各项应急减排措施,除应急抢险外,施工工地应禁止土石方作业、建筑拆除,喷涂粉刷、护坡喷浆、混凝土搅拌等。

2020 年是打赢蓝天保卫战三年行动计划的收官之年,环保政策的持续性不会发生较大反转,尤其在生态环境更为脆弱的华北地区。因此在水泥需求增加的预期下,华北水泥价格有望稳中有升。

盈利预测:由于公司计提资产减值准备影响,我们将2019-2020 年归母净利从32.50 亿、37.21 亿元调整为27.39 亿、35.32 亿元,EPS 分别为2.03、2.62 元,维持"增持"评级。

风险提示:房地产需求大幅下滑;新开工项目不及预期。

更多"今日最具爆发力的六大牛股(1.8)"...的相关新闻

每日财股

- 每日财股:百润股份(002568)

投资亮点 1、预调酒行业经历一轮完整周期,竞争格局由2015年竞品的百舸争流转变为...[详细]