今日最具爆发力的六大牛股(11.14)(3)

紫金矿业(601899):启动公开增发 未来三年产量规划大增

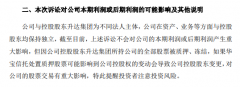

类别:公司 机构:海通证券股份有限公司 研究员:施毅/陈晓航/刘彦奇 日期:2019-11-13 拟公开增发募集80 亿资金。公司发布公开增发A 股招股意向书,本次发行为向不特定对象公开增发A 股,发行价格为3.41 元/股,拟募集资金总额为80 亿元,用于收购Nevsun 100%股权项目。

未来三年产量规划大增。公司制定2020-2022 年主要产品产量规划,到2022年公司矿产金、铜、锌产量预计分别达到49~54 吨,67~74 万吨和38~42万吨,矿产金年复合增长率达7.9~11.5%, 矿产铜年复合增长率高达21.9~26.0%,产量大幅提升。

公司旗下塞尔维亚Timok 铜(金)矿、刚果(金)卡莫阿-卡库拉铜矿都有形成世界级矿山的资源条件,对于矿山企业,高品位有望实现高效益,公司正努力确保项目在2021 年投产并实现设计产能的30%,2022 年实现设计产能的70%,2023 年达产。我们认为紫金矿业国际大型矿山项目经验丰富,是公司计划的投产时间表能够顺利完成的技术保障。

拟收购Timok 铜金矿下带矿权益,上下矿有望实现协同。公司拟收购自由港持有的CuAu 公司72% B 类股份,交易完成后紫金矿业将100%持有Timok铜金矿上、下带矿全部权益。交易对价包括初始购买价格2.4 亿美元和下带矿投产后不超1.5 亿美元的延期付款。Timok 下带矿储量巨大,拥有铜金属量1430 万吨(品位0.86%),金约合299 吨(品位0.18 克/吨)。

本次交易完成后,紫金矿业按权益控制的铜总资源量将达5724 万吨,增长15.59%;金总资源量将达1889 吨,增长9.3%。Timok 下带矿可分两期开采,一期和二期的开采规模分别为3 万吨/天、6 万吨/天,服务年限分别为21 年和28 年。我们认为完成Timok 上、下带矿的全面收购对公司意义重大,不仅大幅增加公司资源储备,且两矿带来的协同效应有望大幅增厚公司净利润。

盈利预测与估值。公司黄金、铜等金属资源储量居全球前列,产量持续提升,显示强大的全球竞争力和利润弹性。公司2019 年矿产品增量包括科卢韦齐二期铜钴回收项目,多宝山铜矿二期达产,紫金波尔铜业以及Nevsun 并表等,我们预计2021 年公司卡莫阿铜矿和Timok 上带矿将投产运营,大幅提升公司铜产量。暂不考虑增发影响,我们预计公司2019-2021 年EPS 分别为0.20、0.22 和0.28 元/股,参考可比公司估值水平,给予2019 年23-24 倍PE 估值,对应合理价值区间4.60-4.80 元,给予"优于大市"评级。

风险提示。铜扩产进度风险,铅锌需求不及预期,黄金受金融属性影响波动。

三一重工(600031):2020年展望乐观 市场份额及盈利能力有望保持增长

类别:公司 机构:中国国际金融股份有限公司 研究员:孔令鑫/张梓丁 日期:2019-11-13 公司近况

近期我们邀请三一重工参加了2019 年度中金公司策略会,公司管理层就近期经营情况及未来发展展望进行了交流,主要内容如下。

评论

预计2020 年挖掘机需求稳中有增,公司增速将继续领跑行业。公司认为,2020 年挖掘机行业销量增长有望达到10%左右,公司销量增速有望超过行业10ppt,公司三季度市场份额约为26~27%,同比提升3~4ppt,预计2020 年这一趋势仍将保持。行业需求增长主要得益于行业周期波动减弱,更新替换需求继续释放,以及劳动力替代趋势下小挖销量占比提升。公司同时预计,挖掘机业务板块的毛利率将稳定在36%左右。

预计2020 年汽车起重机销量同比增长10~20%。汽车起重机三季度行业销量无增长,主要由于2H18 行业基数较高,公司预计4Q19行业销量增速能够环比提高,2020 年行业销量增速达10~20%。从毛利率来看,公司汽车起重机业务当前毛利率仅为25%左右,相较于历史高点37%仍有进一步提升空间。

预计2020 年混凝土机械保持增长,其中泵送类产品增速更快。公司混凝土机械全球市场份额达到60%左右,具备全球领先的竞争力。公司预计2020 年混凝土机械保持稳定增长,其中泵车销量增长最高,混凝土搅拌车其次,而混凝土搅拌站增长最为稳健。

海外出口业务延续快速增长。公司预计海外出口(不含德国普茨迈斯特)今年有望实现40%左右同比增长,其中欧洲增速最快达到80%左右,而印尼是最大的单体出口市场,2019 年收入有望超过20 亿元人民币。印度市场今年增长约20%,较往年有所放缓,但未来发展潜力巨大。公司计划将在海外进一步加强渠道建设。

积极推进核心零部件自主化。公司当前包括四轮一带、驾驶室、机械结构件在内的70~80%零部件已经完成了自主化,公司表示未来仍将继续推动液压件、发动机等核心零部件的国产化进程。

估值建议

维持公司盈利预测和"跑赢行业"评级。公司当前股价对应2019/20年10/9 倍P/E。我们维持目标价18.00 元,对应2019/20 年13/11倍P/E,较当前股价有29%上行空间。

风险

行业需求不及预期。

更多"今日最具爆发力的六大牛股(11.14)(3)"...的相关新闻

每日财股

- 每日财股:虹软科技(688088

投资亮点: 1、全球领先的视觉 AI 算法供应商,专注视觉AI 领域研发。虹软是计算...[详细]