今日最具爆发力的六大牛股(1.30)(2)

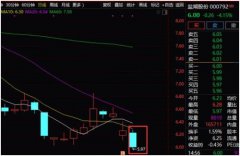

中科创达:业绩超预期 ai龙头增长提速

类别:公司研究 机构:中银国际证券股份有限公司 研究员:杨思睿 日期:2019-01-29

1月25日,公司发布2018年业绩预告,预计全年实现归母净利润1.55~1.75亿元,同比上升98.6~124.2%。看好公司业绩在智能汽车业务带动下维持向好,维持增持评级。

支撑评级的要点业绩预告略超市场预期,毛利率水平明显提升。根据万得一致性预测,2018年公司净利润为1.60亿元,按预告中值1.65亿元计算,业绩有望超市场预期。根据公告,公司毛利率同比提升4个百分点,表明公司盈利能力明显增强,业务格局有所改善。

智能汽车业务进入高速增长期,同比翻番增长可期。依赖系统和平台层面的技术领先性,叠加收购标的Rightware 的显示技术和公司自研的计算机视觉技术,公司在智能汽车领域巩固了行业地位。随着汽车智能化程度提速,公司在Tier-1和整车厂下游客户的合作增加。2018年上半年实现汽车业务收入1.1亿元,同比增长93%。2018~2019年该领域保持翻番增速确定性较高。

智能终端和智能硬件护航,AI 渗透率提升助力。和高通、展讯等芯片厂商的深入合作有利于智能手机终端业务保持平稳,不同IoT 硬件的景气度使得智能硬件业务抗波动性较好,都对公司业务起到正面作用。和寒武纪等AI 芯片厂商合作的开展,将随着AI 技术在更多领域的渗透提升而助力公司获得更多增长点。

评级面临的主要风险汽车出货量波动;整车厂合作不及预期;芯片商合作变动。

估值因预告业绩和毛利率提升程度超我们之前预期,上修2018~2020年净利润预测为1.6亿、2.4亿和3.0亿元,EPS 为0.41元、0.59元和0.73元(调整幅度约9~25%),对应PE 为71倍、49倍和39倍。公司是业绩边际改善确定性强的国内AI 龙头企业,维持增持评级。

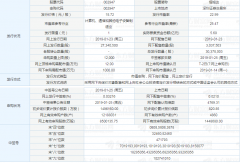

信邦制药:关注公司医疗服务领域聚焦战略

类别:公司研究 机构:中银国际证券股份有限公司 研究员:邓周宇 日期:2019-01-29

我们下调公司盈利预测,投资评级由买入调为增持,保持重点关注。

支撑评级的要点公司此前公告中预计2018年全年净利润区间为:3.42亿-3.83亿(同比+7.00%-20.00%),低于我们此前的预测4.10亿(同比+28.53%)。同时结合近期我们对于行业和资本市场现状的判断,我们下调公司盈利预测,并下调投资评级至"增持"。我们判断公司业绩低于我们预期的部分原因在于医药工业板块未能达到此前的预期。

由于使得公司业绩预测下调的因素持续存在,我们判断未来公司会更加聚焦其强势核心业务-医疗服务板块。公司在医疗服务板块中依然是具备核心竞争力的:公司是全国少数能成熟运营医院的团队,医学院+医院+供应链 铁三角较难模仿。信邦进军医疗服务领域,通过与贵州医科大学合作的方式,完美克服了民营医院规模小,水平低,社会认可度不高等缺陷。公司旗下肿瘤医院III 期、白云医院II 期、六枝博大医院、仁怀新朝阳医院主楼陆续投入营运,带来新增床位约1,800张。随着医院床位的逐步成熟,公司医疗服务板块的利润水平处在持续提升的状态。

两票制下信邦推动贵州医疗流通市场进一步整合,后续经营净现金流有望好转。获益于两票制的实施,公司通过"信邦、科开、卓大"三大系统进一步整合贵州省内的医药流通行业。在产业上游依托自有医院和托管医院的强大优势,下游凭借低融资成本不断进行整合,扩宽渠道。由于公司执行流通业扩张的策略,公司经营净现金流出现负值。随着扩张速度放慢以及公司对于回款更加重视,经营净现金流有望在2019年好转。

评级面临的主要风险床位扩张带低于预期,流通行业整合低于预期、大股东债务风险。

估值预计公司18-20年EPS 分别为0.22、0.28、0.33(此前为0.24、0.32、0.40元),目前对应市盈率18倍、14倍、12倍,下调为增持评级。

下一篇:晶晨半导体开启IPO将登陆科创板 相关上市公司受益一览

更多"今日最具爆发力的六大牛股(1.30)(2)"...的相关新闻

每日财股

- 每日财股:快克股份(603203

投资亮点 1、本公司在研发能力、生产工艺、质量控制等多方面均具备较强行业竞争力...[详细]