下周最具爆发力的六大潜力股(4.8)

深圳机场(000089)年报点评:扣非后利润大幅增长 机场收费改革弹性最大

投资要点

事件

公司公布2016年年报:16年公司实现营业收入30.36亿元,同比增长2.84%;实现利润总额7.55亿元,同比增长2.11%,归属于母公司所有者净利润5.62万元,同比增长7.79%,归属于母公司所有者的扣除非经常性损益的净利润5.49亿元,同比增长30.29%;合基本每股收益0.2743元,同比增长0.15%。

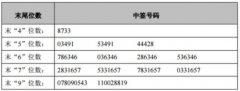

分红方案:以公司2016年度权益分派股权登记日的总股本(除持有本公司非公开发行的2.51亿股法人配售股份外)为基数,向全体股东按每10股分配现金股利0.95元(含税)分配利润。

点评

机场业务量稳定增长。2016年深圳机场旅客吞吐量突破4000万人次大关,达4197.14万人次,货邮吞吐量112.57万吨,航空器起降31.86万架次,分别同比增长5.7%、11.0%、4.3%。收益机场业务量的增长,16年航空保障与地面服务业务实现收入23.88亿元,同比增长6.33%,收入增幅与业务增幅基本一致。16年公司实现营业收入30.36亿元,同比增长2.84%,增幅明显低于业务量增长,主要是受到2015年下半年顺丰全货机航班货站业务实施特许经营的影响。投资收益大幅增长贡献公司业绩。受益于公司合营及联营企业经营情况大幅的改善,16年公司实现投资收益4735万元,较15年的543万元同比猛增772.40%。

成本端小幅增长。随着业务量的增长,16年公司营业成本同比增长7.26 至22.08亿元。由于上年归还5亿元短期融资券及6亿元公司债,同时可转债集中转股,16年销售费用为-3398万元,同比下滑213.12%。由于国际航线开拓后,促销拓展费和其他费用大幅增长,销售费用增长较快,同比增长485.54%至1717万元。薪酬支出和租赁费的大幅增长导致管理费用同比增长45.51%至8443万元。综合看来,16年营业总成本同比增长5.49%,与业务规模增长基本同步。

2017年机场时刻容量提升概率较大。目前深圳机场双跑道运行后,小时容量为48 架次,无论从航站楼和跑道的角度看,机场容量仍有较大的提升空间。

2016年全年,深圳机场航班正常放行率较高,仅6月低于民航局75%的标准线,2016年7月2017年1月连续7月放行率达标,2016年8月开展双跑道向南独立离场试验后,正常放行率进一步提升至80%以上。根据民航局航班正常关机及机场容量评估的规定,2017年深圳机场小时容量提升至50 架次及以上的概率较大。

17年还是机场收费提价的关键窗口期,国内航线收费改革有望落地。目前内航内线收费提价主要是遵循成本加成原则,亏损严重的地面服务收费有望率先提价。从目前中国机场亏损的情况来看,主要有三类亏损:1)大规模资本开支前期,短期收入无法覆盖折旧和运营成本,这类主要是新建大型机场;2)规模效应前期,即机场旅客流量仍未达到盈亏平衡点,全国约150 个年客流量在1000万人次以下的小机场都是亏损的;3)普遍性亏损,其中亏损最严重的就是地面服务,因为地面服务成本端主要是人工成本,而从2007年到现在十年间成本端大幅增加,而且此类服务不具备规模效应,无法通过规模来摊薄成本。因而我们认为从未来改革方向还是优先通过普遍性提价解决第三类亏损问题。由于深圳机场国内航线比例最高,机场收费提价弹性最高。根据我们的测算,假设总体收费标准提升10%,2017年净利润弹性为17%。

投资策略:深圳机场的发展将长期收益与珠三角的区位优势和深圳旺盛的本地需求。2013年底新航站楼的投产以及双跑道独立运营的不断优化消除了机场增长的产能瓶颈,目前深圳远距离双跑道的小时容量仅48 架次,长期提升空间较大。预计未来深圳机场的时刻放量将持续推进,机场航空主业将保持较快增长。同时,深圳机场国际旅客比例提升空间较大,随着机场国际化战略不断推进,机场的国内国际业务结构将不断改善;非航及货运业务未来增长前景广阔。考虑机场收费改革,预计公司17-18年每股收分别为0.35、0.40元,分别PE 对应为25、22倍,继续维持“买入”评级。

风险提示:宏观经济不佳,发生突发性战争、疾病、灾害或不可抗力等

赣锋锂业(002460)点评:拟收购RIM股权 彰显强者风范

投资要点

事件:公司全资子公司赣锋国际拟出资9600万美元收购RIM 不超过13.8%的股权。此次收购完成前,公司持有RIM43.1%的股权,本次收购完成后将持有RIM 不超过56.9%的股权。但RIM 的另一股东PMI 与公司同时行驶优先认购权,则双方分别认购其中的50%即6.9%的股权。

收购RIM公司剩余13.8%股权,将进一步增强公司对资源的控制力。RIM旗下100%控制Mt Marion 锂矿山,该矿山总储量7780万吨,氧化锂含量1.37%。今年计划开采20万吨锂精矿,2018年有望形成40万吨锂精矿。

公司已经与RIM 签订了包销协议,在2016-2018年包销其年产40万吨的精矿;2019年以后包销权益范围内的锂精矿,并以市场价承购其余的锂精矿。40万吨精矿折碳酸锂当量6万吨左右,能够满足未来两年公司的需求。如果此次公司能够收购RIM 的13.8%股权,无疑将会增加公司未来获得资源保障的能力。

公司是锂业巨头,将充分享锂行业景气红利。公司以锂盐生产起家,上控资源、下入电池领域,上下游一体化,优势尽显。2015年生产各类锂盐折碳酸锂2万吨,预计2017年、2018年将分别做到4万吨、5.5万吨以上。公司的主力产品碳酸锂、氢氧化锂将充分享受到新能源电动汽车高速发展带来的收益,特别是对于公司这种拥有资源的上下游一体化企业,更是完全享受整个产业的利润弹性。

盈利预测:预计2016-2018年分别实现EPS0.60元、1.47元、2.20元,对应PE 为73X、30X、20X,给予增持评级。

风险提示:锂需求不如预期;海外经营开发风险

让更多人知道事件的真相,把本文分享给好友:更多"下周最具爆发力的六大潜力股(4.8)"...的相关新闻

每日财股

- 每日财股:莱克电气(603355)

投资亮点 1. 依托于自主研发的高效节能电机技术,公司主营业务是高端家居清洁健康...[详细]