今日最具爆发力六牛股(3.31)

天地科技(600582)年报点评:受益煤价上涨 煤机龙头迎新机 业绩望筑底回升

投资要点:

16 年归母净利9.32 亿,同比-24.1%。公司发布年报,2016 年实现营收129.37亿元,同比下降9.8%,归母净利润9.32 亿元,同比下降24.1%,EPS 为0.23元,扣非EPS 为0.21 元,净资产收益率6.8%,减少2.9 个百分点。尽管公司煤机装备营收45.9 亿元,同比-15%,但下降幅度已显著收窄(15 年为-24%),而受煤矿安监加强影响,安全技术与设备营收32.4 亿元,同比+0.6%,增速已为正(15 年为-10%),整体趋势向好。基本符合市场预期。

应收账款基本持平,17 年或持续好转。公司16 年应收账款达120.9 亿元,与15年基本持平,同比增速大幅放缓(14年同比+29.5%,15年同比+20.6%),我们认为,这与煤炭行业经营状况好转有关,考虑去产能持续推进,保守估计,17 年煤价较16 年仍将有10%以上的涨幅,煤炭行业盈利将持续显著好转,因此,公司应收账款回收率或将提升,现金流状况有望好转。

基本面改善,煤机17 年或迎新生机。受去产能和276 限产的影响,wind 数据显示,16 年煤炭产量下降,但价格整体呈上涨趋势,秦港动力煤5500 大卡全年均价达475 元/吨,同比+16%,其中,三季度末煤价快速上涨,16Q4均价同比15Q4 增长81%(294 元/吨)。受益煤价上涨,煤炭开采和洗选业16 年实现利润总额达1090.9 亿元,同比+223.6%,,17 年1-2 月利润达438亿,同比大幅扭亏,盈利显著改善。而煤机设备的平均更新周期约在5-8 年,煤炭行业不景气时周期或有所延长,但复苏时旧设备或将出现加速更换的情况。煤炭行业固定资产投资在2012 年到达顶峰后逐年下滑,按照5-8 年的周期推算,目前我国煤矿在产设备或将迎来新的更换周期,尽管煤炭行业固定资产投资增速仍为负,但降幅已逐月缩窄。我们认为,煤炭行业盈利持续好转,叠加近期煤矿安监"体检"加强,3-4 月煤价仍处高位,煤机行业基本面已发生根本改变。而去产能关停众多小煤矿,提升了大型煤矿的产量占比,公司主营高端煤机,应用于大中型煤矿,公司产品竞争力有望进一步体现。

煤机行业订单增速30-50%,期待板块龙头估值修复。煤炭机械即将进入采购旺季,神华能源和中煤能源今年资本开支预计分别增长35%和20%,年初至今大部分煤机领先企业订单增长30-50%,加上近期煤矿"体检"仍未放松,可能加速设备更换需求的释放,我们看好2Q 煤机行业订单趋势,充足订单将保障全年业绩弹性,并引领板块龙头的估值修复。

投资建议。公司是煤机行业龙头,受益煤炭行业盈利持续好转,资本开支增加,考虑煤矿安监"体检"持续加强,订单爆发+应收好转的趋势有望延续,并引领煤机龙头的业绩回升和估值修复。我们预计公司17-19 年EPS 分别为0.35/0.39/0.42 元,参考行业17 年平均PE 为27 倍,综合考虑,给予公司17 年业绩18 倍的PE 估值,目标价6.3 元,维持"增持"评级。

风险提示:煤价大幅下跌,更换速度不达预期。(海通证券 吴杰 李淼)

天成自控(603085)年报点评:原有业务业绩回暖 乘用车座椅值得期待

事件

2016年公司实现营业总收入3.61亿元,同比增长23.40%;归属于上市公司股东的净利润3522.13万元,同比增长5.43%。原有三大座椅业务略超预期,乘用车座椅业务略低于预期。

公司每10股派发现金红利1元(含税),共计派发现金红利1119.18万元(含税)。同时每10股转增10股。

事件点评

原有三大座椅业务受益于下游回暖,业绩略超预期。

2016年,由于下游工程机械行业回暖,重卡市场呈现复苏态势,商用车销量同比上升,公司的工程机械座椅、商用车座椅营业收入上升,公司营业总收入同比增长23.40%。1)工程机械座椅方面,公司对徐工的新一代装载机座椅项目开始量产供应,对玉柴重工实现全机型座椅配套,实现对福田雷沃挖机座椅全部切换配套,公司气囊减振工程机械座椅实现对三一重工挖掘机的批量供货,对三一重机配套份额提升。2)农用机械座椅方面,公司成功实现对宁波约翰迪尔的座椅供应商切换。3)公司商用车座椅产品对江淮汽车、重汽商用车、东风柳汽、东风商用车销售有较大增长。

乘用车座椅不断加码,2017有望进入业绩释放期。

公司自上市以来一直积极寻求座椅市场的跨领域转换,短短一年多时间,公司已进入多款车型供应体系,从众泰到上汽,公司目前已进入多款车型供应体系:

3月初与众泰T600的合作(A点),5月份参与众泰B11B车型座椅零部件产品同步开发(A点),11月进入上汽供应体系配套AP31车型(B点),12月参与众泰S21座椅开发。公司最核心的竞争力源于下游优质客户对公司产品的认可。由于生产线的改建工作将在2017年大部分投产,2016仅实现了小批量供货,因此2017有望进入业绩释放期。根据公司"年产30万席乘用车座椅"的募投项目,按照当前进度保守预计2017年将实现供货12万席,以每套座椅单价3500元测算,2017年乘用车座椅有望释放业绩4.2亿元。

盈利预测及估值

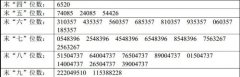

预计公司2017-2019年实现营业收入分别为7.98、12.53、15.03亿元,同比增长120.99%、57.06%、19.94%;实现归属于母公司净利润分别为6,945万元、9,023万元、10,043万元,同比增长97.18%、29.92%、11.30%;对应的EPS分别为0.62元、0.81元、0.90元。目前公司股价对应2017/2018/2019年P/E分别为87倍、66.97倍、60.17倍。

结合公司目前乘用车座椅项目的顺利推进情况,看好公司未来的业绩释放,维持"增持评级"。(浙商证券 王鹏)

双环传动(002472)年报点评:业绩增强 新能车和自动变业务进入快车道

报告摘要:

事件:公司发布2016 年报,公司实现营业收入17.43 亿,较上年同期增长24.42%;实现归属于母公司的净利润1.86 亿,较上年同期增长38.71%。公司业绩增长主要是高端产品所带动,持续推进"亿级"客户的深度合作,对比亚迪、博格华纳、福特公司等客户年销售额约亿元,加深与康明斯、西门子等客户的合作深度。

新能源汽车和自动变发展迅猛,对业绩贡献突出:新能源车辆传动部件主要装配于乘用车,在乘用车方面占公司整体比率超过30%。受益于新能源汽车市场火热局面,公司相应业绩提升较快,且订单充足。其中新能源汽车齿轮与比亚迪进入批量供货阶段,与西门子、奇瑞、广汽等多家客户进入样品开发阶段。公司在桐乡新建 DCT360 全自动变速器生产工厂,专供上汽变,未来 DCT360 将用在荣威、MG 等5款上汽集团的车型上。目前国内自动挡乘用车数量仅占乘用车市场的37.31%,与欧美发达国家和地区相比存在较大差距,未来市场有较大需求。

加快募投项目建设,积极拓展新兴业务:公司非公开发行股票募资12亿,用于轨道交通、新能源汽车、自动变速器和RV 减速器项目建设,目前各项工作稳步推进,确保四个项目能按期投产。新能车和自动变领域公司与大量优质客户达成战略合作,产品获得认可。机器人精密减速器领域,公司已研发完全自主的工业用精密减速器关键零部件制造工艺技术,并已开辟部分设备和场地实施小批量制造及工艺完善,为大规模基建和设备投入生产夯实基础。目前RV 减速器基本被日本的纳博特斯克所控制,公司的RV 减速器达产后有望打破国外垄断。

投资建议与评级:预计公司 2017-2019 年的净利润为 2.26 亿元、2.76亿元和 3.37 亿元,EPS 为 0.33 元、0.41 元、0.50 元,市盈率分别为:35 倍、28 倍、23 倍,给予"增持"评级。

风险提示:传统主业增速低于预期,RV 减速器等募投项目低于预期,DCT360 全自动变速器推进低于预期。(东北证券 刘军)

让更多人知道事件的真相,把本文分享给好友:上一篇:今日最具爆发力六牛股(3.30)

下一篇:没有了

更多"今日最具爆发力六牛股(3.31)"...的相关新闻

每日财股

- 每日财股:光电股份(600184)

投资亮点 1. 公司主营业务将向防务和光电材料与器件。在防务主业方面,将以总装总...[详细]