节后机构一致最看好的十大金股名单

马钢股份:基本面强劲助公司全年业绩扭亏为盈

类别:公司研究 机构:中泰证券股份有限公司 研究员:笃慧 日期:2017-01-26

业绩概要:今日公司发布2016年业绩预增公告,预计2016年年度经营业绩与上年同期相比,将实现扭亏为盈,实现归属于上市公司股东的净利润约12.28亿元,而去年同期则实现归属于上市公司股东净利润为-48.04亿元;

全年业绩大幅增长:公司前三季度实现归属于母公司净利润分别为-3.48亿元、8.01亿元、3.07亿元,按照公司全年业绩预告进行测算,四季度实现归属于母公司净利润为4.69亿元,整体盈利水平仍处于较高区间。公司作为华东地区产能近2000万吨的大型钢铁生产企业,产品涉及各类棒线材、板材以及车轮钢等,其中板材前三季度营收占比逾57%,对公司业绩影响最大。根据我们对行业测算,虽然四季度螺纹钢吨钢毛利基本处于盈亏平衡区间,但冷轧和热轧普遍表现较好,吨钢毛利达到250-350元/吨,板材盈利表现持续良好为公司全年业绩大幅增长奠定了良好基础;

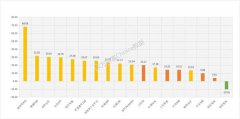

看好三周期共振之下的春季行情:虽然2016年钢铁行业经历了一轮波澜壮阔的行情,钢价不断走高,但审视行业基本面,我们发现目前钢铁行业需求、库存、产能三周期依然健康,未来钢价依然有望保持强势。需求周期,宏观经济平稳之际,基建和房地产投资中短期无忧,在此背景下,淡旺季切换所带来的需求增量将会十分明显,节后需求复苏值得期待。库存周期,虽然近期社会库存有所回升,但下游终端用户由于谨慎预期导致其原材料库存依然处于极低位置,而在经过多年的资产负债表修复之后未来工业企业合意库存有望出现抬升,产业链补库行情将极大增强下游需求弹性。产能周期,2017年新增产能极少,加之上一个景气十年投资所带来的产能投放陆续进入设备报废期,行业产能加速出清。此外开春后若供给侧改革超预期,去产能所造成的对供给端扰动将进一步放大行业盈利回升幅度;

受益于持续推进的供给侧改革:从河北、江苏等地违建高炉通报处理到更趋严厉的差别电价政策,再到中频炉全面关停时间表确定,供给侧改革之下钢铁行业去产能风暴愈演愈烈。从目前政策方向来看,一系列诸如差别电价、差别水价、差别排污措施等举动在未来若能得到地方政府层面强力推进,将导致民营钢企大幅成本上行,挤压其盈利和生存空间。由于这种差别化的政策倾向于保留大型钢厂,未来通过持续的政策成本加成或将驱使大型国有钢企和中小型民营钢企在行业成本线上位置出现倒置,最终出现国营钢厂盈利改善而中小民营钢企产能出清局面。公司作为安徽省唯一的大型国有钢铁企业,身处华东中频炉关停影响重灾区,若未来该地区部分低成本的中小民营企业出现关停,供给侧改革对公司构成直接利好;

投资建议:公司作为华东地区的大型钢铁生产企业,企业盈利跟随行业基本面变化,而在钢铁行业三周期依然健康背景下,未来行业盈利有望继续改善。我们预计2016-2018年公司EPS分别为0.16元、0.39元以及0.54元,维持“增持”评级。

美康生物:业绩符合预期,内生驱动实现稳定增长

类别:公司研究 机构:中泰证券股份有限公司 研究员:江琦 日期:2017-01-26

事件:2017年1月25日,公司公告2016年业绩预告,实现归母净利润1.77-2.18亿元,同比增长10-35%。

点评:业绩符合预期,试剂和检验服务共同驱动业绩稳定增长。我们预测公司2016年业绩增速在22%,基本落在本次预告中利润区间的中位数位置,符合我们一直以来的预期,其中外延部分由于各地经销商经营状况差异以及并表时间差异大,总体基本盈亏平衡,对母公司业绩贡献较小;内生部分试剂和服务均实现稳定增长,其中检验服务增长来源于新医检所的陆续运营,根据三季报医检所数量(共3家),我们预计目前正式运营的医检所共有4-5家。

长期来说,我们看好公司渠道优势嫁接区域医检所的战略布局,后期通过自主研发+收购参股拓展产品线,持续向医检所供应全方位高性价比的检验产品,在国家大力推行分级诊疗政策时,打造全国性基层第三方检验平台。1、公司通过收购各地经销商51%股权,一方面通过公司品牌和影响力让利经销商,另一方面,借助当地经销商的医院渠道资源来实现与当地医院共建医检所的目的,参考公司收购经销商的区域数量(已公告8个区域的经销商收购),我们预计2017年下半年有望再增加8家医检所投入运营,未来公司检验服务占总收入的占比有望由2016年中报的8%持续提高至10%以上;2、公司自成立以来,销售管线中仅有生化产品,除母公司继续生化产品的研发外,公司2013.9在美国设立的全资子公司圣地亚哥美康,引入国外先进化学发光技术,产品目前已在国内开始注册,预计将于2017年上市实现销售,补充免疫诊断产品线;2016.5公司在南京设立子公司美康基因,主要开发基因检测相关产品,包括测序、产筛等,补充分子诊断产品线;此外公司还通过外延收获家用呼吸机、特种蛋白分析仪、尿液分析、生物芯片等产品。

盈利预测与估值:我们预计公司2016-2018年营业收入分别为9.37、12.67和16.95亿元,同比增长37.14%、35.28%、33.76%,归属母公司净利润分别为1.97、2.84和3.82亿元,同比增长21.94%、44.35%、34.68%,对应EPS 分别为0.57元、0.82元、1.10元,其中我们预计2016-2018年经销商并表业绩3100万、4775万和5645万元。公司目前股价对应2017年32PE,考虑到在IVD 行业变革期,具有渠道整合能力且兼具产品长期竞争力的企业有望脱颖而出,而分级诊疗政策加快落地,有利于公司区域性、差异化ICL 快速扩张发展,再加上公司风格激进,未来更多合作或外延可期,我们给予公司35-40PE,目标价28-33元,维持“买入”评级。

风险提示:产品研发不达预期,经销商整合低于预期,第三方医检异地推广不利

让更多人知道事件的真相,把本文分享给好友:下一篇:2017全球十大突破技术将揭晓 关注哪些黑科技板块?

更多"节后机构一致最看好的十大金股名单"...的相关新闻

每日财股

- 每日财股:友阿股份(002277)

投资亮点 1.公司收购中山集团商业性资产和友谊宾馆经营性资产,其中中山集团商业性...[详细]