建发吞并红星美凯龙,打响2023并购第一枪!

2021年,车建新出售红星地产,如今又将红星美凯龙摆上了交易桌。

1月8日,厦门国企建发股份公告披露,正在筹划通过现金方式协议收购红星美凯龙家居集团股份有限公司不超过30%的股份。本次交易完成后,建发股份可能成为红星美凯龙控股股东。

虽然公告并未明确交易对价及条款,但红星美凯龙即将易主的消息引起轩然大波。但在业内人士看来,此次交易也将成为化解债务危机的关键。

建发股份旗下共有两大业务板块:供应链运营业务和房地产业务。近两年,“一手拿地、一手融资”迅速占领市场。2022年,建发房产全口径销售额达1700.2亿,跻身行业第十,仅次于金地、龙湖。

而建发房产旗下的商业管理平台,截至2021年末,建发商管共计运营11个自持项目、13个拓展项目,管理面积超100万平方米,运营资产价值超100亿元。通过本次交易,建发股份或能一次性将美凯龙百余商场收入囊中,同时进一步增加轻资产管理版图。

1、“家居第一股”美凯龙或失去控制权

1月9日,红星美凯龙公告称,与厦门建发的相关股权转让尚处于筹划阶段,尚未签署正式的股权转让协议,具体交易方案仍需进一步协商和确定,交易尚存在不确定性。

同日,建发股份投资者关系部门回应称,公司拟收购30%的股权,不可能将红星美凯龙所有债务接过来。

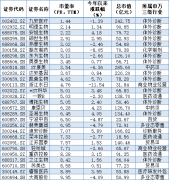

美凯龙2015年在香港上市,此后又于2018年在A股上市,是全行业中第一家在A+H股上市的家居公司。但是,在A股上市后,美凯龙股价却总体呈下行趋势,净利润也如此。特别是2020年,净利同比大降61%。

美凯龙2021年年报披露,公司在保持自营商场健康增长的同时,持续践行“轻资产、重运营”的经营决策,通过拓展委管商场和特许经营商场数量,稳步提升市场占有率的同时控制公司自建商场的资本投入。

2021年制定多店态并行的规划,甄选代表集团商品及消费者分层精准运营战略布局的 MALL 商场:32家1号店、9家至尊MALL及59家标杆商场。同时,持续贯彻“拓品类、重运营”战略,优化品牌结构,加速品类主题馆打造,以期快速抢占所在市场中高端市场的消费者心智,完成逾三百个主题馆的打造。

截至2021年末,美凯龙经营了95家自营商场,278家委管商场,10家战略合作商场,69个特许经营家居建材项目,共包括485家家居建材店/产业街,覆盖全国30个省、直辖市、自治区的224个城市,总经营面积2230.35万平方米。

2022年12月23日,一份由武汉市装饰建材家居发展商会发布的《告红星美凯龙卖场通知书》显示,红星美凯龙于武汉的五大卖场,自12月24日开始统一关停店面,不再营业。商户之所以“罢工”,是因为疫情导致商场内客流极少,武汉商会希望红星美凯龙能为商户降租减压,但沟通无果,因此选择停业。

2、控股股东面临流动性危机

红星控股2022年公司债券中期报告披露,2022年上半年末,红星控股合并范围净利润为-27.28亿元,较上年同期减少294.75%,主要系公司受疫情影响,各业务板块收入下降,同时部分对手方因疫情影响,其经营情况及资产价值发生重大不利变化,公司采取保守的会计政策,计提大额减值损失所致。

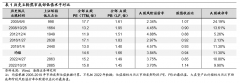

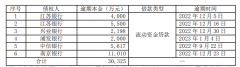

截止报告期末,红星控股口径有息债务余额546.36亿元,其中公司信用类债券余额122.52亿元,占有息债务余额的22.42%,其中2022年下半年到期或回售的公司信用类债券59.97亿元;

银行贷款余额321.94亿元,占有息债务余额的58.92%;非银行金融机构贷款68.76亿元,占有息债务余额的12.59%;其他有息债务余额33.15亿元,占有息债务余额的6.07%。

公司信用类债券中,公司债券余额92.3025亿元,且共有35.0025亿元公司信用类债券在2022年下半年到期或回售偿付。

特别值得注意的是,2022年上半年末,红星控股的公司债券的负债结构中,6个月内到期的总计为109.68亿元,6个月至1年到期的总计为127.16亿元。

此外,截止报告期末,红星控股合并口径内发行的境外债券余额20.11亿元人民币,且在2022年下半年内到期的境外债券余额为20.11亿元人民币;未收回的非经营性往来占款和资金拆借合计35.64亿元,其中控股股东、实际控制人及其他关联方占款或资金拆借合计25.13亿元。

而根据红星控股2022年上半年的合并资产负债表,报告期红星控股总资产为1874.88亿、总负债1229.18亿;其中,流动负债为662.25亿,货币资金87.57亿元。

3、地产化债教科书级案例

2021年,为填补资金空缺,红星系先后出售旗下7家物流子公司及红星地产70%股权给远洋系,随后又将美凯龙物业80%股权转让予旭辉永升服务。

几次交易下来,红星系成功回笼资金近70亿元。相对于其巨额负债,这不过是杯水车薪。美凯龙的核心问题是母公司红星控股债台高筑,且资产大部分都在子公司旗下,形成了典型的“子强母弱”的局面,母公司面临明显的流动性危机。面对巨大债务压力,割肉已经无法自救,车建新选择出售上市平台回笼资金。

2021年,市场还没那么差的时候,车建新出售地产板块给远洋,出售物业板块给旭辉,甩掉了两个大包袱。

今年,当政策出现转向,车建新又把卖红星美凯龙卖给大国企,成为2023年行业并购第一枪,进一步化解自身风险,走出困局。

虽然困难重重,但红星系的危机化解,堪称地产行业的一份教科书式的案例,值得大家学习!

上一篇:晨光生物:公司的不足有哪些?

下一篇:ST中利:重整成功的概率很大

更多"建发吞并红星美凯龙,打响2023并购第一枪!"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]