十大机构预测大势:地量探低继续(5)

长城证券:击穿2437点无需过分恐慌

节前A股延续低位震荡的走势,2500点整数关口得而复失,市场弱市特征依旧。本周一,希腊国债收益率暴涨至100%以上,再度令欧债危机浮出水面,亚太区股市普遍遭遇"黑色星期一",港股全日跌幅超过4%,欧洲股市也多以大跌开盘。在外围市场"黑天鹅"频现的背景下,A股市场始终不见活水流入,从这个角度而言,弱势下行的格局难改。短期大盘可能将在2400-2500点之间低位徘徊,击穿2437点无需恐慌,突破2600也无需惊喜。

回顾近期大盘的走势,在公布了8月份宏观数据之后,大盘依然未见任何起色,两市成交量仍然维持在千亿元上下。投资者期待已久的秋季攻势或者券商期待的吃饭行情迟迟未能出现,原因有多方面。其中核心因素依然是通胀压力挥之不去、紧缩政策难以放松、外围市场黑天鹅不断,以及A股市场不见活水流入。为何A股估值已经基本实现与历史大底接轨,但是迟迟不见抄底盘介入,成交量频创地量的原因又何在?笔者认为,目前市场环境仍然变数较多,虽然抛盘接近枯竭,但是买盘仍未出现,因而大盘只能继续匍匐前进。

首先通胀压力依然挥之不去,在通胀未出现显著拐点之前,抑制通胀仍是政策的首要目标,货币紧缩或将持续到四季度甚至年底。本月9日国家统计局公布了8月的主要宏观数据,全国居民消费价格总水平较去年同期同比上涨6.2%,较7月份回落0.3个百分点,这也是四个月来CPI同比涨幅首次回落。在8月份的物价涨幅中,食品类价格同比上涨13.4%,影响价格总水平上涨约4.02个百分点。在食品分类中,猪肉仍然位居涨价榜榜首,8月同比上涨45.5%,直接推高CPI约1.27个百分点;蛋价上涨16.3%,助涨价格总水平上涨约0.14个百分点。由于农产品价格"按倒葫芦起了瓢",新增涨价因素不断出现,通胀数据仍略超市场预期,投资者苦苦期待的通胀回落继续被推后。目前已经进入传统消费旺季,消费品价格上涨压力较大,即使考虑基数效应,四季度通胀仍很难出现显著回落。在此背景下,紧缩政策仍将延续,A股市场缩量调整实属正常。

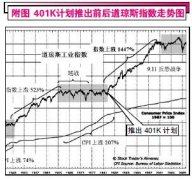

其次,欧美经济依然风雨飘摇,欧债危机又起波澜,今后黑天鹅事件仍有可能困扰A股市场。尽管美国总统奥巴马推出了总额4470亿美元的就业促进计划,高于此前传言的3000亿,但市场反应仍相当消极。由于美国国内两党之争纷乱,市场对此次刺激计划缺乏信心。上周五欧洲央行宣布该行执委会成员于尔根-斯塔克将辞职,斯塔克辞职的消息令投资者颇感意外,本周一希腊国债收益率暴涨至100%以上,对希腊违约风险的担心情绪愈发加重,美股承受了更大的抛压。道琼斯工业平均指数上周五大跌303.68点,收于10992.13点,跌幅达2.69%。欧洲股市本周一也多数重挫。9月如果希腊出现债务违约行为,则全球股市暴跌的情景很可能仍会重现,A股市场自然也很难独善其身。

再次,国内经济减速的压力仍较大,上市公司业绩下滑将导致"戴维斯双杀"卷土重来。统计数据显示,非金融A股上市公司二季度收入同比增速为23.6%,增速与一季度的27.8%相比继续下滑;净利润同比增速为9.9%,增速与一季度的18.9%相比降幅显著,上半年净利润累计同比增长仅为14%。自6月至今,沪深两市A股业绩一致预期增速已从最初的22%下调至目前的19.6%左右。目前市场估值整体合理,但是结构性泡沫仍存在,尤其是中小板、创业板公司估值相对还较高。据中报数据显示,中小板的净利润增速从31%下降到17%,创业板净利润增速从37%下降到14%。投资者对于未来业绩减速依然顾虑重重,如果欧美经济继续下滑,加上国内固定资产投资减速,上市公司业绩环比增速出现下降,新一轮的戴维斯双杀将出现,尤其是高估值品种跌幅将更大。

目前的市场环境,外有欧美债务危机险象环生,内有通胀压力居高不下。A股市场自身还面临着上市公司业绩增速回落的风险,资金面也不乐观,依靠场内存量资金很难推动市场展开反弹。

当然,人们常说危机,危险与机会往往相伴而生。中国股市的机会仍然来自于危机之中,如果欧美债务危机日益严重,且严重影响到A股实体经济,很有可能倒逼国内经济政策转向,克隆2008年次贷危机救市政策并非没有可能。与此同时,我们也要关注经济危机的正面影响,如果大宗商品价格出现回落,人民币继续保持升值,通胀压力也有可能出现意外回落,从而引爆市场真正的反弹行情。从时间点判断,年底可能是通胀见顶、经济见底、政策转向的重要时间转折点。

从市场走势判断,A股市场短期受制于众多负面因素的掣肘,很难走出触底回升的行情,近期大盘可能仍将维持在2400-2500点之间低位徘徊,击穿2437点无需恐惧,突破2600也无需惊喜。日渐萎缩的成交量表明抛售压力日渐衰竭,但是买盘仍然没有出现。大量的储蓄资金继续滞留在房地产、理财市场,何时转化为A股增量资金至关重要。近期随着房地产调控日渐深入,管理层重点整治高利贷市场,部分资金可能会回流股市,但是最终是否能够实现仍需观察A股成交量的变化。

操作策略上,左侧交易时机仍未成熟,仓位控制依然是首选。品种选择上,建议投资者回避强周期品种,耐心等待大消费跌出来的机会。

上海证券:以低估值抵御波动 耐心等待底部形成

上周奥巴马公布了总额为4470亿美元的就业刺激计划,但该就业刺激计划对市场的提振作用甚微。我们认为,其中的主要原因是奥巴马公布该计划之前并没有和共和党进行磋商,市场对该就业刺激计划能否真正得以实施存疑。

欧洲央行执委会成员、首席经济学家于尔根·斯塔克将辞职;德国官方准备预防意外方案两大事件加剧了市场对希腊国债违约的担忧情绪。随着投资者的避险需求提高,股票与石油等风险投资资产遭到抛售,美国国债、黄金、美元等低风险资产再度受到追捧。

欧洲经济处于衰退边缘,美国经济已陷入增长型衰退,新兴经济体的政策"两难"选择再一次将全球经济带到了十字路口。政策转型预期夹杂对衰退的恐慌,加大了全球经济的不确定性,对A股市场形成的外部压力将是持续的。

政策松动的"幻觉"已经消失

8月份,CPI 同比上涨6.2%,环比上涨0.3%;PPI 同比上涨7.3%,环比上涨0.1%。基本符合市场预期。但是通胀的如期回落并没有使得市场的弱势得到改善,我们判断主要存在三方面原因:首先,日前温总理指出,稳定物价总水平仍然是宏观调控的首要任务,宏观调控的取向不能变;央行副行长马德伦表示,央行对物价始终保持高度警惕。上述明确的政策信号使得市场对政策松动的"幻觉"已经消失。单月通胀的有限回落难以改变市场对紧缩政策持续的预期。其次,8月份服务类价格出现了较普遍的上涨。其中,与人工服务价格相关的项目同比涨幅基本都创下新高。同时受季节性因素的影响,9 月份的物价环比几乎均为正,且环比上涨幅度10年均值为0.7%。市场忧虑在新涨价因素与季节性因素的双重作用下,8月份CPI回落依然不是拐点。最后,目前通胀和经济均在缓慢回落,但目前政策担忧通胀却不惧经济回落,市场对盈利下滑的忧虑正在加剧。

RQFII的中期积极效应可能超预期

在港募集人民币资金投资境内证券市场(RQFII)试点工作各项技术准备工作基本就绪,有望近期推出。试点初期,总额度为200亿元人民币,额度的80%投资于内地债券市场,将从对境内市场较为熟悉的境内基金管理公司、证券公司的香港子公司做起。

我们认为,RQFII 的推出虽然短期对市场的持续推动能力有限。但其中期的积极效应可能超出市场预期。从资金供应看,由于在港人民币存量增速很快,因此其未来的规模发展想象空间很大,中期将给予国内投资者一个外部资金入市的预期;另一方面,由于银行保险业目前A-H股存在一定折价,因此至少在心理层面,RQFII的试点,将对目前A股市场的低估值银行股形成较为明显的支撑,进而间接提高大盘的稳定性。

回避小盘股估值风险 耐心等待底部形成

再度处于十字路口的全球经济的不确定性,对A股市场形成的外部压力将是持续的。由于紧缩政策持续预期不改,使得8月份通胀的如期有限回落并未能改变市场的弱势。市场环境依然指向弱势调整。从市场内部结构看,RQFII的试点在即,对目前A股市场的低估值银行股形成较为明显的支撑。而蒙发利首日上市再现"破发",提示目前高估值小盘股依然是主要的结构性风险所在。我们对市场的短期趋势判断是"跌幅有限,低位震荡"。

我们认为在政策紧缩与经济下滑的双重忧虑中,市场预期虽然没有进一步恶化趋势,但是在没有出现边际改善的明显政策信号之前,我们的策略建议是以低估值防御市场波动,耐心等待底部。建议适度提高对银行、保险行业的配置比例。同时,半年报披露正使得小盘股的估值回归风险进一步凸显,其中蕴含了当前市场主要的结构性风险,建议加强回避。

下一篇:市场进入筑底期 反弹为时不远