基础设施整体估值不低 龙头市值偏小

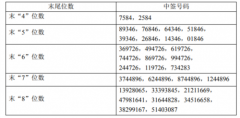

核心结论:①我国基建投资长期保持高增长,但人均基建设施水平仍较低,A股基建行业估值与美国差不多,比欧洲日本高。②对比欧美日,A股公路铁路、机场估值偏低,航空、港口、电力、燃气估值偏高。③A股基建龙头市值规模偏小(亿美元):广深铁路VS日本旅客铁道(51VS363),上海机场(37.32+0.19%,诊股)VS巴黎机场(109VS168),中国国航VS西南航空(176VS330),上港集团VS马士基(224VS390),华能国际VS新纪元能源(139VS699),华润燃气VS杜克能源(83V608)。

基础设施:

整体估值不低,龙头市值偏小

——A股国际化系列5

从16年下半年以来,金融市场对外开放的步伐再次加快。从16年8月证监会宣布取消陆港通总额度限制,16年12月深港通正式启动,再到17年6月A股纳入MSCI,7月“债券通”正式开通。在此背景下A股原本相对封闭的估值体系将被逐渐打破,国际估值比较越来越受到重视。《借鉴台韩:外资改变估值体系和波动率——A股国际化系列1》主要讨论整个市场估值体系与风格结构的变化,《消费:龙头估值已经国际接轨——A股国际化系列2》侧重消费类行业的估值国际比较,《金融:银行明显低估——A股估值国际比较系列3》侧重金融行业的估值国际比较,《中国各行业龙头全球对比如何?——A股国际化系列4》主要对A股各行业龙头估值与业绩进行全球化比较,作为系列报告第五篇本文主要探讨基础设施类行业的估值国际比较。

1.我国基建投资增速较高,但人均基建设施水平低

我国基建投资保持高增长,但人均基础设施水平仍较低。自1978年市场经济改革以来,中国经济保持高增长,至今年均GDP增速为9.7%,按照支出法可将GDP划分为消费、投资、净出口和政府购买,中国GDP高增长主要得益于消费和投资的稳健增长,基建投资更成为政府平抑经济周期波动的重要手段。在过去几十年中我国基建投资一直保持高速增长,中国16年基建投资完成额增速为15.7%,美国为3.3%。尽管我国基建投资保持高速增长,但对比国际基础设施水平仍较低,15年中国人均公路里程为3.3米/人,美国为20.6米/人,14年中国人均铁路里程为0.08米/人,美国为0.64米/人,日本为0.13米/人。从行业GDP增加值占比看,中国基建行业处国际中等水平,15年中国交运、仓储占GDP比重为4.5%,美国为3.0%,日本为5.1%,14年中国公共事业占GDP比重为2.3%,美国为1.6%,日本为2.4%。

从上市公司看,2016年A股总市值占比2.4%的基建业贡献2.3%的净利润。考虑到数据可获得性,在分析中国基础设施类行业的业绩时,我们主要从各国股市所有上市公司角度来分析。基建业一般可划分为公路、铁路、机场、港口、航空、电力、燃气等,我们以此口径来进行统计,得知2005年以来A股基建业市值/总市值和净利润/总净利润的均值分别为2.5%、2.7%,美国分别为2.7%、1.0%,日本分别为6.2%、2.3%,英国分别为1.5%、1.4%。2016年A股基建业市值/总市值和净利润/总净利润分别为2.4%、2.3%,美国分别为2.4%、1.4%,日本分别为5.1%、6.2%,英国为1.7%、4.7%。对比可知,美国基础设施类行业市值和利润匹配度最差,这源于美国部分基础设施行业如机场、铁路、公路等属非营利性,其多依靠财政补贴维持运营,从而盈利能力难与其他国家相比。

2.A股基建行业估值逐步与国际接轨

基建业一般可划分为公路、铁路、机场、港口、航空、电力、燃气等,为进行国际比较,我们主要从以上细分行业着手进行分析。在此以各国股市所有上市公司为样本进行分析,其中估值数据截止日期为2017/08/15。

A股基建行业整体估值与美国差不多,比欧洲日本高。从估值看,A股基建行业PE(TTM,整体法,下同)为25(20)倍,美股为24倍,欧洲为9倍,日本为12倍,A股基建行业PB(LF,整体法,下同)为1.9(1.9)倍,美股为2.3(1.9)倍,欧洲为0.9(0.6)倍,日本为1.3(1.3)倍。从业绩看,A股基建行业16年净利同比为-6.9%,美国为-32.7%,欧洲为24.9%,日本为2.8%,A股基建行业16年ROE为8.9%,美国为9.7%,欧洲为10.3%,日本为7.8%。与美、欧、日等市场相比,A股基建行业整体估值与美国差不多,比欧洲日本高,业绩处于中等水平。

对比美欧日,A股公路铁路行业估值偏低,业绩中等。从估值看,A股公路铁路行业PE为20倍,美股为23倍,欧洲为21倍,日本为14(20)倍,A股公路铁路行业PB为1.6(1.6)倍,美股为3.5(2.6)倍,欧洲为2.8(2.1)倍,日本为1.5(1.5)倍。从业绩看,A公路铁路行业16年净利同比为-17.8%,美国为-15.9%,欧洲为-9.7%,日本为-30.6%,A股道路铁路行业16年ROE为8.6%,美国为15.1%,欧洲为13.5%,日本为5.6%。与美、欧、日等市场相比,A股公路铁路行业估值偏低,业绩中等。

对比美欧日,A股机场行业估值较低,业绩较优。从估值看,A股机场业PE为25(20)倍,美股为35(30)倍,欧洲28倍,日本为42倍,A股机场业PB为2.7(2.1)倍,美股为2.2(1.9)倍,欧洲为3.7(1.6)倍,日本为2.8(1.2)倍。从业绩看,A股机场业16年净利同比为4.0%,美国为227.1%,欧洲为13.6%,日本为20.7%,A股机场业16年ROE为10.7%,美国为5.3%,欧洲为13.5%,日本为7.2%。与美、欧、日等市场相比,A股机场业估值较低,业绩更优。

对比美欧日,A股航空行业估值偏高,业绩略逊色。从估值看,A股航空行业PE为29倍,美国为12倍,欧洲为14倍,日本为9倍,A股航空行业PB为1.6(1.6)倍,美国为3.0(3.3)倍,欧洲为2.8(2.2)倍,日本为1.5(1.7)倍。从业绩看,A股航空行业16年净利同比为-7.5%,美国为-41.0%,欧洲为22.7%,日本为23.3%,A股航空业16年ROE为9.6,美国为30.5%,欧洲为20.1%,日本为14.6%。与美、欧、日等市场相比,A股航空业估值偏高,业绩略逊色。

对比美欧日,A股港口行业估值偏高,业绩较稳定。从估值看,A股港口行业PE为30倍,美国为-218倍,欧洲为10倍,日本为17倍,A股港口行业PB为2.3(2.1)倍,美国为7.9(0.7)倍,欧洲为2.0(1.5)倍,日本为0.9(0.9)倍。从业绩看,A股港口行业16年净利同比为-5.8%,美国为-344.0%,欧洲为993.9%,日本为-0.69%,A股港口业16年ROE为8.1%,美国为-7.2%(-2.8%),欧洲为24%,日本为4.3%。与美、欧、日等市场相比,A股港口业估值偏高,业绩较稳定。

对比美欧日,A股电力行业估值偏高,业绩较优。从估值看,A股电力行业PE为143倍,美股为34倍,欧洲为14倍,日本为9倍,A股电力行业PB为2.2(2.2)倍,美股为1.9(1.5)倍,欧洲为1.1(1.1)倍,日本为0.8(1.1)倍。从业绩看,A股电力行业16年净利同比为134.6%,美国为-34.1%,欧洲为40.6%,日本为74.5%,A股电力行业16年ROE为10.3%,美国为5.1%,欧洲为7.4%,日本为10.1%。与美、欧、日等市场相比,A股电力行业估值偏高,业绩较优。

对比美欧日,A股燃气行业估值偏高,业绩中等。从估值看,A股燃气行业PE为94倍,美股为34倍,欧洲为19倍,日本为24倍,A股燃气行业PB为2.5(2.6)倍,美股为2.8(2.2)倍,欧洲为1.8(1.3)倍,日本为1.8(2.0)倍。从业绩看,A股燃气行业16年净利同比为-1.9%,美国为-33.4%,欧洲为-13.1%,日本为10.6%,A股燃气行业16年ROE为9.8%,美国为5.0%,欧洲为9.9%,日本为15.5%。与美、欧、日等市场相比,A股燃气行业估值偏高,业绩中等。

3.A股基建龙头市值规模偏小

我们进一步对海内外基建行业龙头估值与业绩进行对比分析,其中市值和估值数据截止日期为2017/08/15。

铁路龙头:广深铁路较东日本旅客铁道PE更高,PB更低。对于铁路行业,我们首选铁路客运龙头为A股广深铁路VS日股东日本旅客铁道(EastJapanRailwayCompany),广深铁路总市值51亿美元,东日本旅客铁道为363亿美元。从估值看,广深铁路PE32.7倍、PB1.3倍,自2007年至今中值PE17.7倍、PB1.0倍,东日本旅客铁道PE14.4倍、PB1.5倍,自2007年至今中值PE15.5倍、PB1.4倍。从基本面看,广深铁路16年净利同比8.2%、ROE4.2%,17年预测净利同比14.1%,东日本旅客铁道16年净利同比13.3%、ROE18.9%,17年预测净利同比-1.7%。从股息率看,广深铁路16年股息率为1.6%,东日本旅客铁道为1.3%,广深铁路股息率更具吸引力。

机场龙头:上海机场较巴黎机场估值更低,近年业绩更优。对于机场行业,我们首选龙头为A股上海机场VS法股巴黎机场(AEROPORTSDEPARISSA,ADP),上海机场总市值为109亿美元,巴黎机场为168亿美元。对比而言,上海机场比巴黎机场估值更便宜,近两年业绩更优。从估值看,上海机场PE25倍、PB3.1倍,自2007年底今中值PE19.0倍、PB1.8倍,巴黎机场PE30.3倍、PB3.4倍,自2007年至今中值PE18.4倍、PB1.9倍。从基本面看,上海机场16年净利同比10.8%、ROE13.2%,17年预测净利同比12.5%,巴黎机场16年净利同比1.2%、ROE10.3%,17年预测净利同比3.7%。从股息率看,上海机场16年股息率为1.6%,巴黎机场为2.6%,巴黎机场更具吸引力。

航空龙头:中国国航较西南航空PE偏高,PB偏低,业绩略逊色。对于航空行业,我们首选龙头为A股中国国航VS美股西南航空(SouthwestAirlines),中国国航总市值为176亿美元,西南航空为330亿美元。对比而言,中国国航较西南航空PE偏高,PE偏低,业绩略逊色。从估值看,中国国航PE20.4倍、PB1.6倍,自2007年至今中值PE15.8倍、PB1.7倍,西南航空PE15.5倍、PB3.9倍,自2007年至今中值PE18.6倍、PB1.4倍。从基本面看,中国国航16年净利同比-3.6%、ROE10.6%,17年预测净利同比23.2%,西南航空16年净利同比2.9%、ROE28.4%,17年预测净利同比1.4%。从股息率看,中国国航16年股息率为1.5%,西南航空为0.8%。

港口龙头:上港集团较马士基集团PB更高,业绩更稳定。对于港口行业,我们首选龙头为A股上港集团VS马士基集团(APMoeller-MaerskA/S),上港集团总市值为224亿美元,马士基集团为390亿美元。对比而言,由于共同受到国际航运景气度影响,上港集团与马士基集团业绩变化趋势基本一致,但马士基集团业绩比上港集团波动更剧烈,从PB看马士基集团估值更低。从估值看,目前上港集团PE21.8倍、PB2.4倍,自2008年至今中值PE17.5倍、PB2.0倍,马士基集团PE-9.2倍、PB1.4倍,自2008年至今中值PE10.8倍、PB0.8倍。从基本面看,上港集团16年净利同比5.7%、ROE11.5%,17年预测净利同比18.2%,马士基集团16年净利同比-345.1%、ROE-5.8%,17年预测净利润转正。从股息率看,上港集团16年股息率为3.0%,马士基集团为2.7%。

电力龙头:华能国际较新纪元能源估值较低,业绩更剧烈波动。对于电力行业,我们首选龙头为A股华能国际VS新纪元能源(NextEraEnergy),华能国际总市值139亿美元,新纪元能源为699亿美元。对比而言,华能国际的业绩和估值明显波动更为剧烈。从估值看,华能国际PE31.1倍、PB1.5倍,自2007年至今中值PE13倍、PB1.3倍,新纪元能源PE22.8倍、PB2.7倍,自2007年至今中值PE14.1倍、PB1.8倍。从基本面看,华能国际16年净利同比-37.6%、ROE10%,17年预测净利同比-59.3%,新纪元能源16年净利同比5.8%、ROE12.4%,17年预测净利同比10.8%。从股息率看,华能国际16年股息率为6.7%,新纪元能源为2.9%。

燃气龙头:华润燃气较杜克能源估值更高,业绩更佳。对于燃气行业,我们首选龙头为A股华润燃气VS杜克能源(DukeEnergy),华润燃气总市值83亿美元,杜克能源为608亿美元。对比而言,华润燃气较杜克能源净利同比更稳定,ROE更高,对应着华润燃气估值较杜克能源更高。从估值看,华润燃气PE19.4倍、PB3.7倍,自2007年至今中值PE18.3倍、PB3.2倍,杜克能源PE21.2倍、PB1.7倍,自2007年至今中值PE14.1倍、PB1倍。从基本面看,华润燃气16年净利同比15.9%、ROE18.9%,17年预测净利同比17%,杜克能源16年净利同比-23.6%、ROE5.3%,17年预测净利同比-10%。从股息率看,华润燃气16年股息率为1.7%,杜克能源为4.3%。

上一篇:周期动能减弱 需求待旺季数据验证

下一篇:中小创分化明显 盈利成主导力量

更多"基础设施整体估值不低 龙头市值偏小"...的相关新闻

每日财股

- 每日财股:宝 莱 特(300246)

投资亮点 1.2017年6月13日公告,经公司与申宝医疗自然人股东协商一致,公司将以自有...[详细]