今日最具爆发力的六大牛股(7.8)

上汽集团(600104):6月产量同比+2.6% 批发同比首次转正

类别:公司机构:东吴证券股份有限公司研究员:黄细里日期:2020-07-07

投资要点

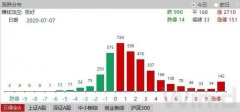

公告要点:6月上汽集团产量476744辆,同比+2.6%,环比+4.7%;销量479464辆,同比+2.8%,环比+1.4%。上汽大众产量136198辆,同比-17.3%,环比-0.1%,销量143275辆,同比-7.0%,环比+9.4%。上汽通用产量139849辆,同比-4.7%,环比+7.8%,销量130863辆,同比-6.8%,环比-3.9%。上汽通用五菱产量111155辆,同比+43.5%,环比-2.2%,销量124000辆,同比+24.0%,环比+1.6%。上汽乘用产量55446辆,同比+1.4%,环比+26.4%;销量48310辆,同比-3.5%,环比-7.6%。

上汽6月产量同比涨幅收窄,批发同比首次转正,通用五菱相对较好。

5月上汽产量同比+10.4%,环比+13.0%;批发同比-1.6%,环比+13.3%。

6月产量同比涨幅收窄,批发同比转正,较5月环比继续提升,主要系供应链基本恢复,终端需求逐步复苏。6月上汽通用五菱表现较好,上汽大众+上汽通用+上汽乘用表现较差,核心原因为上汽通用五菱去年同期基数较小+上汽大众/上汽通用库存压力较大。

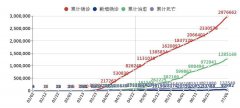

企业端上汽乘用+上汽通用均小幅补库,上汽大众+上汽通用五菱小幅去库。根据我们自建库存体系显示,6月上汽乘用、上汽通用企业端小幅补库,企业库存当月分别小幅增加7136辆、8986辆,上汽大众、上汽通用五菱企业端小幅去库,企业库存当月分别小幅减少7077辆、12845辆。上汽乘用、上汽通用企业库存累计-8841辆、-23270辆,上汽大众、上汽通用五菱企业库存累计-33494辆、-35490辆,处于去库存阶段(2017年1月开始统计)。

上汽6月下旬折扣率大幅扩大,高于行业平均水平。上汽6月下旬车型算术平均折扣率12.40%,环比上旬+0.44pct,行业总体折扣率10.78%,环比上旬+0.24pct。其中,上汽大众算数平均折扣率12.71%,环比上旬+0.33pct;上汽通用算数平均折扣率14.52%,环比上旬+0.75pct;上汽乘用算数平均折扣率15.37%,环比上旬+0.47pct。从具体车型方面来看,荣威RX52020/凯迪拉克CT62020/XT52020、MG ZS2020、柯珞克2019、科沃兹2020等(成交价变动降序排列)成交价下降超过1000元以上。

投资建议:稳定汽车消费基调已定,部分地方政府已出台相应刺激政策,国内乘用车需求重新步入复苏轨道。上汽集团作为行业龙头,有望跟随行业周期波动。我们预计2020-2022年上汽集团的归母净利润为224/246/267亿元,对应EPS为1.92/2.11/2.28元,对应PE为10.31/9.38/8.66倍。公司估值处于历史低位,维持"买入"评级。

风险提示:海外疫情控制低于预期;乘用车需求复苏低于预期;自主品牌SUV价格战超出预期。

广汇汽车(600297):可转债顺利过会 改善流动性及融资成本

类别:公司机构:中国国际金融股份有限公司研究员:任丹霖日期:2020-07-07

公司近况

公司7月6日发布公告称公司公开发行33.7亿元可转债项目已顺利通过证监会审核。

评论

可转债顺利过会,改善短期流动性及融资成本。根据公司19年4月(预案)及12月(修订稿)公告,广汇汽车拟发行33.7亿元可转债,款项将用于门店升级改造项目(12.7亿元)、信息化建设升级(5亿元)、二手车网点建设(6亿元)及偿还有息负债项目(10亿元)。我们认为此次公司通过证监会审核,进一步推进了可转债发行进程,公司取得融资款项后,如若投资项目顺利进行,公司盈利能力和融资成本均将得到改善。我们预计公司门店升级改造项目,有望帮助公司现有网络内品牌优化,公司目前部分盈利性较弱的中高端和自主品牌,可转换成已有授权未开业的豪华品牌,优化整体品牌组合。公司有息负债水平较高,截止1Q20,公司有息负债合计603.4亿元,10亿元偿还之后,缓解公司短期流动性压力,利好融资成本下降及负债结构改善。

拟输血二手车业务,助力经销模式发展。公司此次募投项目包括6亿元用于二手车网点建设,我们认为该项目推进与目前二手车政策利好下(增值税率降至0.5%)市场发展趋势相契合。我们认为税改为经销商发展二手车业务带来了更多的驱动力和利润空间,但由于二手车缺少库存融资相关优惠利率产品,或对经销商扩大二手车交易量带来制约,而此次募投项目有望补充公司二手车业务发展的流动性,使公司更有意愿转换其经纪模式为经销模式。

我们预计公司二手车业务在持续发展及投入下,中长期或可参照美国经销商业务结构,成为公司利润新驱动。

修炼内功加强外联,为行业回暖做储备。公司由于中高端品牌覆盖较多,18年开始受到行业销量周期影响较大,但公司进行了自我调整:对内,公司进行门店关停并转及升级改造,使公司单店盈利性得到改善,同时,内部运营效率提升,公司库存周转加快,经营现金流大幅提升2.6倍至78.6亿元(2019年期末);对外,公司加强外部合作,同邮储银行、国网、北汽等进行合作,创造更多产业链协同和外延业务开拓。考虑到广汇作为我国最大汽车经销商,具有较强beta属性,有望把握住行业回暖机会,驱动盈利和估值提升。

估值建议

我们暂时维持2020、2021年盈利预测不变,当前股价对应2020e/2021e 12.5x/10.0x P/E。维持跑赢行业评级,考虑到板块估值中枢提升及可转债过会或为公司股价带来催化剂,我们上调目标价8.8%至4.68元,对应16.7x/13.0x 2020/2021e P/E,较当前股价有31%的上行空间。

风险

募投项目发展不及预期。

更多"今日最具爆发力的六大牛股(7.8)"...的相关新闻

每日财股

- 每日财股:皮阿诺(002853)

投资亮点 1.定制家居行业领先企业,业绩高增长皮阿诺是定制家居行业领先企业,专...[详细]