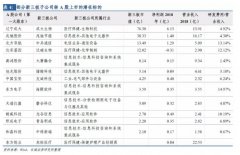

周一机构一致看好的十大金股(12.16)

天齐锂业(002466)配股说明书点评:公告配股说明书 收购债务逐步得到解决

类别:公司机构:新时代证券股份有限公司研究员:开文明日期:2019-12-13

事件:天齐锂业公告配股说明书,下周开始配股

2019 年12 月12 日,公司公告配股说明书。主要内容如下:(1)本次配股以实施本次配股方案的股权登记日收市后的A 股股份总数为基数,按照每10股配售3 股的比例向全体股东配售。若以公司截至《天齐锂业股份有限公司2019 年度配股公开发行证券预案(修订稿)》出具日的总股本1,141,987,945股为基数测算,本次可配售股份数量为342,596,383 股。(2)本次配股价格为8.75 元/股。(3)公司控股股东成都天齐实业(集团)有限公司及其一致行动人张静、李斯龙均承诺以现金全额认购本次配股方案中的可配股份。(4)股权登记日是2019 年12 月17 日,12 月18 日-12 月25 日停牌,12 月26 日起正常交易。

本次配股预计融资30 亿元左右

根据配股方案,每10 股配3 股,定价8.75 元/股,以目前股本11.42 亿股计算,如果所有股东全额参与配股,预计融资金额约30 亿元。截至2019 年9月30 日,蒋卫平先生与其一致行动人合计控制发行人41.03%的股权,按配股方案测算,蒋卫平先生与其一致行动人本次参与配股的金额约12.3 亿元。除了本次配股融资,公司还拟通过发行短期融资券和中期票据,子公司发行美元债,可转债、港股等一系列股权融资和债务置换等组合方式解决收购负债问题,配股是问题解决的开始。

2019 年价格下跌导致供给收缩,2020 年需求好转,维持“强烈推荐”评级

2019 年的价格价格下跌导致澳洲锂矿出现减产以及关停,供给开始收缩;我们预测2020 年全球新能源车销量312 万辆,较2019 年同比增长39%,增速显著提升,因此我们预计行业于2019 年下半年或2020 年上半年见底。预计公司2019-2021 归母净利润为1.0、10.6 和19.6 亿元,维持对公司的“强烈推荐”评级。

东睦股份(600114):拟收购富驰高科 MIM全球龙头可期

类别:公司机构:新时代证券股份有限公司研究员:胡皓/石林日期:2019-12-12

事件:拟收购富驰高科,目标是取得标的公司控制权

公司2019 年12 月11 日晚发布公告,签署了《收购意向书》,拟以现金收购相关方所持的富驰高科部分股份,并以取得标的公司控制权为交易目的。

技术平台优势凸显,龙头地位越发稳固

公司是粉末冶金领域具备深厚积淀的技术平台公司,继今年三季度收购东莞华晶后,公司战略性发展MIM 技术的路线已经明确,也补全了重要的技术蓝图。此次对MIM 巨头企业富驰高科的收购意向,既显示出公司战略布局的兑现,也说明公司的MIM 技术实力获得了同行的充分认可。

公司是全球顶尖的粉末冶金PM 件生产商,而富驰高科是粉末冶金MIM 件的绝对龙头之一。若此次收购顺利完成,借助富驰高科本身的优秀资质以及公司导入的长周期MIM 订单,公司不仅有望在PM 和MIM 两个赛道成为全球有绝对竞争力的企业,也夯实了公司在粉末冶金的技术平台地位。。

MIM 领域业绩爆发性强,下游应用场景潜力巨大

富驰高科一直是国内MIM 领军企业之一。消费电子是MIM 爆发性最强的下游市场,也是近年来国内MIM 公司业绩增量的主要来源。富驰高科作为同时打入苹果和华为核心供应链的企业,能够充分分享5G 浪潮带来的消费电子红利。另外,富驰高科的优势在于产品线广度和技术储备深度,在除消费电子外的其它行业处于全球订单大量导入阶段的背景下,富驰高科在最优质赛道上已具备先发优势,未来的业绩潜力十分巨大。

盈利预测与投资建议

公司管理团队战略目标明确,此次更是显示打造粉末冶金技术平台的坚定决心。从富驰高科净资产规模和公司负债率提升判断,本次收购资金规模超过3 亿元;若成功实现控股,我们初步判断公司2020 年净利润将增厚约3000-5000 万元。由于本次交易尚处筹划阶段,最终交易细节仍存有不确定性,我们维持预计2019-2021 年归母净利润分别为2.37/3.87/4.25 亿元不变,对应EPS 分别为0.38/0.63/0.69 元,对应PE 分别为16.6、10.2 和9.3 倍。对标与富驰高科技术水平、下游结构类似的精研科技的市值规模和估值水平,维持公司“强烈推荐”评级。

风险提示:收购无法顺利推进的风险;下游需求波动的风险

更多"周一机构一致看好的十大金股(12.16)"...的相关新闻

每日财股

- 每日财股:安集科技(688019)

投资亮点 1、国产唯一CMP 化学机械抛光液供应商、光刻胶去除剂国产技术领先供应商...[详细]