今日最具爆发力的六大牛股(12.13)

华源控股(002787):定增预案发布 继续加码塑料包装

类别:公司 机构:东北证券股份有限公司 研究员:唐凯/张兆函 日期:2019-12-12

事件:

公司发布《非公开发行股票预案》:本次非公开发行股票的募集资金总额不超过5.31 亿元,扣除发行费用后,计划投资于苏州与天津两个塑料包装生产基地。

点评:

发布定增预案,加码塑料包装。公司此前收购的瑞杰科技主要从事注塑包装、吹塑包装制品的研发、生产和销售,是公司切入塑料包装的重要布局。16-18 年瑞杰科技营收、净利润复合增速分别为13.25%、20.23%,实现较快增长。随着业务的不断开拓,当前产能受限,发展瓶颈渐显。本次定增项目是继收购瑞杰科技后,公司进一步加码塑料包装,将有助瑞杰科技突破当前产能瓶颈。募资中的3.21 亿元将用于建设苏州生产基地,2.10 亿元将用于建设天津生产基地。苏州、天津项目达产后预计将年产注塑包装2790、900 万套;吹塑包装3000 万套,产能实现快速增长。另外,本次募资项目还将:1. 提升经营效率,增强盈利能力:当前公司产能主要分散于常州、太仓、天津等多个地区,无法实现集中管理。本次募资项目实施完成后,公司将购置土地并新建厂房并整合产能,降低租赁成本,实现集中管理,提升运营效率,并且有效降低费用,增强盈利能力;2. 提升塑料包装生产自动化水平:

公司将通过采购先进的自动化生产线,改造搬迁生产线,减少生产人员的使用,降低生产人力,节约生产、运营成本。自动化生产能力的增强将有助于提升生产效率,并且有助于后续业务拓展。

费用率环比下降,利润增速继续加速。公司此前由于收购瑞杰科技产生大量财务费用,推升期间费用率增加明显。2019 年单三季度期间费用率为12.58%,较二季度的13.57%减少1.01pct,财务费用率减少推动期间费用率减少,我们预计期间费用率环比将继续下行。

费用减少推动归母净利润增速提升,18Q4-19Q3 单季度归母净利润增速分别为-109.86%/ -39.59%/ -32.81%/ 12.71%,增速逐季回暖趋势明显,三季度增速转正,我们预计公司后续利润增速将继续加速。

盈利预测与估值:我们预计费用率环比逐季下行,小幅上调公司盈利预测,预计公司19-21 年EPS 分别为0.24、0.34、0.39 元,对应PE 分别为27X、19X、16X。维持"买入"评级。

风险提示:原材料价格大幅上涨,瑞杰科技整合不及预期

中海油服(601808)跟踪报告:行业持续高景气 盈利弹性逐步释放

类别:公司 机构:国海证券股份有限公司 研究员:范益民 日期:2019-12-12

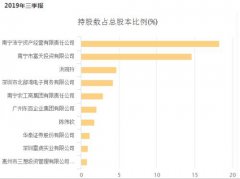

受益于中海油资本支出加大,各业务全面开花:公司主要客户为其控股股东中海油,公司2019 年上半年来自中海油的收入占比达80%;中海油在能源安全战略及油价回升的驱动下,2019 年上半年资本支出337 亿元,同比增长60.5%。受益于中海油资本开支的加大,公司营收和利润均有明显回升;2019 年上半年,公司钻井/油田技术/ 船舶租赁/ 物探勘查业务收入分别同比增长49.4%/94.8%/15.9%/105.3%;公司2019 年前三季度收入提升55.6%至213 亿元,而归母净利润由去年同期的亏损转为盈利21.2亿元。

平台日费率仍处低位,盈利能力仍具向上弹性:公司的钻井服务业务是影响公司盈利水平的重要因素。钻井服务主要依赖重资产的自升式及半潜式钻井平台,而其平台使用率及日费率显著影响该业务盈利能力。公司目前共运营52 个钻井平台,受益于需求回暖,其日历天使用率已由2016 年低谷期的51.8%提升至今年上半年的76.6%;在平台使用率及技术服务业务提升的推动下,公司前三季度的单季毛利率分别为11.4%/19.7%/24.0%, 而单季度净利率分别为0.5%/12.3%/14.7%,呈显著的提升态势。公司盈利能力有所恢复,但仍具备很大的提升空间。公司今年上半年钻井平台的平均日收入为8.7 万美元,仍显著低于2014 年的17.6 万美元的高点,钻井平台的日费率仍处历史低位。随着平台使用率的逐步提升,日费率有望进入上升通道并带动公司盈利能力再上一个台阶。

给予"买入"评级。预计公司2019-2021 年营业收入分别为314 亿元、398 亿元、469 亿元;归母净利润分别为28.7 亿元、43.1 亿元、56.7 亿元;对应当前股价,动态PE 分别为28、19、14 倍。首次覆盖,给予"买入"评级。

风险提示:全球原油供需不平衡导致油价大跌风险;中海油资本支出增长不及预期;海外业务受政治经济环境影响风险等。

更多"今日最具爆发力的六大牛股(12.13)"...的相关新闻

每日财股

- 每日财股:宜昌交运(002627)

投资亮点 1、公司与三峡旅游公司签订战略合作框架协议,通过股权合作方式投资建设...[详细]