邮储银行周二上市,控股股东再推25亿增持计划,加上此前已推出“绿鞋”机制的43亿元,新股护航资金已达到68亿元。邮储银行上市后,包括中农工建交和邮储银行等6大国有银行将在A股“大团聚”。

12月8日,邮储银行发布《首次公开发行股票(A股)上市公告书》显示,邮储银行A股股票将于2019年12月10日,在上海证券交易所上市,证券简称“邮储银行”,证券代码“601658”。

25亿增持计划护航

邮储银行公告新股上市的同时,也宣布大股东25亿增持计划,这在以往A股市场非常少见。

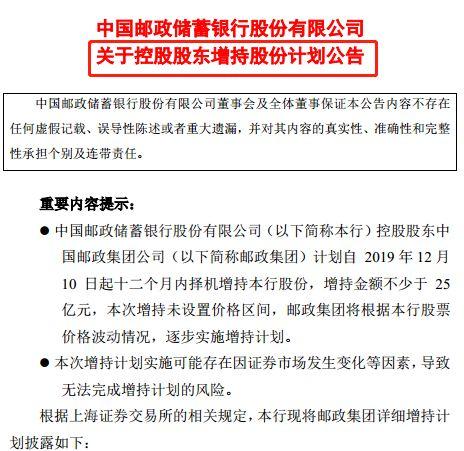

公告显示,控股股东中国邮政集团公司(以下简称邮政集团)计划自 2019年12月10日起十二个月内择机增持本行股份,增持金额不少于25亿元,本次增持未设置价格区间,邮政集团将根据本行股票价格波动情况,逐步实施增持计划。

对于本次拟增持股份,邮政集团表示,基于对邮储银行未来发展前景的坚定信心,对邮储银行投资价值的高度认可,以及对国内资本市场的持续看好,旨在维护中小投资者利益。

值得注意的是,邮储银行控股股东拟增持金额不少于 25 亿元,规模之大为近年来A股市场少见。

在A股市场上,上市公司控股股东明确披露增持计划时,多是同时披露拟增持股票的数量或金额的区间的上限和下限。仅披露拟增持下限而未披露上限时,下限通常设定在1亿元或几千万元的水平,设定的下限极少有超过5亿元或以上级别的。

而邮储银行控股股东明确将拟增持金额下限设定为25亿元,这一金额明显超过近年来披露相关计划的公司,也从侧面体现控股股东增持决心坚决,有利于邮储银行上市以后股价的稳定。

上市前夕已推出双重利好稳定股价

由于发行规模较大,邮储银行网上中签率达到1.26%,创下2016年新股信用申购制度实施以来最高。

而为了稳住股价,邮储银行除了提出股东增持计划之外,在早些时间,就已经推出双重利好消息来为股价护航。

一是承销商包销邮储银行6.5亿,承诺上市30日内不卖出。

此次发行的联席主承销商自愿承诺,自本次发行的股票在上海证券交易所上市交易之日起 30 个自然日内(含第 30 个自然日,若其为节假日,则顺延至下一个交易日),联席主承销商不出售其包销股份中无锁定期的股份(包销股份中有锁定期的股份自本次发行股票在上海证券交易所上市交易之日起锁定 6 个月)。这意味着,邮储银行上市首日的实际流通股份将进一步压缩。

而邮储银行承销商包销金额创下2016年信用申购制度实施以来最高纪录,超过不久前发行的浙商银行。浙商银行承销商包销1341.75万股,包销金额为6628.23万元。

邮储银行承销商的包销金额也创下2010年最高纪录,甚至超过中国交建。中国交建A其承销商包销了超过1亿股,包销金额达5.52亿元。

二是邮储银行引入了“绿鞋”机制,按照发行超额配售比例15%计算,“绿鞋”资金约43亿。该机制的保障意味在于,新股发行后30天之内,如果股价低于发行价,则主承销商需要以发行价购买约定超额发行的股份,产生股价托底效果。

该公司此次拟发行51.72亿股,超额配售比例不超15%,若“绿鞋”全额行使,则发行总股数将扩大至 59.48亿股,约占发行后总股本的比例为6.84%。“绿鞋”行使前,预计募集资金总额为 284.47亿元;“绿鞋”行使后,预计募集资金总额为327.14亿元。

投资亮点 1、公司与三峡旅游公司签订战略合作框架协议,通过股权合作方式投资建设...[详细]