今日最具爆发力的六大牛股(8.30)(3)

万年青(000789)中报点评:价格主导业绩增长

事件:

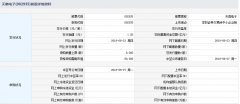

公司2018年上半年实现营业总收入40.91亿元,同比增加49.02%,实现归属于上市公司股东的净利润5.14亿元,同比增长487.15%。每股收益为0.8378元,同比增加487.11%。

观点:

价涨为主推动营业收入同比增长。2018年上半年,公司营业收入的增长来源于量价齐升,价格增长影响较大。其中销售水泥熟料1042.76万吨,同比增长仅5.42%,而销售水泥熟料均价为281元/吨,较上年同期上涨72元/吨,涨幅为34.37%。公司销售商品混凝土265.83万方,同比增长34.13%;销售新型墙材2.62亿标块,同比增长38.42%。混凝土均价为395元/方,较上年同期上涨91元/方,涨幅为29.75%;新型砖均价为2883元/万块,较上年同期上涨561元/万块,涨幅为24.18%。

降本增效和价格提升推动毛利率水平提升。2018年上半年,公司通过拓宽采购渠道,优化人力资源配置,推进标准化管理等手段,有效控制采购成本,吨熟料标煤耗、熟料工序电耗同比均有下降。面对原材料价格大幅上涨、供应紧张的不利情况,公司营业成本为26.62亿元,较上年同期增长20.04%,大幅低于营收上涨幅度。报告期内,公司水泥吨成本为172元/吨,较上年同期上涨4元/吨,涨幅为2.65%;混凝土平均每方成本为297元/方,较上年同期上涨51元/方,涨幅为20.44%;新型砖平均每万块成本为2097元/万块,较上年同期下降443元/万块,跌幅为17.46%。在价格大幅上涨的带动下,公司毛利率为34.91%,同比提高15.72个百分点,涨幅达到81.92%。

期间费用率下降盈利水平大幅提升。由于价格提高带动公司营收大幅上升,2018年上半年,公司期间费用率为8.51%,同比下降2.62个百分点。其中,销售费用率为2.90%,较上年同期降低0.73个百分点;管理费率为4.62%,较上年同期降低0.41个百分点;财务费用率为0.99%,较上年同期降低1.48个百分点。毛利率和期间费用率一升一降推动公司利润水平大幅提升。2018年上半年,公司净利率21.18%,较上年同期提升13.75个百分点。公司年化ROE为31.56%,较上年同期提升25.28个百分点。

华东区域水泥龙头江西地位稳固。公司的水泥销售以江西为主,是江西省的水泥龙头企业,省内水泥市场占有率约24%,并向福建、浙江、广东、安徽等周边省份辐射。2018年上半年,江西省水泥需求维持稳定,水泥价格的显著上涨。报告期内,公司在江西省营业收入为36.31亿元,较上年同期增长56.29%,占营业总收入的88.76%。考虑到区域内落后产能逐步淘汰、错峰措施进一步强化、省内水泥企业协同将趋于增强,以及江西、广东等区域的水泥需求旺盛,下半年公司业绩增长可期。

盈利预测和投资评级:预计公司2018年到2020年的EPS分别为1.74元、2.01元和2.43元,对应PE分别为7.5倍、6.5倍和5.4倍,考虑到公司为江西省水泥龙头,市场区域需求旺盛,受益于大企业间的协同,区位优势突出,给予公司"推荐"的投资评级。

风险提示:需求改善程度不及预期。(东兴证券)

莱克电气(603355)半年报点评:静待本土产品深度升级盈利能力拐点初现

事件:

公司日前发布2018半年报,报告期内,2018年上半年,公司实现营业收入28.21亿元,同比增长9.32%,归属于母公司股东的净利润2.04亿元,同比减少9.27%,公司总资产47.36亿元,同比减少8.35%。同时公司拟每10股派发现金红利20元(含税),累计分配红利超8亿元。

点评:

营收增速受竞争市场影响放缓,盈利能力大幅改善现拐点

报告期内,公司营业收入28.21亿元,同比增长9.32%。归属母公司股东净利润2.04亿元,同比减少9.27%。其中二季度净利润达132.14亿元,同比增长66.07%,单季度利润增长受汇率损益减少影响,同时与公司持续高端化创新密切相关。值得注意的是,2017年三季度公司盈利能力大幅受挫,毛利率由2017Q2的27.54%大跌至20.54%。其主要受去年当期人民币贬值产生大量汇兑损失,及塑料ABS、矽钢片、铜、包装纸等主要原材料上涨20%-50%影响。随着17Q3至今公司盈利持续修复,毛利率增长显著,同时由竞争压力倒逼组织运营改善,18Q2期间费用率同比下降5.79pct,环比下降4.13pct,公司调整成效初显。在低基数及费用率改善基础上,我们判断18Q3盈利能力同比大幅增长确定性较强。

吸尘器市场上升趋势确定,公司高技术战略契合市场待发酵

吸尘器整体市场上升趋势明确,据奥维云网数据,2016、2017年市场零售额增速分别高达32.3%和45.4%,而中国市场吸尘器渗透率仅11%,随劳动替代拉动的消费升级趋势,吸尘器市场高需求度确定性强。公司凭借自主研发的高速(10万转以上)无刷数码电机核心优势技术,推动公司产品在国内外市场的高端化。公司为国内同业拥有自主知识产权最多的企业之一,已取得44项国外专利,国内授权专利1230项。并保持每年研发投入占营收4%左右的高技术战略,2017年公司研发投入为2.31亿元,2018年上半年已投入研发费用达1.24亿元。公司持续创新计划并致力于差异化的品牌战略,为本土吸尘器市场革新带来长期动力。同时公司采用关键零部件自制生产的全产业链战略,保证公司技术及质量优势,并提高整体盈利水平。

差异化经营架构持续调整,中美贸易战影响有限。

公司采取原始设计制造与自主品牌生产的差异化经营模式。国外市场以电机核心技术的研发、设计、制造等一体化解决方案为主,国内市场则以自主品牌销售推动业务优化。结合2018年3月新推出的年轻化全新品牌"JIMMY莱克吉米",目前公司已形成"LEXY莱克"、"Bewinch碧云泉"、"JIMMY莱克吉米"的多品牌战略,形成差异化产业格局。公司差异化经营架构持续调整,由早期2012年外销占比84.3%,至2017年底已调整至66.7%,据最新中报数据,外销已达64%左右。根据公司早期披露国外地区数据,推测美国地区2017年营收占比约25%左右,实际净利润不超过65亿元。考虑中美贸易战可能对相应产品加征10%关税,以及小概率提至25%关税,按最悲观场景完全去除美国地区业务,对公司2018年净利润影响也不足20%,且关税比例远未落地而美国地区业务必然显著好于最悲观预测。

结论:

报告期内,营收增速有所回调,随着产品结构的深入调整及高技术研发战略的释放,盈利情况将持续改善。由去年低基数出发,今年下半年盈利增速拐点确定性极强。同时公司的全球经营结构持续调整,缓冲国际形势的冲击,实际影响有限。随本土打造多元品牌结构进行差异化战略,产品在本土竞争力持续提升。

我们预计公司2018年-2020年营业收入分别为66.02亿元、77.23亿元和91.84亿元;每股收益分别为1.19元、1.45元和1.72元,对应PE分别为21X、18X和15X,首次给予公司"推荐"评级。

风险提示:全球外销影响超过预期,产业差异化调整不及预期。(东兴证券)

更多"今日最具爆发力的六大牛股(8.30)(3)"...的相关新闻

每日财股

- 每日财股:嘉诚国际(603535

投资亮点 1、公司的主营业务是为制造业企业提供全程供应链一体化管理的第三方综合...[详细]