今日最具爆发力的六大牛股(8.24)

创新股份(002812)半年报点评:打造世界级湿法隔膜航母

事件:

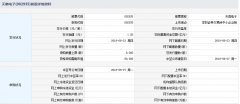

公司2018H实现营收5.12亿元,同比下降6.47%;归属于上市公司股东的净利润为0.42亿元,同比下降35.67%。

截至目前,公司已对上海恩捷完成交割过户,新增股份已于2018年8月15日上市。2018年上半年,上海恩捷营业收入为4.63亿元,净利润为2.21亿元。

观点:

原创新股份烟标及特种纸业务持续低迷,未来业绩增长主要依靠上海恩捷湿法隔膜业务。

原创新股份业务:BOPP烟膜、BOPP平膜、无菌包装营收同比增长3.01%、0.17%、4.29%;烟标、特种纸受降价及行业政策影响,营收同比下滑22.53%、15.38%。其中,烟标业务尽管受降价影响,营收下滑,但毛利率提升至47.41%,同比上涨11.87%。

上海恩捷隔膜业务:2018H,锂电池隔膜业务实现营收4.63亿元,尽管锂电池产业链材料价格下行压力巨大,公司隔膜业务实现净利润2.21亿元,净利率高达48%。未来隔膜业务为公司盈利核心增长点。

上海恩捷重视隔膜研发,技术革新带来显著成本优势。公司收购标的上海恩捷为国内湿法隔膜龙头,恩捷近三年研发投入占营收比例分别为5.35%、3.91%、4.59%。高研发投入保证了公司隔膜领域技术及成本上的优势,具体体现在以下几个方面:

1)自行进行产线设计,并持续进行调试改良,公司单位产能投资额仅需2.16元/平方米,为行业均值的56%;

2)具有较强配方开发能力。恩捷通过自主研发实现涂覆浆料替代外部采购,极大降低隔膜涂覆成本;

3)改造工艺流程,提升辅料利用率。近三年,公司生产过程中天然气、水、白油耗用量年均降幅为20%-30%;

4)改善隔膜良品率为降本的主要路径。公司2017年隔膜综合良品率为78%,高于行业平均水平约10pct。

积极布局新增产能,成就国际湿法隔膜航母。乘用车动力电池未来13年CAGR为33%,维持高速增长的态势。三元凭借高能量密度的特性逐渐成为乘用车动力电池的主流产品,受此影响,湿法隔膜需求占比逐年提升。公司为国内湿法隔膜龙头,2018H出货1.5亿平米,稳居国内第一。面对巨大的市场空间,公司积极进行湿法隔膜新增产能的布局,未来规划湿法隔膜产能高达28亿平米。至2020年,公司确认可达产产能为13.2亿平米,远高于旭化成、SK集团、东丽、星源材质、湖南中锂等行业平均产能5.52亿平米。湿法隔膜国际航母雏形初现。随着新增产能释放,公司营收定会有大幅增长。

结论:

公司为湿法隔膜领域龙头,具有较强技术储备,成本优势明显。随着新增产能的释放,公司盈利能力会有大幅增长。预计公司2018年-2020年营业收入分别为26.54亿元、33.12亿元和44.53亿元,归母净利润分别为6.68亿元、8.34亿元和11.82亿元,EPS分别为1.41元、1.76元和2.49元,对应PE分别为27.94倍、22.38倍和15.78倍。首次覆盖,给予"强烈推荐"评级。

风险提示:新能源汽车增速不及预期,隔膜价格下跌超出预期。(东兴证券)

中炬高新(600872)中报点评:稳中求进长远布局

事项:公司公布2018年中报。1H18实现营收21.7亿,同比增20.5%;归母净利3.4亿,同比增61.0%;扣非净利3.3亿,同比增60.0%;每股收益0.43元。2Q18收入10.2亿,同比增22.9%;归母净利1.7亿,同比增77.4%,每股收益0.21元。

投资要点:

2Q18业绩略高于之前预告。2Q18美味鲜公司营收入19%、净利增22%。1H18地产结算收入3988万,归母净利980万,是导致合并报表利润大幅增长主因。母公司1H18盈利2664万,主因1Q18处置资产;测算2Q18略亏368万。

基数原因致营收波动,调味品稳中求进。估算2Q18调味品增速增至19%,主因17年3月公司提价,经销商备货导致2Q17基数较低,累计来看1H18调味品增12%,保持稳定增长。我们估算,酱油增速在10%以上;鸡精鸡粉高个位数增长;食用油增速15%-20%;新品类中,酱料增速超20%,蚝油增速超30%,料酒增速接近翻番,新品1H18合计约1亿,估计全年可实现收入1.6亿。1H18新开拓20多家地级市场,90多家经销商,加快渠道细分优化,市场扩张稳步进行。7-8月增速平稳,目前渠道库存处于1.5-2月的合理水平。展望2H18,区域拓展+品类扩张+餐饮渠道完善,预计调味品全年大概率实现13%-15%增长。

毛利率走高,净利率持续上行。2Q18毛利率41.2%,同比增2.6pct,主要应是由调味品贡献。虽有包材上涨,我们观测上半年大豆与白糖价格均有下行,整体成本压力不大。同时随着阳西基地产能释放产生规模效应,技术进步、减少浪费带来生产效率提高,共同推升毛利率水平。2Q18销售费用率10.6%,同比降3.1pct,主因一是去年同期提价后促销活动增加,费用基数较大;二是《鲜厨当道》节目冠名未继续冠名,广告费用同比减少;管理费用率降0.8pct,应是与公司管理合理、提升信息化水平有关。2Q18美味鲜公司净利率17%,维持在高位。展望2H18,规模效应、阳西效率提升、精益制造等因素将继续助力毛利率提升,净利率仍可维持升势,预计全年调味品利润增速25%左右。

地产增量可观,母公司全年盈利。1H18中汇合创净利大增597%,推动合并报表净利大幅增长。目前中汇合创地产已售金额约1亿,只是由于中山市网签政策原因未能及时结算收入。乐观展望18年全部结算,将会贡献2-3千万利润。18年公告母公司处置资产,预计全年收入2亿,利润2千万,大概率实现盈利。

盈利预测与投资建议:假设19-20年母公司无处置资产,预计18-20年公司净利+47%、+11%、+20%,EPS分别为0.83、0.92、1.10元,扣除地产,测算18、19年调味品PE分别为28、23倍。调味品做为刚需较强的必选消费,具有较强稳定性。考虑公司调味品业绩增长确定,中山土地价值提升,经过前期调整,估值已至合理布局区间,维持"强烈推荐"投资评级。

风险提示:原材料价格波动风险、销售不达预期风险、大股东减持风险。(长城证券)

更多"今日最具爆发力的六大牛股(8.24)"...的相关新闻

每日财股

- 每日财股:多想互动(835212

投资亮点 1、多想互动发布2018年半年报,报告期内实现营业收入11406.26万元,同比增...[详细]