周二机构一致看好的十大金股(5.22)

天齐锂业(002466):拟投资SQM23.77%股权,长期战略意义不言而喻

事件描述

公司董事会同意公司及智利全资子公司与交易对方 Nutrien 集团签署协议,拟以自筹资金约 40.66 亿美元(按 5 月 17 日汇率折人民币约 258.93 亿元)受让 Nutrien 持有 SQM 的 62,556,568 股 A 类股, 约占 SQM 总股本 23.77%。

事件评论

若交易顺利落地,公司本次将获取 SQM 23.77%股权, Nutrien 集团剥离股权主因反垄断因素。 (1)目前 SQM 发行 A+B 股合计 263,196,524股,其中 A 类股票 142,819,552 股(占比约 54%), B 类股票 120,376,972股(占比约 46%) ;根据 SQM 20-F 公告, SQM 董事会共 8 名董事,其中 2 名为独立董事, A 类股和 B 类股具备相同的经济权益以及在股东大会上的投票权,但在董事会选举中,A 类股票可推选 7 名董事、B 类股仅能推选 1 名董事。 (2) 截止 2017 年末, Pampa 集团持有 SQM A+B总股本 29.97%, Nutrien 集团持 32%;但 Pampa 集团持有 SQM A 类股的 50.32%,Nutrien 集团持 A 类股的 44.85%。本次股权出售,主因2018 年初 PCS (加钾)已与 Agrium 合并成立新公司 Nutrien,应印度等相关国家的反垄断要求,自 2017 年 11 月起 18 个月内需剥离所持部分公司的少数股东权益(含 SQM 32%股权)。(3)本次交易之外, Nutrien集团还持有 20,166,319 股 SQM 的 B 类股, 公告后续将适时剥离出售。

锂业务已成 SQM 核心盈利来源,2018-2020 年扩能智利、阿根廷、澳洲三头并进。 (1)2017 年 SQM 锂盐收入约 6.45 亿美元、占公司整体29.88%,毛利 4.55 亿美元、 占比 59.72%, 锂盐销量约 4.97 万吨。 (2)公司已与智利 CORFO 达成和解、扩大提锂配额至最高 220 万吨 LCE,计划 2019 年末将智利 Atacama 盐湖提锂产能由 4.8 万吨扩大至 10 万吨,并推进阿根廷 Cauchari 盐湖、西澳 Mt Holland 锂矿的产能建设。

投资 SQM 的长期战略意义不言而喻。SQM 是业内一家务实、高效并具备 Know-How 的盐湖提锂龙头,而智利 Atacama 也是全球含锂浓度最高、储量最大、开采条件最成熟的盐湖之一;天齐在控股澳洲泰利森的基础上,投资 SQM 的战略意义不言而喻, 并有望获取长期投资收益。

维持对天齐锂业的"增持"评级。基于 2017 年期末总股本,预计公司2018 年、2019 年、2020 年 eps 分别为 2.56 元、3.24 元、3.79 元。

风险提示:

1. 本次交易涉及中国、美国、加拿大、智利等多个国家的政策与法律法规,需履行相应的审批程序;

2. 供给集中释放、全球电动化趋势不及预期或事件性因素导致锂盐价格显著回调;

3. 全球宏观经济基本面风险、贸易摩擦以及地缘政治风险等。(长江证券 葛军,孙景文)

华鲁恒升(600426):二季度产品价格继续强势,业绩有望持续超预期

事件:

近期我们跟踪公司产品价格,醋酸、甲醇、丁醇产品价格上涨,随着上合峰会的即将举行,环保压力边际加强,DMF、己二酸等产品价格有望企稳回升,国际原油价格大幅上涨超过 80 美元/桶,公司产品成本优势进一步体现,业绩有望持续超预期。

评论:

1、 环保形势边际趋严,产品价格继续维持高景气度。

上合峰会即将于 6 月初在青岛举行,江苏盐城等地多个化工园区被关停,环保形势边际趋严,我们维持产品价格高景气的判断。醋酸出厂价近期快速上调至 5000元/吨以上,国内集中检修及国外部分装置意外停车使得供需格局较为紧张;甲醇出厂价经过短暂调整后重拾涨势,目前出厂价强势维持在 3000 元/吨以上,4 月开始的国际甲醇装置集中检修使得港口甲醇库存处于低位,以 MTO 为代表的国内甲醇下游需求稳定;辛醇价格上涨至 9000 元/吨左右,天津渤化永利装置重启延期、4 月份山东利华益和四川石化等装置的检修,且后期仍有南京诚志等较多装置有检修计划,原材料丙烯价格反弹支撑效应明显;尿素出厂价维持在 1900元/吨左右,下游旺季需求支撑。DMF 与己二酸价格下跌,但随着环保趋严、下游库存消耗,未来价格有望企稳回升。

2、国际原油价格上涨至 80 美元/桶,公司成本优势进一步体现。

公司依托水煤浆气化综合平台,拥有"一线多头"的可调整生产比例的产线。17年新增氨醇平台 100 万吨产能,有力保障一线多头的合成气供应,甲醇实现完全自给。公司主要原材料煤的价格 18 年 Q1 出现下跌,对于毛利的正影响传导至公司存在一定滞后,加之国际原油价格目前已涨至 80 美元/桶,且在地缘政治及供需错配的影响下油价有望持续高位,公司成本优势进一步体现。

3、新建产能陆续投放带来业绩增量,公司未来成长路径清晰。

新建产能陆续投放,未来三年业绩确定性增长。肥料功能化项目部分装置近日进入试生产阶段,改造提升一套合成氨及尿素生产装置,替代传统的耗能较高的装置,实现生产装备和技术的提档升级,进一步降低单位产品能耗;另有 50 万吨/年尿基复合肥在建,将根据市场情况投放产能。乙二醇 50 万吨产能预计 18 年 9月投产,市场担忧乙二醇规划产能较多,但由于工艺路线的复杂、投资额大及配套完备性不足,大部分项目进度将低于预期且个别项目已经停建;由于乙二醇进口依存度较高且下游产能投放较多, 预计五年内乙二醇行业不会出现产能过剩的情况。公司 26 亿投资 50 万吨乙二醇较前期 5 万吨投资大幅减少,目前客户基本为聚酯企业已实现批量供货,预计投产后成本将下降 1000 元/吨,不排除在 50万吨乙二醇顺利消化的基础上继续扩建乙二醇。华鲁下一个五年规划预计 19 年着手开始,目前还有 2000 亩地可供发展,公司未来发展稳步向上。

4、醋酸行业供需较紧格局仍将持续,公司成本优势充分受益涨价。

自 4 月以来,醋酸国内装置集中检修、开工率下滑明显,国外新加坡塞拉尼斯、台湾大连和美国 BP 装置意外停车扩大供需缺口,后期南京塞拉尼斯 120 万吨装置下周起检修一个月、兖矿国泰 100 万吨装置计划 6 月检修一个月,将加剧供需格局紧张的态势,加之原材料甲醇的价格维持 3000 元/吨的高位,未来醋酸价格有望继续上涨。醋酸未来两年新增产能仅有 18 年的天津渤化 10 万吨,海外装置老旧且进入大型检修的周期。下游需求向好,17-18 年下游新增 PTA 装置至少需要 20 万吨醋酸;受国外装置计划检修及意外停车的影响,18 年出口量预计进一步增加。我们预计醋酸行业在供需共振下将维持高景气。公司的甲醇-醋酸一体化产业链成本优势显著, 60 万吨产能盈利弹性大。

我们仍然维持产品价格继续保持高景气度的判断, 环保边际趋严将有望推动产品价格上涨,油煤比进一步拉大将凸显公司成本优势,基于审慎性原则,我们在产品现价基础上进行一定折算来测算公司的业绩,我们预计 18Q2 净利润持续超预期可至 9 亿元以上,上调公司 18-20 年净利润 26.66 亿/32.12 亿/35.02 亿元,对应 PE 为 12.3 倍/10.2 倍/9.4倍,维持"强烈推荐-A"评级。

风险提示:产能投放不及预期的风险;产品价格下跌的风险。(招商证券 周铮,姚鑫,段一帆,钟浩)

更多"周二机构一致看好的十大金股(5.22)"...的相关新闻

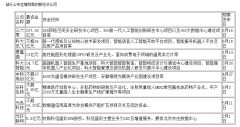

每日财股

- 每日财股:海峡股份(002320)

投资亮点 1、公司主要从事以海南省为中心的南海客滚运输业务,是承担海南省客货进...[详细]