华夏幸福高增长背后现金流吃紧

5月16日,华夏幸福基业股份有限公司(简称“华夏幸福”,股票代码“600340”)发布公告称,公司与中信银行建立战略合作关系,后者同意向华夏幸福集团提供总额不超过315亿元的集团授信额度。这对华夏幸福来说无疑是雪中送炭,同时也从侧面凸显了华夏幸福对资金的渴求。一段时间以来,关于华夏幸福“资金链断裂”的传闻甚嚣尘上,华夏幸福对此也公开进行了辟谣。而《经济参考报》记者注意到,虽然华夏幸福2017年净利润、资产规模等主要业绩指标继续保持高增长的态势,但财报也反映出其资产负债率高达81.1%、负债合计3000多亿元。尤其是现金流出现了一定程度的吃紧现象,经营活动产生的现金流量净额近三年首次为负数且高达-162.28亿元。

净利润快速增长综合实力行业前十

华夏幸福2017年年报显示,公司当期实现营业收入596.35亿元,同比增长10.8%;实现归属于母公司所有者的净利润87.81亿元,同比增长35.26%。截至2017年末,公司总资产3758.65亿元,归属于母公司所有者权益370.95亿元,分别比2016年末增长50.40%、46.27%。

业内人士指出,华夏幸福在营业收入微增的情况下实现了净利润的快速增长,反映了其盈利能力的快速提升。历年财报显示,华夏幸福产业发展服务业务的毛利率一直高达90%以上。根据财报,华夏幸福2017年公司实现销售额1522.12亿元,较上年同期增长26.50%,其中,产业新城业务园区结算收入额299.12亿元,房地产业务签约销售额1200.51亿元,其他业务(物业、酒店)销售额22.49亿元;公司签约销售面积共计951.18万平方米,期末储备开发用地规划计容建筑面积约为988.27万平方米。

在华夏幸福看来,自己并不是一家简单的房地产公司,而是以“成为全球产业新城的引领者”为愿景的产业新城运营商。华夏幸福在年报中透露,公司秉持“以产兴城、以城带产、产城融合、城乡一体”的系统化发展理念,重点探索了产业新城业务模式,即地方政府作为园区开发建设的决策者,华夏幸福作为投资开发主体,地方政府与企业各司其职,依托“政府主导、企业运作、合作共赢”的PPP市场化运作机制实现双赢。年报显示,2017年,华夏幸福的异地复制效应逐步显现,京津冀以外区域销售额占比从上一年的7%大幅提升至23%,凸显了产业新城模式的可复制性。

《经济参考报》记者注意到,无论是从净利润还是从营业收入、销售额等重要业绩指标来看,华夏幸福均稳居行业前十强。

应收账款激增近100%经营现金流为巨额负数

值得注意的是,在华夏幸福大举复制其产业新城模式并实现高增长的同时,其资产负债率近年来却始终居高不下,长期维持在80%的红线以上。华夏幸福坦言,2017年末公司资产负债率为81.1%,若考虑90亿元永续债情况,资产负债率则为83.5%。

《经济参考报》记者注意到,2017年末,华夏幸福负债合计3048.32亿元,而2016年末这一指标为2118.72亿元,同比增幅达43.88%。而2018年第一季度报告显示,华夏幸福负债仍在不断增加,截至2018年3月31日其负债合计已高达3054.63亿元,这一数字在上市房企中居于较前位置。

《经济参考报》记者进一步研读华夏幸福财报发现,在流动负债的构成中,短期借款2017年末为68.46亿元,比2016年末的3亿元大增21.82倍,短期借款占当期总资产的比例则由2016年末的0.12%激增至2017年末的1.82%。业内人士指出,短期借款大幅增加表明企业流动资金较为紧张,一年内需要偿还的借款较多。此外,华夏幸福长期借款也由2016年末的202.91亿元增长82.71%至2017年末的370.74亿元,其中一年内到期的长期借款则高达163.46元。

财报显示,华夏幸福2017年末融资总金额1105.43亿元,其中银行贷款余额412.48亿元、债券期末余额489.55亿元、信托和资管等其他融资余额203.40亿元,当期融资加权平均利息率为5.98%。报告期末华夏幸福计入“其他权益--永续债”类别的可续期委托贷款金额为90亿元。此外,华夏幸福5月9日公告称,截至公告日华夏幸福及全资、控股子公司的担保总额为人民币727.76亿元,其中公司与控股子公司或控股子公司相互间提供的担保金额为726.26亿元,是公司最近一期经审计归属于上市公司股东的净资产370.95亿元的近两倍。

负债高企的同时,华夏幸福应收账款也出现了激增和高企现象。财报显示,华夏幸福2017年末应收账款账面价值1891031.77万元,同比激增99.04%,其中应收政府园区结算款1855281.29万元。耐人寻味的是,中兴财光华会计师事务所重点将应收政府园区结算款可收回性识别为关键审计事项,还对华夏幸福未计提应收政府园区结算款的坏账准备进行了核查,不过最终认为该行为符合企业会计准则的规定。

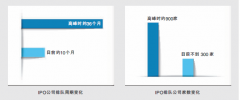

华夏幸福2017年现金流量表也反映出其资金面的日趋紧张。2017年末,华夏幸福经营活动产生的现金流量净额为-162.28亿元,而2016年末这一指标为77.63亿元,同比大降309.04%,这也是该企业最近三年来现金流首次为负数。

此外,2017年末经营活动现金流入815.93亿元,而2016年末这一指标为938.58亿元。其中,2017年末销售商品、提供劳务收到的现金为780.49亿元,而2016年末则为901.32亿元,同比均出现了大幅下降。华夏幸福对此解释称,系公司业务扩张、新区域支出增加所致。

公司否认“资金链断裂”去杠杆任重道远

今年以来,华夏幸福的资金链成为社会各界关注的热点。3月26日,华夏幸福对外发布公开声明:公司的经营状况稳健良好,相关“银行停止开发贷”、“公司陷入资金链困局”等传言纯属造谣。4月14日,华夏幸福又收到上交所对其2017年年报的事后审核问询函,问询函涉及公司的产业新城业务、房地产开发业务、融资及资金情况等18个问题,问题直指华夏幸福资金链。

资本市场对此也有了明显反应。华夏幸福股票自今年2月2日创下每股46.88元的近期高点后,股价一路下滑,最低探至每股27.55元,相比前期高点一度深跌了逾40%。而上交所发出问询函后的首个交易日即4月16日,华夏幸福股票最终以跌停价收盘。

业内人士指出,最近几年华夏幸福硬生生将自己修炼成了融资高手,在中国能运用的融资方式,华夏幸福几乎都尝试了一遍,融资方式多达数十种。

值得一提的是,华夏幸福对此并不避讳。华夏幸福在2017年财报中谈及公司的核心竞争力时,重点提及了公司具有多元化的融资渠道保障。华夏幸福称,公司与国内多家银行及其他金融机构建立了长期、稳定的战略合作伙伴关系,授信额度充足、贷款利率稳定。公司同时积极利用公司债券、中期票据、PPP资产证券化等多渠道、多种类融资工具,为公司业务的健康持续稳定发展提供了坚实保障。2017年5月,大公国际资信评估有限公司上调公司的企业主体信用级别至AAA级。

业内人士指出,去杠杆、降风险应该成为上市房企未来一项十分重要的工作,华夏幸福更不例外。相关统计数据显示,2017年末A股136家上市房企负债合计超过6.58万亿元,同比增长34%,平均负债率达到79.1%,其中35家资产负债率超过80%红线,华夏幸福赫然在列。而2018年第一季度末中国房企资产负债率上升至79.42%,房企负债率创下13年新高。

针对上述问题,《经济参考报》记者将书面采访提纲发至该公司公开邮箱,截至记者发稿时未有回复。

上一篇:润和软件股票为什么停牌?润和软件300339停牌原因

更多"华夏幸福高增长背后现金流吃紧"...的相关新闻

每日财股

- 每日财股:海峡股份(002320)

投资亮点 1、公司主要从事以海南省为中心的南海客滚运输业务,是承担海南省客货进...[详细]