债券融资环境生变 发行市场乍暖还寒

企业“再融资”渠道正在收紧。20日晚间,上市公司东方园林发布公告称,2018年第一期公司债发行结果显示——计划发行10亿元,实际发行规模仅有5000万元。而公司原本的计划是,拿出计划募集金额中的5亿元,以偿还公司22日到期的8亿元超短融债券。

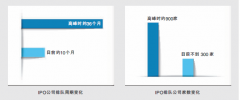

今年因融资环境变化而取消或延迟发行债券的情况屡见不鲜。数据显示,年初至今,共有314只、总计1933亿元债券取消或推迟发行。其中,公司债年内取消或延迟发行规模为135亿元。

新债发行失败8亿旧债今日到期

公告显示,东方园林原计划发行的2018年第一期公司债券规模不超过10亿元。具体分2个品种发行,品种一为3年期固定利率债券,附第1年末发行人调整票面利率选择权及投资者回售选择权;品种二为3年期固定利率债券,附第2年末发行人调整票面利率选择权及投资者回售选择权。

实际结果是,品种一最终发行规模仅5000万元,票面利率7.00%;品种二无实际发行规模。

“这种情况很少见。”一位券商债务融资部人士告诉记者,在实际发行额距离原计划相差量很大的情况下,常规操作就是取消发行。

此次发债主要是用于偿债。根据东方园林的公告,本期计划发行的10亿元债券,其中5亿元拟用于偿还5月22日到期的超短融17东方园林SCP002,到期规模为8亿元。

那么发行失败是否会影响到债券兑付?21日下午,东方园林在深交所互动易上回应,公司的发展有与之相匹配的资金计划,此次发行公司债不会对公司资金造成影响,也不会影响后续其他债券的兑付。公司经营一切正常。

不少企业取消或延迟发行债券

在融资环境趋紧态势下,更多企业直接选择取消或延迟发行债券。

5月19日,上交所公司债券项目信息平台显示,重庆龙湖企业拓展有限公司拟公开发行的80亿元2017年公司债券已经中止。

5月16日,济宁矿业发布公告,取消2018年度第一期5亿元的短期融资券。原因就是:近期市场波动较大,本次短期融资券簿记期间在原协商利率区间内认购不足。

业内人士告诉记者,今年取消发行一般分为两种情况:一是有些高评级发行人觉得当前利率太高,就暂时取消发行;二是评级低、资质差的企业,利率再高也没人愿意买。

不过,对比去年,今年债券发行整体已回暖。去年同期取消发行债券规模高达2899.07亿元,今年已大幅缩减。公司债发行量也较去年明显增长,截至5月10日,在交易所发行的公司债合计4313亿元,而去年同期为3159亿元,同比增幅37%。

企业债务结构亟待调整

金融环境宽松时,不少企业会过度依赖短债、借新还旧来维持资金水平。但在融资环境收紧的情况下,这些企业更容易暴露出资金风险。

如东方园林也意识到债务期限结构错配的问题,并想借此次债务融资的机会来改善,以3年期债务来替换原本的270天期债务,拉长负债久期,匹配相应资产。按照原募集资金安排计划,公司债券成功发行后,其非流动负债占总负债的比例可由2017年末的10.32%增加至14.23%。长期债权融资比例的适当提高,公司债务结构得到优化。

但是,眼下并不是一个合适的调整时点。对于企业而言,随着监管趋紧,融资环境已发生变化。天风证券固收研究团队说,一方面,投资者的风险偏好明显下降,对风险的防范心理大幅提高,更加关注和思考“谁在裸泳”,债券市场融资通道明显收紧;另一方面,监管政策全面封堵各类表外和非标通道,非标转标过程中,非标债务滚续难度上升,企业需要依靠表内或者自身经营现金流对接到期债务。

上一篇:拟发债10亿仅募0.5亿 东方园林创“史上最惨发债”

下一篇:债券频违约债基受挫:多只债基募集失利、个别债基跌近五成

更多"债券融资环境生变 发行市场乍暖还寒"...的相关新闻

每日财股

- 每日财股:中天能源(600856)

投资亮点 1、2018年5月3日公告,为扩大对海外油气资产的控制权,全资子公司青岛中天...[详细]