拟发债10亿仅募0.5亿 东方园林创“史上最惨发债”

近日,PPP明星企业东方园林拟发行的首期不超10亿元规模公司债发行情况引起市场震动,拟发行10亿公司债,实际仅发行0.5亿元。对此,,有媒体称为“史上最惨发债”。

《每日经济新闻》记者发现,公司基本面方面,民企东方园林近年来虽然负债结构不断调整,负债率上升,但经营总体向好。由于PPP模式经营的特性,东方园林对短期资金的需求是巨大的,这也造成其资金流动性趋紧,需要不断推动新的融资。而最近该公司即有总额8亿元的债券到期,此次发债情况不佳引起的风险值得警惕。

公司一季度营收、净利均翻番

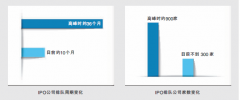

东方园林公开发行不超过15亿元公司债券获得证监会核准后终于开始正式施行,债券分两期发行,最新公告显示,第一期发行规模不超过10亿元,但实际发行规模只有5000万元。

单从公司业绩面来看,东方园林似乎正处于上升期。

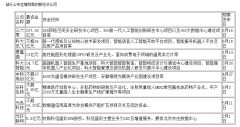

在2017年年报中,东方园林表示,根据统计信息估算,截至2017年12月31日,其在生态建设与环境保护、旅游等PPP细分领域的市场占有率分别达到13.4%和10.7%,是参与该领域PPP项目的重要社会资本方。截至2017年12月31日,共中标PPP项目88个,累计投资额1434.51亿元。

公司业绩方面,2017年,东方园林营收达152.26亿元,同比增长77.79%,完成归母净利润21.77亿元,同比增长68.17%。其4月底发布的今年第一季度报告则显示,营收同比增长106.65%,净利润同比增长127.81%。

在回款上,东方园林2017年的四个季度经营活动产生的现金流量净额都为正数,经营活动现金流入金额同比增加49.85%,经营活动产生的现金流量净额同比增加86.45%。东方园林表示,因持续加大对应收款项的催收力度,PPP模式项目回款情况良好,全年回款金额同比大幅增加。

今年第一季度,东方园林继续加大对工程款项的回收力度,经营活动回款金额同比大幅增长1046.82%。

上海新世纪资信评估投资服务有限公司(以下简称新世纪资信评估)为东方园林此次发债出具了信用评价报告。分析师认为,东方园林工程建设施工主业突出,维持良好的毛利率水平,公司盈利能力较强,同时完成并购转型,业绩大幅提升。同时,东方园林经营性现金流改善,货币资金重组,目前负债经营程度尚属合理。

业绩上升叠加回款能力增强,使得这次发行看上去更像一次“黑天鹅”事件。

业务特性考验现金流

在新世纪资信评估的评估中,对于东方园林债券的主要风险描述中,业务模式的风险被着重提及。新世纪资信评估认为,东方园林承接工程的模式变为以PPP为主,PPP项目施工期限较长,且工程回款风险仍难以避免。

《每日经济新闻》记者注意到,因为PPP业务特性,使得东方园林对于大量融资有需求,此次公开发债效果较差带来的风险也值得注意。

东方园林核心业务类型是工程建设,2017年营收占比达到84.30%,其中,又以PPP模式的市政园林建设、水环境综合治理为大头。

PPP模式下,工程建设往往需要企业先行垫资后收款。而东方园林工程项目运作的周期一般为1~3年左右,相对较长,部分项目长达3~5年,项目周期长度也对公司业务模式及收款带来一定不确定性。

此外,由于东方园林承接传统项目通常为政府财政资金投入,结算体系较为复杂,结算流程和结算时间较长。一般过程结算需要3至6个月,而项目的最终结算整个结算周期为半年到一年时间,由此导致客户结算与公司收入确认金额之间存在差异。截至2017年末,东方园林重大项目累计收入70.00亿元,累计结算39.12亿元。

到2017年末,东方园林应收账款达85.31亿元。去年,公司计提坏账准备10.62亿元。

随着业务加速,东方园林负债率近来有所上升。2016年到2018年一季度,其资产负债率由61%上升到70%。流动比率也有所下滑,从1.49下滑到了1.03。今年第一季度末,东方园林其他流动负债较年初增长44.64%,主要为报告期内公司共计发行25亿短期融资券、超短期融资券以及偿还10亿超短期融资券。

新世纪资信评估认为,东方园林面临较大的即期债务偿付压力。而记者发现,仅在近日,东方园林就有8亿元的债券(17东方园林SCP002)到期。

5月21日,《每日经济新闻》记者致电新世纪资信评估有关人员,其表示,尚在与上市公司沟通,详细情况正在研究中,需等待后续披露。21日下午,有投资者在深交所互动易询问,东方园林的公司债只发行了5000万元,对公司资金有没有实质影响,会不会影响后续其他债券的兑付?对此,东方园林表示,此次发行公司债不会对公司资金造成影响,也不会影响后续其他债券的兑付。公司经营一切正常。

更多"拟发债10亿仅募0.5亿 东方园林创“史上最惨发债”"...的相关新闻

每日财股

- 每日财股:海峡股份(002320)

投资亮点 1、公司主要从事以海南省为中心的南海客滚运输业务,是承担海南省客货进...[详细]