新发债券与老券之间的利差存在规律吗?

近期,国债期货CTD券出现了这样一个现象,即新发国债并未成为CTD券,而是次新券(新发行国债之前的最新券)牢牢占据CTD券的位置。这一现象,与我们熟知的国债期货经验法则出现了些许背离,即当收益率高于3%时(当前收益率大于3.60%),高久期国债易成为CTD券。基于这一现象,我们探究历史上新发国债和国开债与老券之间的利差变化情况。我们在此考虑老券与新发行债券在债券发行后3个月的平均利差,债券种类选择5、10年期国债以及10年期国开债。

从新发国债的角度来说,自2014年以来,5年期老券与新发行5年期国债的平均利差绝对水平有所上升,在2016年上半年之前,老券与新券的平均利差绝对水平在大部分时间小于1BP,而在2016年下半年之后,老券与新券的平均利差绝对水平大部分时间大于1BP。另外,老券与新券的平均利差在2015年下半年至2017年第一季度基本为负;而在2017年第二季度之后,老券与新券的平均利差基本为正。

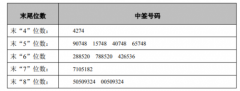

表1:5年期新发行国债与老券之间的利差统计(自新券上市交易起3个月,下同)

另外,从10年期新发行国债来看,其与5年期国债基本一致,老券和新券平均利差的绝对水平也是有所上升。在2016年之前,老券与新券的平均利差绝对水平在大部分时间小于1BP,而在2016年之后,老券与新券的平均利差绝对水平大部分时间大于1BP。与5年期国债不同的是,10年期老券与新券的平均利差在2016年之后出现正负交替的现象,并未出现明显的趋势性。

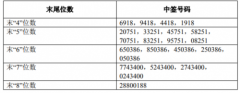

表2:10年期新发行国债与老券之间的利差统计

从新发国开债的角度来说,10年期老券与新券的平均利差有以下两个较为明显的现象:

(1)在2015年之前,老券与新券平均利差的绝对水平较低,基本位于1BP以内;而在2015年之后,老券与新券平均利差的绝对水平大幅上升,大部分时间超过5BP;

(2)伴随着平均利差绝对水平的提升,平均利差的值也出现了一直为正的情况,即老券收益率持续大于新发行国开债收益率。

出现这一现象的主要原因是10年国开债的成交量出现了明显上升,流动性较之前明显好转,市场对10年国开新券要求更高、更明显的流动性溢酬。而这也是新发国债流动性溢酬并不明显的原因,相比国开债来说,国债的成交明显不活跃,影响国债收益率的噪音被放大,因此市场对新发国债要求的流动性溢酬并不明显。另外,10年期国债期货于2015年3月20日推出,这与国开债成交量明显上升的时间点较为吻合,10年期国债期货的推出也可能有利于国开债成交量的提升,进而拉高国开新券的流动性溢酬。

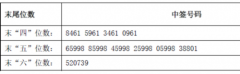

表3:10年期新发行国开债与老券之间的利差统计

图1:10年国开债日成交量走势图

方向性策略

策略回顾:8月债市继续维持震荡走势,整体略微下行,期货整体表现强于现货。具体来看,在第一周和第二周上半周,债市出现调整,原因主要是非银资金面超预期紧张叠加周期品价格上涨,市场出现了周期复苏的声音;在第二周下半周和第三周,债市出现上行,主要原因是7月经济数据不及预期,多项指标回落幅度超过6月增幅,绝对水平创年内新低,经济回暖的周期性因素动能在加速衰减;在第四周,债市又出现调整,主要原因是以黑色系为代表的大宗商品在本周表现尚可,大宗商品连续多周的上涨引发投资者对于通胀的预期和新周期的判断,这对债市情绪造成了持续的打压;在第五周,债市出现上行,主要原因是朝鲜发射导弹穿越日本上空,导致避险情绪升温叠加资金面紧势有所改善。整体而言,7月期间5年国债收益率上行约8BP,而10年国债收益率上行约3BP。而对于期货,8月TF1709累计下跌0.200,对应收益率上行约5BP;而T1709累计下跌0.275,对应收益率上行约4BP,5年期期货走势强于现货,而10年期现货走势又略强于期货。

表5:5年国债期货方向性策略回顾(2017年8月)

表6:10年国债期货方向性策略回顾(2017年8月)

展望后期,跨入9月,8月的宏观金融数据将陆续发布,在7月经济数据明显低于预期后,只要8月名义增速不再超过6月高点,债市下跌的风险均不大。另外,房地产销售数据作为短周期经济数据中最前瞻的指标之一,8月以来,我们跟踪的样本城市新房和二手房成交量同比均在进一步下行,房地产销售持续降温。

按过去一周平均IRR计算,TF1709的理论价格范围是97.48-97.70,T1709的理论价格范围是94.69-95.43。

表7:现券收益率和国债期货理论价格区间判断(2017/9/04-2017/9/08)

IRR策略

8月国债期货IRR先下降后上升,TF合约整体略有上行,T合约整体保持平稳。具体来看,TF1712和T1712合约IRR均在8月上旬出现下降,随后出现回升,并在8月下旬保持稳定。目前,5年和10年的活跃CTD券所对应的IRR水平分别为3.80%和3.09%。

图2:1712合约的IRR历史水平

表8:IRR周回顾(1712合约)

从8月实际情况来看,在上旬国债现货表现强于期货,IRR出现下行,而在中下旬国债期货表现强于现货,IRR随即出现回升。我们认为IRR存在继续下行的基础,主要是因为国债期现货关系已经转变为国债期货弱于现货的格局,而在这一过程中,虽然也会存在期货表现强于现货的情况,但除非期现货格局再次发生转变,否则,我们依然认为IRR大概率会继续下行。

基差策略

策略回顾:8月的净基差先上升后下降,整体有所下行。TF和T合约净基差在8月前三周表现分化,TF合约净基差在前两周整体出现下行,在第三周整体出现上行;而T合约净基差在前两周整体出现上行,在第三周整体出现下行。TF和T合约在第四周整体均出现上行,而在第五周整体均出现下行。具体而言,对于我们推荐的基差策略来说,8月,5年期国债期货基差策略平均亏损为0.1387;10年期国债期货基差策略平均亏损为0.2262。本月基差策略出现亏损的主要原因是本周最后一个交易日资金利率下降明显,使得持有收益出现上行,从而导致净基差下降明显,具体而言,在9月1日,TF合约净基差平均下降幅度为0.2082;T合约净基差平均下降幅度为0.1863。

表9:5年国债期货基差策略回顾(2017年8月)

表10:10年国债期货基差策略回顾(2017年8月)

目前五债和十债主连CTD券所对应的净基差分别为-0.1593和0.0011,我们坚持做多净基差的策略,主要原因有三:

(1)目前五债和十债主连期货合约的净基差水平仍然处于历史较低位置,净基差在当前阶段的整体水平为最近一年来的最低水平;

(2)目前,虽然五债和十债收益率绝对水平依然较高,分别为3.62%和3.64%,CTD券集中在长久期交割券上,发生切换的概率不大,转换期权的变化较小且对于净基差变化的贡献不大,但从转换期权的绝对水平来看,在考虑所有可交割券后,主要活跃CTD券的转换期权价值依然较当前净基差水平高,净基差整体依然存在上行空间。具体来看,TF1712合约的活跃CTD券170007.IB和170014.IB的转换期权价值分别为0.4698和0.3210,而170007.IB和170014.IB的净基差水平分别为-0.1593和-0.1221;T1712合约的活跃CTD券170010.IB的转换期权价值为0.1433,而170010.IB的净基差水平为0.0011。因此,我们认为单从转换期权价值来考虑,活跃CTD券的净基差整体存在上行空间;

(3)现阶段,期现货相对强弱关系已经从期货强于现货的局面向现货强于期货局面转变,虽然近期出现期货强于现货的短期情况,短期市场情绪指标仍然位于零上方,但长期市场情绪指标依然在零轴附近波动,除非期现货格局再度发生转变,否则,我们认为现货强于期货的局面仍将会延续。

综合以上原因,我们认为国债期货净基差将会出现回升。

表11:过去一周活跃券转换期权价值回顾(2017/8/28-2017/9/01)

图3:T1712合约除权后净基差及市场情绪走势图

图4:TF1712合约除权后净基差及市场情绪走势图

图5:五债和十债主连的净基差水平仍处于历史较低位置

跨期价差方向策略

8月T1709-T1712的价差整体有所下行,符合我们的预期。具体来看,TF1709-TF1712上行0.065,T1709-T1712下行0.095,我们推荐的“空1709+多1712”跨期价差策略在T合约上收益为2.38%(考虑杠杆,未年化)。

图6:TF1709-TF1712的走势

图7:T1709-T1712的走势

目前,TF1709-TF1712为-0.175;而T1709-T1712为-0.135。整体来看,TF合约跨期价差维持震荡;而T合约跨期价差先升后降,整体有所下行。

我们认为后续近远月合约价差将继续下降,原因主要有两点:

(1)5、10年国债收益率水平依然较高,分别为3.62%和3.64%,CTD券集中在长久期交割券上,发生切换的概率不大,因此近远月合约交割期权的时间价值差异基本可以忽略;

(2)强监管、紧货币周期中资金成本易上难下,支撑正值跨期价差的因素,即正的净持有收益,正在逐步弱化。

因此,我们继续推荐做空跨期价差。另外,考虑到1709合约临近交割,流动性不足,我们推荐1712合约和1803合约的做空跨期价差策略,即空1712多1803。

做空跨期价差并持券交割

对于5年品种,近月交割能拿到170007.IB和170014.IB均是相对理想的,且交割后可以选择换券到170007.IB和170014.IB,也可以选择继续持有;对于10年品种,近月交割能拿到170013.IB是相对理想的,且交割后应及时换券到170018.IB,可以最大化收益。

表12:5年国债期货做空跨期价差并持券交割的收益

表13:10年国债期货做空跨期价差并持券交割的收益

跨品种策略

8月,5年期国债期货合约表现稍微弱于10年期,TF1712对应收益率上行约5BP,而T1712对应收益率上行约4BP,期货对应收益率曲线变平约1BP,从期货对应的收益率看,隐含的期限利差约6BP。从结果看,8月略微亏损0.100。

表14:国债期货跨品种策略回顾(2017年8月)

8月,国债现货收益率曲线整体变平约5BP,目前价差水平约为2BP,从历史来看,目前国债现货价差水平为较低水平,因此我们继续推荐曲线策略为变陡策略,即多2手TF1712+空1手T1712。

图8:10年和5年国债利差

国债期货技术指标分析

从国债期货四个方面的技术指标来看:

(1)趋势指标。目前DIF、DEA依然为负,但DIF已上穿DEA线,若趋势能继续保持,债市机会依然较大。

(2)能量指标。BRAR指标本周均出现回升,市场人气有所转好。另外,BR线由高位逐渐回落并在AR线附近徘徊,这为一较好的买进时点。

(3)压力支撑指标。BBIBOLL轨道本周有所缩小,国债期货价格有向上突破BBI线的迹象,若国债期货价格能有效突破BBI线,则国债期货短期存在机会。

(4)波动指标。ATR指标本周继续选择下行,国债期货市场波动进一步下行,目前ATR指标已处于历史较低位置,较低的ATR指标表明市场波动较小,但同时也预示着未来波动加大。

结合趋势指标、能量指标和压力支撑指标来看,债市短期机会较大,跨入9月,8月的宏观金融数据将陆续发布,在7月经济数据明显低于预期后,只要8月名义增速不再超过6月高点,债市下跌的风险也不大。另外,波动指标和人气指标均已处于较低位置,过低的指标表明国债期货市场已经达到了低谷,随后而来的则是回升。结合资金面、基本面情况及各技术指标来看,我们认为在长期趋势向上的前提下,债市短期也有向好的迹象。

图9:十债主连收盘价及MACD走势图

图10:十债主连K线图及BRAR走势图

图11:十债主连的K线图和BBIBOLL指标走势图

图12:十债主连的收盘价和ATR指标走势图

方向性策略

8月IRS-Repo1Y和IRS-Repo5Y整体出现上行,在8月底上行明显。对于资金利率在8月底高企的现象,我们认为可能是月末资金在途的不规律所致。从8月的地方债发行情况来看,8月新增债不到1700亿,较7月大幅减少。以此推断,8月下旬财政支出的节奏理应明显快于7月,8月月度的财政存款增量应该为负。因此从基础货币投放角度来看,8月下旬的资金面状况将好于7月,但8月底资金利率却出现了高企的现象。总体来看,8月IRS-Repo1Y和IRS-Repo5Y分别上行约16BP和14BP。

表16:利率互换方向性策略回顾(2017年8月)

后续来看,在央行采取“不紧不松”政策导向,外汇占款又没有明显恢复时,国内短期资金状况完全由央行把控。8月下旬财政支出加快,但是央行适当在公开市场回笼资金,资金面不免波澜,而在渡过月末后,资金面情况出现明显改善,我们预计后续流动性整体问题不大,互换利率压力不大,未来一周IRS-Repo1Y在3.45-3.55%区间,IRS-Repo5Y在3.76-3.86%区间。

回购养券+IRS

8月期间,回购养券+IRS的价差水平在40BP-55BP之间波动,均值为46BP, 整体来看,价差从42BP上行约7BP至49BP。目前来看,国开债与互换利率的利差并不足以覆盖资金成本,该策略需继续观望。

图13:买入5年国开债+买入IRS-Repo5Y的收益空间

期差(Spread)交易

8月期间IRS-Repo5Y和IRS-Repo1Y的利差由33BP下行2BP到31BP。我们推荐的1×5变平交易在8月期间获利约2BP。

和现券不同的是,利率互换曲线结构仍维持正常形状,因此和国债期货不同,在资金成本易上难下的情况下,继续推荐1×5变平交易。

表17:利率互换期差策略回顾(2017年8月)

基差(Basis)交易

8月SHIBOR与FR007的价差波动依然较大,整体略微上行。整体来看,8月期间SHIBOR3M和FR007两者的价差从81BP上升到117BP再下降到-26BP最后回升至93BP。策略在8月期间亏损约为12BP。

表18:利率互换基差策略回顾(2017年8月)

更多"新发债券与老券之间的利差存在规律吗?"...的相关新闻

每日财股

- 每日财股:华鑫股份(600621)

投资亮点 1.2017年2月4日公告,华鑫股份拟以公司持有的房地产开发业务资产及负债(...[详细]