秒杀银行理财新一期国债今起开售 建议购买5年期国债

本年度第三期储蓄国债(凭证式)发行,发行期为5月10日-19日。最大发行总额300亿元,其中3年期150亿元,票面年利率由4%下调至3.9%;5年期150亿元,票面年利率由4.42%下调至4.32%。38家银行可购,只限于柜台购买。

虽然此期国债收益有所下降,但几乎是市场上仅存的无风险且收益稳定的产品。虽然发行期有10天,但往往第一天开售就会被“秒杀”,现在问询热度已经不断升温,且只能在柜台购买,建议投资者提前到银行网点排队。在期限选择上,建议尽量购买5年期国债,能锁定收益,即使提前兑取,所获取的利息仍要高于3年期国债。

根据财政部安排,今年还有6次抢国债机会,分别是2批凭证式国债和4批电子式国债。其中2次为凭证式,到期一次还本付息,发行时间是9月10日和11月10日;4次为电子式,每年付息一次,可在网银购买,发行时间分别是6月、7月、8月、10月这4个月的10日。

电子式国债可在网上和网点同时购买,每年付一次利息;凭证式只能前往柜台购买,到期一次还本付息。

应该如何买国债呢?客户持本人有效身份证件即可在该行任一网点办理购买手续,如委托他人代理,还须同时出示代理人的有效身份证件。凭证式国债的购买只需要“借记卡”或存折,或直接以现金就可以购买。相比电子式国债,凭证式国债无需开设国债托管账户。客户可以凭国债凭证和预留密码,到网点柜台办理支取或转账,也可在营业网点、网上银行和电话银行办理查询。

国债起息日会被很多投资者忽视。两种债券的起息日不同,电子式国债有统一日期开始计息,这就意味着即使你是本月10日购买到的债券,起息日有可能在本月的15日;而凭证式国债的起息日则是从投资人购买之日开始计息。

算账

国债利率远超存款利率

按票面利率计算,购买10万元本期国债,三年期到期利息为11700元;五年期到期利息为21600元。这样的收益比银行定存显然合适。以三年期定存利率为例,央行基准利率为2.75%,大型国有商业银行的执行利率没有上浮,和基准利率一样为2.75%;一些股份制商业银行上浮至2.8%-3%;一些城商行上浮30%,达到3.575%;只有极少数小银行能上浮近40%,执行利率为3.80%。但是,无论怎样上浮,和本期三年期国债票面年利率相比,仍少了0.1%-1.15%。

如果购买10万元的三年期国债,到期利息将比银行存款多出300-3450元。至于五年期国债,在利率上更显优惠,不少银行五年期定存利率跟三年期定存一样,而本期五年期国债利率高达4.32%。如果买10万元五年期国债,一年的利息收入就有4320元,比那些五年期定存利率只有3%的银行要多出1320元,五年下来就超过6600元了。

目前,大部分银行发行的大额存单至多也只在央行基准利率基础上上浮40%,仍比不上本期国债的利率。而大额存单门槛为30万元,国债100元就能买。两者对比,国债比大额存单的优势十分明显。

买5年期国债提前兑取更划算

凭证式国债虽不能上市交易,但可提前兑取,变现灵活,地点就近,投资者如遇特殊需要,可以随时到原购买银行网点兑取现金。当然提前兑取时,不可能按原始利率享受利息。

凭证式国债提前兑取按持有期限长短、取相应档次利率计息,各档次利率均高于或等于银行同期存款利率,没有定期储蓄存款提前支取只能活期计息的风险。

根据财政部公告,投资者提前兑取本期国债按实际持有时间和相对应的分档利率计付利息,具体为:从购买之日起,本期国债持有时间不满半年不计付利息,满半年不满1年按年利率0.64%计息,满1年不满2年按2.37%计息,满2年不满3年按3.39%计息;5年期本期国债持有时间满3年不满4年按3.91%计息,满4年不满5年按4.05%计息。

为何今年的国债这么抢手?主要是因为央行持续降息之后,银行储蓄利率和稳健理财产品的收益率都大幅下滑,国债的优势渐渐显现出来。下面是各种理财方式对比。

银行理财

收益率下降 期限缩短

2014年底开启的降准降息通道已经把金融产品的收益率全部“拖下水”,曾是银行“吸金”利器的理财产品也不例外。据普益标准发布的数据显示,上周银行理财产品的平均收益率为3.99%,市场上预期最高收益率超过6%的产品只有3款。

3.99%的收益率看上去似乎和国债仅在伯仲之间,但银行理财缩水的期限成了其致命短板。从银行理财经理在选择国债期限上的建议可以看出,现在相对好的选择是“买长不买短”,而据银率网数据库统计,2016年一季度投资期限在一年以上的理财产品总计发行443款,仅占发行总量的2.91%。

互联网“宝宝”

收益下滑速度超银行理财

比银行理财“失色”更快的是互联网“宝宝”类产品。数据显示,刚刚过去的一季度,互联网“宝宝”的平均收益率为2.71%,不仅大大低于年初的收益,也创下了自成立以来的年化收益率新低。

作为互联网“宝宝”中的风向标,余额宝5月8日公布的最新年化收益率为2.43%,这与三年前其刚成立时接近7%的收益率相比,完全不可同日而语了,当时分食理财市场“蛋糕”的凶猛势头也已荡然无存。

余额宝只是收益率不断下探的互联网“宝宝”军团的一个缩影。数据显示,百度百赚的7日年化收益率也跌至2.602%、网易理财的7日年化收益率现为2.584%、理财通的货币基金7日年化收益率为2.737%、百赚利滚利7日年化收益率为2.461%。业内人士表示,今年一季度互联网“宝宝”产品的平均收益率为2.71%,预计年内可能跌破2.5%。

债券基金

被债市违约牵连 七成负收益

对于债券基金来说,其收益率的下行一部分还受到了信用债违约事件频发的连累。据Wind数据统计,去年全年纳入统计的公募债基的平均涨幅高达10.41%,然而,随着今年债券市场形势的逆转,大部分债基收益由正转负。截至4月19日,纳入统计的938只债券型基金平均下跌0.25%,超过七成以上录得负收益;而今年一季度900余只债基的平均跌幅为0.04%。

一位机构人士表示,以前投资纯债等固定收益资产的客户,现在面临资产荒,找不到好的投资标的,过去那种随便就百分之十几的高收益产品已经很少。

P2P

频频踩雷深陷信用危机

与债券基金的“被牵连”不同,P2P行业是自己一次又一次地踩雷,“庞氏骗局”、“又一百亿级P2P平台跑路”等负面消息不断刷低公众对行业的信任度。

据银率网数据库统计,4月全国新增问题平台94家,是当月新成立平台数的7倍多(4月全国新成立13家互联网理财平台)。截至2016年4月底,全国问题平台累计达1856家,问题平台占全部平台的比例高达42.7%。

不过,虽然P2P行业整体深陷信用危机,但仍有不少信誉较好、经营规范的平台在为整个行业“背黑锅”,且P2P的收益率仍然遥遥领先。4月,银率网重点监测的P2P平台平均年化收益率为9.7%,较上月下降90个基点。

信托

门槛过高难成全民的“菜”

信托仍然保持着金融业“高富帅”的水准,上述的各种问题对信托的冲击相对较小。其一,信托产品收益率仍处于领先地位;其二,信托产品的信用背书可以和银行理财比肩,不必担心兑付问题甚至跑路发生;其三,信托产品的期限以两年为主,最长还有十年的,可以满足投资者“买长不买短”的需求。

不过,信托产品不能提前赎回的特点可能令投资者比较伤神。根据我国《信托法》规定,信托项目在存续期内不可以赎回,只能够合法转让,但可能面临找不到接手人的麻烦,即使找到了,转让还需要双方都支付0.1%的手续费。

而最根本的问题在于,信托产品高收益的前提是高投入,信托动辄100万-300万元的投资门槛直接把普通老百姓挡在了门外,有些产品如家族信托的门槛甚至高达600万元至上千万,根本无法成为全民的“菜”。

更多"秒杀银行理财新一期国债今起开售 建议购买5年期国债"...的相关新闻

每日财股

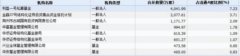

- 每日财股:同有科技(300302)

投资亮点 1.2015年10月份,630万股限制性股票授予登记完成。2015年6月份,股东大会...[详细]