为自己建立金钱机器,创造被动收入(上)

首先,这里说的资产与会计上所定义是不同的,这里说的资产,是会持续产生现金流的项目,而且这些项目不用我们作太多管理的,若果要为项目不断付出,那与打工的分别不大,难以定义为「资产」了。

例如建立一盘生意,经过多年的发展后,生意已经上了轨过,有稳定的盈利,而老板已经不用再管理,员工已能令生意自行运作,这盘生意便合符资产的定义。

但一般打工仔未必有一盘生意,那除了创造资产外,能否好好利用自己原本拥有的,然后转化成资产,达至财务自由,又或在退休时提升每月的现金流呢?

--利用手上原有工具--

年轻人宜偏向追求资产上的增值,待增值后才追求现金流;相反,若较年长或已退休的人士,则应调整原有的组合,令组合能产生较大的现金流。由于今天所讲的并非是增值的部分,而是现金流呈现的方法,因此内容主要针对较年长、已退休、已财务自由的人。

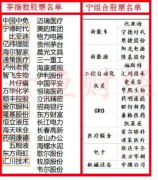

首先是检视股票组合,这年纪的组合内,必定要是较低风险的股票,并且不宜短炒,若组合内欠缺收息类股票,那就要作出调整。其实,只要好好重组手头上的股票,已能为自己产生不错的现金流收入。

例如持有的是多年的劣优股,但由于不肯止蚀而不肯卖出,以至持有多年。但其实,只有一只股票的质素出了问题,无论是赚是蚀,都要尽快卖出,而这就是检视组合与调整的过程。

另外,就是将组合中收息股所占组合的比例调高,而在香港股票中,有不少稳定派息的股票都很优质的,例如港灯(2638)就是其中之一,派息有7厘,加上甚为种定,绝对是创造资产项之选。若一个退休人士,将其中一部分股票整合,例如其中$100万转为港灯,每年就能收到$70000的股息,平均每月有约$6000,对每月生活费都帮助到不少。而这就是将组合调整,转化成资产项的方法。

--债券是稳定收入之选--

除收息股外,不少金融资产都是创造被动收入之选,债券就是其中之一,简单来说,债券就如同借钱给企业,又或是一些机构(例如政府),例如几年前发行的香港政府推出通胀挂勾债券(iBond)就是其中之一,不过iBond较为特别,收取的利息会因政府公布的通胀数据而不同。

而一般的债券,大多是固定利息的,至于利率多少,则视乎这公司的质素、评级、债券年期、外围息率、风险等因素而定,简单来说,愈优质的债券利率愈低,而愈差的债券利息则愈高。

债券持有人可一直收取中间的利息,直至债券到期为止,而到期就可取回全数本金。例如iBond就是3年期,到期后政府就会归还本金,持有人除了一直持有至到期外,亦可以中途在二手市场出售,当然价格就要视乎到时的出售价,因此,若持有至到期者,本金就会原数收回,但若中途出售,就会有机会出现赚钱或蚀钱的情况。

若外围出现加息,一般债券由于利息不变,因此该债券的吸引力自然下跌,这就会造成价格下跌的情况,不过,若持有人一直持有至到期,那就没有影响。

所以,投资债券者宜长线投资,最好一直持有至到期日,避免出现本金亏损的风险,因为投资债券的目的,并不是为赚差价或资本增值,而是为了利息收入,为获取稳定的现金流。因此,只要投资债券得宜,这是一项很易掌握的资产项。

除股票及债券外,仍有不少工具能为我们提供隐定的现金流,下次再讲。

上一篇:认识全球最赚钱的投资方法(下)

下一篇:如何建立投资自信

更多"为自己建立金钱机器,创造被动收入(上)"...的相关新闻

| >> 如何建立投资自信 | >> 为自己建立金钱机器,创造被动收入( |

| >> 认识全球最赚钱的投资方法(下) | >> 达成财务自由的第一信条 |

| >> 怎样利用Edward de Bono「非线性」思 | >> 认识全球最赚钱的投资方法(上) |

| >> 《80后百万富翁》思维篇--你付出了多 | >> 时间就是金钱(下) |

| >> 香港仔:利用1300万物业 无收入「零 | >> 时间就是金钱(上) |

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]