次新股面临估值与业绩风险

未来两个月新股发行将继续提速

本周,第五批新股申购依然如火如荼。据记者统计,6月开始的今年前五批正常发行的新股共计已达56家,与证监会主席肖钢此前的表态相比,新规修改后至年底前计划发行新股家数在百家左右,目前进度与之相比有40余家的缺口,未来两个月内,新股发行速度将有进一步提速的可能。

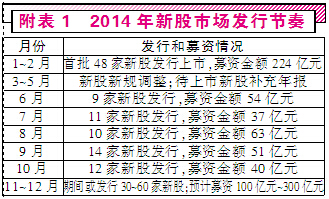

根据自去年以来的申报数据显示,目前证监会受理首发企业339家,通过审核但未上市的有28家,审核未通过的有302家,暂缓表决的有15家,取消审核的有28家。上市压力依然未得到有效缓解(见附表1)。

新股市场“扎堆”现象明显。今年的五轮新股申购中,申购日期都比较集中。这也在一定程度上对大盘产生了抽资的压力。第一轮批文在6月9日落定,证监会正式宣布10家企业获得IPO批文,密集申购期为6月18日~24日。目前第五批新股批文发布时间在10月15日,密集申购期在10月23日~27日之间。而每次新股来袭,大盘指数均会出现不同程度的下跌(见附图)。

另外,记者统计发现,从7月份以来的打新收益率呈现逐步上升的趋势。数据显示,在6月份,上市的4家新上市的新股公司的平均中签率只有2.2709%;而从7月份开始,中签率极速提高至6.6623%,9月份时,中签率再次大幅上升为8.2548%;而在10月份,11家新上市的新股公司的平均中签率也为6.1361%。对于打新收益逐步上升的趋势,中航证券分析:“主要原因是二级市场的赚钱效应使得机构由网下申购转战二级市场的热情增加,从而推动打新中签率和收益率的上升”。

目前来看,新股阶段上市短期虽对市场有脉冲式影响,但由于制度约束使得新股上市后收益高居不下,充分吸引了中小投资者的申购热情,证券交易资金余额已经从新股暂停前的5000亿元上升至目前的9000亿元左右,其资金的时滞性和外部性对二级市场的资金面起到了一定的支持作用。

亏损科技企业可上市

在IPO排队企业中,创业板大军也不容忽视。对于创业板,目前排队企业已经达到213家,加上9家中止审查的企业,共有222家企业等待扣响A股大门,占排队总数的36%。10月30日即将迎来创立五周年的创业板,从政策来看,创业板也将迎来新一波的政策利好——上市门槛或再降。日前,证监会发布了关于支持深圳资本市场改革创新的15条意见,其中一条为:将允许符合一定条件尚未盈利的互联网和科技创新企业在全国中小企业股份转让系统挂牌满12个月后到创业板发行上市。根据新政策,限于创业板盈利门槛而纷纷转战美股的国内互联网企业,或将迎来登陆A股的良机。

尽管大盘在过去5年中整体低迷,但创业板自2012年底开始却不折不扣地走出了一轮牛市。统计显示,过去5年中共计有397家创业板公司完成了发行上市,平均发行价格29.08元/股,平均发行市盈率为52.83倍,计划募集资金总计983.42亿元,实际募集资金则为2435.03亿元。截至2014年10月24日收盘,397只创业板股票中,共有207只创业板股票较发行价格上涨了100%以上。而今年发行的创业板公司的平均涨幅也远远高于中小板和主板市场,数据显示,有42家创业板公司自上市至今平均涨幅为111.26%。

创业板是近年来证券市场最为活跃的板块,同时也培育起了相当数量的新兴企业。但是“三高”、“造富”等非议始终伴随创业板的发展,挂牌企业也是良莠不齐。当然,创业板虽然取得了辉煌的成绩,但其中的风险也不得不防。创业板也因股东、高管的频频套现而受到外界的质疑。目前在397家创业板公司中,有320家公司的重要股东股权变动总方向为减持,涉及2316名高管。其中,减持金额在10亿元以上的有10家创业板公司,而向日葵、华谊兄弟、乐谱医疗等减持幅度均在20亿元以上。总体看,套现总额最多的行业主要来自于计算机、信息技术和专用设备制造业等行业,诸如此类被股东大幅减持的公司不得不提高防范。

次新股整体估值面临风险

今年以来,次新股屡屡成为市场焦点,不仅上市首日均达到涨停幅度44%左右,而且后续表现也不俗。据统计,截至10月24日,今年上市的92家新股公司全部实现了上涨,而无一“破发”。与发行价相比,股价平均涨幅达180.17%,其中15只涨幅超过300%,股价涨幅超过100%的新股有69只,这也说明七成之多的新股公司已经完成了股价翻番。而涨幅最高为众信旅游,涨幅高达447.46%。

正是因为上市时间较短,大部分个股尚未实施大比例送转股,导致次新股也是高价股频现的群体。截至10月24日收盘,目前92只新股的平均股价为42.26元,而20元以下的新股只有14只,股价在50元~100元之间的有21只,另外还有6只百元股,与沪市的贵州茅台和长春高新构成了A股6家百元股俱乐部的阵营。而飞天诚信也以140.33元稳坐创业板第一高价股宝座。

次新股在不断创出新高之后,其估值也水涨船高。其最新市盈率为31.84倍,而全部A股的市盈率仅为13.33倍,而中小企业板和创业板更是遥遥领先,市盈率分别高达42.84倍和66.74倍。统计显示,92只次新股的平均市盈率达到58.66倍,市盈率超过100倍的新股公司有6家。其中,全通教育的市盈率也达到184.86倍;而只有贵人鸟和今世缘的市盈率在20倍左右。可以看出,这些大涨后的新股估值已经普遍偏高,面临调整的风险。

次新股的业绩两级分化

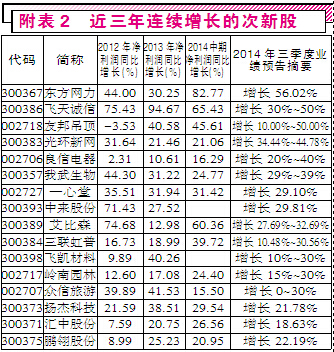

次新股的业绩也是市场关注的焦点。截至10月24日,已经有82只次新股公布了三季报业绩预告,其中有59只个股业绩预增,预增公司占比七成之多;另有23只个股业绩预减,占比28.05%。

从行业分布来看,次新股业绩预喜公司主要集中在行业景气度较高的电子设备、汽车零部件和建筑装饰等板块。而业绩出现下滑的公司主要集中在行业不景气的食品饮料业、周期性的机械设备行业和制药行业。

业绩预增幅度超过30%的有20家公司,其中增幅最大的是亚邦股份,预计公司前三季度净利润增长180%至200%;东方网力、康尼机电、友邦吊顶、飞天诚信、京天利等业绩预增幅度也均超过50%。而业绩下降幅度最大的是绿盟科技,前三季度净利润亏损500万元~1000万元,亏损幅度最大为153.94%;另外去年盈利1.47亿元的牧原股份,今年亏损4000万元到盈利2000万元,业绩也大幅下降,最大亏损幅度为127%。

对此,分析师指出:“一般来说,国内的大部分企业受周期性影响较大,从拟上市预披露到最终上市,往往历时一至两年时间,企业成功挂牌后,有的并不能保证一定的利润增长率。当前新股的发行定价和估值均处于历史低位,所以,新股在二级市场上的炒作空间非常大,当前的打新已经完全脱离了价值投资的基本面分析。由于上市公司退市制度执行并不顺畅,所以上市公司通过业绩提升来维持市值的约束还不是很强烈,业绩变脸也就在所难免”。

除此之外,记者翻阅三季度业绩预告的次新股公司时发现,今年股市并购、重组事件不断,次新股也是如此。金一文化、众信旅游、楚天科技、雪浪环境,还包括停牌的欣泰电气、欧浦钢网、光洋股份、全通教育等预增股均处于重组状态。当然在预减公司中,重组并购更是火爆。新股上市即“变脸”的现象愈演愈烈,在众多业绩下滑的上市公司中,停牌欲实施资产重组脱困的不在少数。东方通、麦趣尔、汇金股份、绿盟科技等业绩下降幅度较大。在市场人士看来,“新股并购重组也依然是股价推升的一个催化剂,但在并购过程中也会出现一定的分化”。

对于次新股板块的投资机会,广证恒生认为:“预计次新股在发行规模受限下仍有短期溢价空间,可关注其中的计算机、医药等公司。从长期来看,由于新股发行将有望实施全面市场化的注册制,目前处于新股发行的过渡期,次新股的整体估值水平将由溢价逐步回归至与A股估值趋于合理的价值化水平。可关注上半年还未进行高送转的次新股,以及通过审核的新股中医药类及电气设备类公司”。■

更多"次新股面临估值与业绩风险"...的相关新闻

| >> “重量级”新股更受机构青睐 | >> 如何申购新股中签率高?哪个时间段申 |

| >> 新股发行升温 首推国泰君安 | >> 25只新股下周三起开打 券商预计真视 |

| >> 新股中签率查询|6月3日新股申购中签 | >> 新股首日交易机制存漏洞 |

| >> 新股中签率回升 解禁减持股收益明显 | >> 打新回报扩大 申购首推中国核电 |

| >> 67只次新股周内连续涨停 三大逻辑推 | >> 从新股估值差距寻觅交易机会 |

每日财股

- 每日财股:风神股份(600469)

投资亮点 1.行业影响力和社会形象进一步提升:2011年度,公司荣获2011年河南省省长...[详细]