下周一机构一致看好的十大金股(12.11)(2)

拓邦股份(002139)重大事件快评:加速布局锂电池产能 享新能源产业红利

类别:公司 机构:国信证券股份有限公司 研究员:马成龙/陈彤 日期:2021-12-09

事项:

公司发布公告,全 资子公司深圳市拓邦锂电池有限公司(以下简称“拓邦锂电”)拟在南通市新成立公司,以自有资金或自筹资金投资建设锂电池项目,本项目投资总额50 亿元,为建设方形、软包、圆柱电芯和 PACK 电池包的生产制造基地,设计总产能为电芯 6GWh,PACK 电池包 4GWh。公司另发布公告,公司中标中国铁塔2021 年备电用磷酸铁锂电池产品集中招标项目,中标金额约2.4 亿元。

国信通信观点:

公司之前在募投项目中,投资于锂电池产能的资金不超过9 亿。现在前次基础上,加大后续投资规划,总投资额提升至50 亿,彰显了公司对于锂电池业务长期发展的信心。由于投资分多阶段多年进行,对短期业绩影响有限,但夯实了长期成长基础。我们维持此前盈利预测,预计2021-2023 年公司的归母净利润分别为6.8/8.5/10.6 亿元,对应PE 40/32/26 倍,维持“买入”评级。

评论:

加速布局锂电池产能,总投资额规模较大

公司高度重视锂电池产能布局。公司2020 年非公开发行股票已于2021 年6 月3 日上市,此次募集资金主要用于拓邦惠州第二工业园项目(总投资9.0 亿元,投入募集资金7.5 亿元)和补充流动资金,其中拓邦惠州第二工业园项目包括新增1.3GWh 锂电池的产能。

本次对外投资将加速锂电池产能瓶颈突破。公司本次在南通市新成立公司,以自有资金或自筹资金投资建设锂电池项目,并购置已完成基础建设的原韩华新能源厂房,有望快速建设产线,提升锂电池产能,紧抓锂电池规模应用的发展机遇。

具体来看,本项目投资总额50 亿元,为建设方形、软包、圆柱电芯和 PACK 电池包的生产制造基地。项目设计总产能为电芯 6GWh,PACK 电池包 4GWh。项目分三期实施:

(1)一期总投资16 亿元,生产 2GWh 电芯和 1GWh 电池包,一期分两个阶段投产,第一阶段投产电芯1.3GWh, 总投资 7.5 亿元,含设备投资 2.8 亿元(和募投项目一致);第二阶段新增电芯 0.7GWh,PACK 电池包 1GWh;(2)二期总投资17 亿元,新增 2GWh 电芯和 1.5GWh 电池包;(3)三期总投资17 亿元,再新增 2GWh 电芯和 1.5GWh 电池包。

锂电池业务是公司“一体两翼”布局的重要一翼,持续布局有望充分受益新能源产业红利,同时可以发挥协同效应。公司两翼分别为高效电机和锂电池业务,其中公司锂电池业务重点面向专用锂电市场,以“储能+小型动力”为主要发展方向。一方面,在碳中和背景下,储能需求前景广阔,公司现有锂电池受制于产能瓶颈,无法满足订单需求;另一方面,锂电池业务与公司现有业务具有较强协同效应,强化“一体两翼”布局,形成 1+1+1>3 的正向反馈发展,增强市场竞争力。

中标中国铁塔项目,深耕特定领域储能市场

据公司公告,公司中标中国铁塔2021 年备电用磷酸铁锂电池产品集中招标项目,中标份额为17%,中标金额约2.414亿元。如前文所述,公司锂电池业务重点面向专用锂电市场,其中通信基站储能领域方面,公司已与中国移动、中国铁塔、中天科技等公司建立了稳固的合作关系,本次中标中国铁塔项目,有望进一步巩固公司在通信备电领域的优势地位,提高锂电池业务的市场知名度。

展望未来,随着5G 基础设施大规模集中建设,通信用备电储能需求仍将持续释放。此外,碳中和背景下,储能领域需求亦有望持续释放。公司在锂电应用领域深耕多年,具备多类型电芯、PACK 研发制造能力,为客户提供各类锂电池储能产品和系统解决方案,有望持续受益。

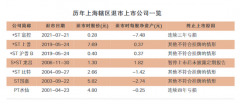

可比公司估值

选取同行业可比公司估值对比如下,22 年公司PE 略高于行业平均,考虑到锂电池业务等具备高成长性,业绩增速具有较大潜力。

风险提示

贸易摩擦加剧;锂电池需求不及预期;市场竞争加剧

歌力思(603808):股权激励彰显长远发展信心

类别:公司 机构:中银国际证券股份有限公司 研究员:郝帅/丁凡 日期:2021-12-09

公司发布股权激励计划,拟向激励对象授予股票期权1300 万份,占公司当前总股份3.52%。公司多元品牌矩阵已搭建完善,此次股权激励计划行权日期较远,彰显公司立足长远发展信心,维持买入评级。

支撑评级的要点

发布股权激励计划,立足长远发展。此次股权激励方案拟授予激励对象股票期权1300 万分,占当前公司总股本的3.52%,授予对象为公司各事业部高管共计6 人。激励计划分两次行权,第一次行权条件为2025 年净利润不低于7 亿或2022-2025 年累计净利润不低于22.1 亿元。二次行权条件为2026 年净利润不低于8.2 亿元或2022-2026 年累计净利润不低于30.3亿元。两次行权期权数量占比为50%。若指标考核完成度达90%以上,未达100%,则行权比例降至50%。

立足长远未来,彰显发展信心。公司此次股权激励计划有三大看点。1)激励考核长远:公司第一次和第二次行权时间为2025 年和2026 年,行权时间较远,根据考核目标,假设以我们预测公司2021 年净利润为3.49亿为基数,则公司2021-2025 年净利润复合增速为19.01%,2021-2026 年复合增速为18.63%,考核目标彰显公司长远稳健发展的信心。2)激励对象包含各事业部高管:此次股权激励对象为财务总监刘树祥,Laurel 中国区总经理付刚等6 人,均为公司各事业部高管,体现公司对品牌多元化发展的重视。3)激励费用摊销影响小:公司激励费用共计6441.5 万元,分9 年摊销,其中2022 年-2027 年年均摊销861.25 万元,对公司净利润变动影响较小。

公司已构筑多元品牌产品矩阵,立足打造中高端女装时尚集团。公司已打造中高端品牌ELLASSAY,德国高端女装品牌Laurel,潮牌Ed Hardy,法国设计师品牌IRO,时尚轻奢品牌self-portrait 多元化品牌矩阵,品牌结构完善。中长期看,国内轻奢时尚领域增长空间较大,公司极具竞争优势的经营体系叠加多品牌、多品类集团化战略目标,有望持续提升公司综合竞争力。

估值

当前股本下,预计2021 至2023 年每股收益分别为0.9 元、1.2 元、1.4 元;市盈率分别为16 倍、13 倍、11 倍,维持买入评级。

评级面临的主要风险

新品牌推广不及预期,国内、海外疫情反复。

让更多人知道事件的真相,把本文分享给好友:更多"下周一机构一致看好的十大金股(12.11)(2)"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]