下周最具爆发力的六大牛股(1.19)(2)

隆基股份:季度盈利拐点确认,大幅上调盈利预测

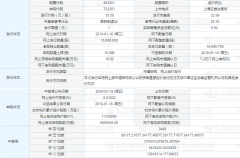

公司发布2018年业绩预告,净利润26.6~27.6亿元,同比降23%~25%,扣非净利润24.4~25.4亿元,同比降27%~29%,略超市场预期。

经营分析

单季净利润环比大增,盈利能力向上拐点确认:以预告范围中值计算,公司2018Q4单季净利润达到10.2亿元(扣非9.1亿元),环比Q3单季增长约170%,显示出行业景气复苏过程中强大的盈利弹性,该单季盈利表现仅次于公司历史上2017Q4的峰值。我们判断,这一强劲的季度盈利表现主要源于毛利率恢复上升、出货量显著增加、及存货减值减少的共同作用。

Q1淡季不淡明确,短期盈利能力有望继续上行:目前看来,随着海外市场需求的持续超预期释放,从去年10月以来的单晶及高效产品价格的企稳态势有望延续,甚至可能出现阶段性上调,我们在对公司2018Q3业绩点评的标题中提到“经营数据显底部特征”的观点,有望得到公司“连续两个季度毛利率和净利润双升”的强有力验证。

公司单晶硅片和高效PERC电池组件两项核心业务均为2019年产业链上相对高景气环节,盈利有望持续超预期:2019年的光伏行业,预计在中国市场平稳、海外大幅增长的背景下,将整体呈现复苏趋势,但因产业链各环节的扩产节奏差异、同环节内企业的成本水平和产能结构差异,不同制造环节的景气和不同企业的盈利表现都将出现显著的分化(详见年度策略报告)。公司的单晶硅片/组件业务,在受益终端需求进一步向单晶转移的同时,还将因行业内单晶PERC电池的高速扩产和自身电池组件全产能结构高效,而享受额外的超额利润空间。

硅片持续降本和电池持续提效,保障公司长期竞争力和超额利润空间:随着公司云南硅棒硅片产能的逐步爬坡,以及拉晶速度、薄片化等领域的持续技术进步,硅片业务有望在基本形成双寡头的市场格局中保持领先;电池组件环节公司近日又一次以24.06%的效率打破单晶PERC电池效率纪录,则进一步证明公司在该环节的领头羊地位和PERC技术路线的发展潜力。

盈利调整与投资建议

我们较大幅度上调公司盈利预测,以体现行业景气复苏和近期产品价格表现的超预期,预计2018~2020E年净利润分别为27、40、52亿元(含电站出售投资收益),较前次预测分别上调11%、28%、28%,对应EPS分别为0.97,1.44,1.87元。维持“买入”评级,6~12个月目标价29元。

风险提示

国内政策落地及执行效果不及预期;国际贸易环境进一步恶化。

思创医惠:政策催生行业高景气,公司业务加速成长

政策利好不断,医疗信息化行业进入投资建设高峰期

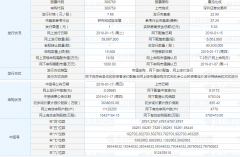

今年以来,国务院/卫健委陆续出台多项政策,大力推动医疗行业信息化建设。分析本轮政策特征:从节奏上看,政策发布密集,年初至今的重磅政策已超过20项。从内容上看,“加快”一词成为高频词汇,电子病历、互联网医院和区域医联体成为重点。以电子病历代表,政策设定了未来2-3年的明确、高标准的建设目标。我国医疗信息化基础相对薄弱,在此背景下去建设,可谓时间紧、任务重,预计各地将迎来医疗信息化投资建设高峰期。

智能开放平台业务加速成长,定增促进医疗物联网快速落地

智能开放平台方面:公司智能开放平台是行业内标杆式产品,该平台采用“大平台+微小化应用”架构,互通共享是其最重要特色。自推出以来,平台屡获顶级医院认可,竞争力突出。在互联互通政策大背景下,业务有望加速成长。医疗物联网方面:11月10日,公司发布定增预案,拟投入5.70亿元用于医疗物联网项目。公司在RFID芯片技术方面有深厚积累,医用织物全流程溯源管理系统已获浙江大学附属第一人民医院等顶级客户认可,该业务在浙江及周边地区的推广已呈现加快趋势。本次募投加码,业务有望全面铺开,增厚公司业绩。据采招网数据,公司业务发展已呈加速增长态势,2018年前三季度,公司中标医疗IT订单金额总计34102万元,同比增长89.1%。千万级订单11单,较2017年全年增长83%。

人工智能积累深厚,商业化应用前景可期

公司是国内较早布局人工智能的企业之一,技术方面:参股公司杭州认知网络完成了18万条医学本体库的建立;公司自主研发的认知引擎ThinkGo,已实现手足口病、宫颈癌、乳腺癌、先天性心脏病、疝、川崎病等单病种的辅助问诊。商业化应用方面:沃森联合会诊中心目前已有20多家落地运营并开放商用服务;沃森智能应用云平台已覆盖上百家医院,且正处在快速发展期;认知引擎ThinkGo在新疆医科大学第一附属医院、广州妇女儿童医疗中心等机构落地。随着公司相关产品的进一步成熟,业务有望持续落地商业化,发挥巨大价值。

投资建议:考虑医疗信息化行业的高景气度及公司突出的竞争力,预计公司2018、2019、2020年实现收入13.5、17.4、21.8亿元,实现归母利润2.0、2.8、3.6亿元。考同类公司估值,根据Wind一致预期,预计同类公司2018年PE均值为47.21倍。考虑公司在医疗物联网及人工智能辅助诊疗领域的竞争优势,我们给予公司48倍PE,对应目标价为11.73元,给予“买入”评级。

风险提示:政策推进进度不及预期;智能平台推广不及预期;物联网医疗项目铺开进度不及预期。

更多"下周最具爆发力的六大牛股(1.19)(2)"...的相关新闻

每日财股

- 每日财股:新北洋(002376)

投资亮点 1、公司是国内唯一通过自主创新,掌握核心设计,制造技术并形成规模化生产...[详细]