今日最具爆发力的六大牛股(1.9)

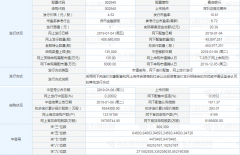

泰格医药(300347)事件点评:业绩预告符合预期,全年高增长趋势不变

1.业绩预告符合预期,Q4 单季回升高增长

全年来看,预计实现归母净利润4.5 亿元至5.0 亿元,同比增长49.49%至66.11%,符合我们预期;其中非经常性损益0.9 亿元至1.1 亿元,同比增长47.54%至80.33%,股权投资收益实现快速增长;扣除非经常性损益,预计实现扣非后归母净利润3.4 亿元至4.1 亿元,同比增长41.7%至70.9%,主营业务高增长趋势稳健。

Q4 单季,预计实现归母净利润1.32 亿至1.82 亿元,同比增速中位水平60%左右,环比Q3 单季23.0%增速快速回升。受子公司方达IPO 费用、并表口径变化带的业绩影响与外协费用提前集中确认、收购的Concord 低毛利带来的收入影响,Q3 单季毛利、净利水平均出现下滑,预计Q4 单季已经回升高增速水平。

2、创新浪潮叠加一致性评价,业绩高增长确定性强

CRO 作为创新服务商具备极高的景气度,1)国内医药创新浪潮、新药研发全球化、国际多中心临床试验的开展提供创新药服务蓝海市场,2)国内仿制药一致性评价持续推进,BE 业务快速增长。公司新增订单与在手订单充足,2017 年新增订单24.2 亿,预计2018年同比增长30%以上;配套人员快速增加,2017 年底员工3200 人左右,目前员工4000 人左右,预计2018 年底有望4500 人;业绩高增长确定性强。

3、临床咨询快速增长,打造临床CRO 服务闭环

公司能够提供数据管理、统计分析、SMO、医学检测、注册申报等一体化的临床研究相关咨询服务,基本形成临床CRO 服务的完整闭环。受益于规模优势与市场稀缺优势,该板块有望保持快速增长,并与临床试验技术服务协同发展,提高客户粘性,增厚公司业绩。

4、创新服务端口优势,专业投资收益丰厚

公司准确把握创新服务的端口优势与专业优势,开展创新药等项目的股权投资,持续获得丰厚收益。公司股权投资项目充足,Q3 期末可供出售金融资产达到11.5 亿元,预计全年实现1 亿左右目标,未来投资收益稳定增长可持续性强,直接增厚公司业绩的同时,能够协同CRO 业务发展加强客户合作粘性,进一步促进整体发展向好。

结论:

我们预计公司2018-2020 年归母净利润为4.64 亿元、6.72 亿元、9.16 亿元,增速分别为54.2%、44.9%、36.3%,对应PE 为43x、30x、22x。公司是国内临床CRO 绝对龙头,能够提供I 至IV 期全阶段临床试验技术服务(包含BE)与器械临床试验服务,在医药器械创新、仿制药一致性评价推进、国际多中心临床试验逐步开展的大潮下有望分享巨额市场,同时临床试验咨询服务、部分临床前CRO 服务与股权投资服务的稳定发展将促进全产业链布局的完善,提供稳定业绩贡献,维持"强烈推荐"评级。

风险提示:

医药创新政策变动风险;仿制药一致性评价进展不达预期风险,跨国并购失败风险等。(东兴证券 杨若木)

山东药玻(600529)模制瓶绝对龙头,或成中硼硅赢家

药玻隐形冠军,首次覆盖给予"买入"评级

山东药玻是国内药包行业的龙头企业之一, 2017 公司主导产品模制瓶生产能力70 亿支,市占率超过 80%, 棕色瓶、 丁基胶塞规模较大,并且维持较快增长;公司重点布局中硼硅产品,契合医药玻璃包装行业升级趋势, 我们认为公司有望成为中硼硅市场赢家, 预计 2018-2020 年 EPS 为 0.80/1.04/1.30 元,首次覆盖,给予"买入"评级。

一致性评价有望加速,公司或成中硼硅赢家

注射剂仿制药一致性评价有望加速,公司作为国内医药玻璃包装领先企业,将成为药包的主要受益者。受益于一致性评价加速,中硼硅产品渗透率有望提升, 我们预计公司 18 亿只一级管制瓶募投项目 19 年有望投产,借助于传统产品的渠道优势,有望率先受益于中硼硅市场的放量。中硼硅玻璃管被少数外资企业垄断,是中硼硅管制瓶利润最集中的生产环节,公司拥有普通钠钙玻璃拉管技术以及中硼硅模制瓶生产技术,是国内有望实现中硼硅玻璃管商业化量产的企业之一,或成为中硼硅趋势赢家。

传统业务多点开花,确立公司增长下限

公司棕色瓶和丁基胶塞等产品维持较快增长,确保公司较高的业绩增长。公司棕色瓶主要用于出口, 16-17 量价齐升,我们预计, 棕色瓶业务仍将维持稳定较快增长的趋势。丁基胶塞规模化效应逐步显现, 2016-2017 产品均价略有松动的情况下,毛利率逆势小幅上行,考虑到公司丁基胶塞的规模效应、价格优势,我们预计到 2020 年 60 亿只胶塞的产能有望充分释放,产品价格和毛利率有望更加稳健,支撑较快增长。

治理改善挖潜增效, 原料降价有望推动毛利率

核心团队持股改善治理,积极推进挖潜增效。公司是国资背景,核心团队实际运营, 2016 年通过持股实现利益深度绑定,公司治理进一步改善;同时充分发挥规模优势,积极推动自动化、节能化,降本增效化解成本压力,以模制瓶为例,公司 2016-2017 年直接材料吨成本为 884/874 元,燃料动力吨成本为 655/659 元,直接人工吨成本 372/332 元,在原料价格上行周期,生产成本保持平稳,公司毛利率实现逆势上行。展望 2019 年,原材料价格有望回落,公司成本管控优势将更充分体现,综合毛利率有望加速提升。

首次覆盖,给予"买入"评级

公司作为国内药瓶龙头企业, 受益于行业向中硼硅升级趋势,原有主要业务特别是棕色瓶、丁基胶塞保持较快增长, 我们预计公司 2018-2020 年EPS 分别为 0.80/1.04/1.30 元,参考可比公司 19 年估值水平( 19.17x),以及产品升级带来的潜在溢价,我们认为公司 2019 年合理估值水平为25-26x,对应目标价 26.00-27.04 元,首次覆盖,给予"买入"评级。

风险提示: 原材料价格超预期上涨;带量采购压低药品价格、进而压低药玻价格;中硼硅管制瓶推广慢于预期;注射剂占比下滑超预期。(华泰证券 鲍荣富,代雯,陈亚龙,赵蓬)

更多"今日最具爆发力的六大牛股(1.9)"...的相关新闻

每日财股

- 每日财股:城地股份(603887

投资亮点 1、公司作为技术推进型企业,己经从事了十多年的桩基和基坑围护施工业务,...[详细]