下周最具爆发力的六大牛股(1.12)

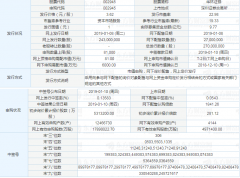

立讯精密:上修业绩预告,q4盈利超预期

事件:公司向上修正2018年度业绩预告区间,预计净利润为26.20~27.89亿元,同比增长55%~65%,原业绩预告区间为24.51~26.20亿元。

四季度业绩再超预期,新品良率持续提升和无线耳机AirPods 保持快速成长为驱动力。全年业绩中值27.05亿元,18Q4单季度盈利指引中值为10.48亿(YoY+72%),增速略低于Q3(YoY+107%),但超越先前指引和市场预期8.78亿(YoY+44%),因此公司18Q3-Q4连续两季度业绩超预期。

超预期的原因公司解释为“短中长期的市场、产品和客户规划比较完整,内部经营管理及智能制造的不断提升”,我们认为:1)18Q3旺季开始量产的无线充电、LCP 天线和马达等产品良率处于持续提升中,带动产品盈利能力改善,对业绩强劲增长做出贡献,亦显示出立讯优秀的管理与制造水平;2)18年AirPods 出货量大幅成长,并成为主要成长动力,使得公司受iPhone 销售偏弱的影响较小,19年AirPods 出货量有望保持高速成长;3)通讯业务受益5G 亦处于快速成长通道。

调整盈利预测,维持“买入”评级。虽然iPhone 销售不及预期对部分零组件需求造成影响,但立讯更多受益于消费电子技术创新带来的新市场、新需求,比如无线耳机AirPods、适用5G 的LCP 天线和无线充电等,以及通讯企业级业务客户持续拓展带来的收入快速爆发,继续看好公司的高成长趋势。预估2018、2019年净利润分别为27.0、35.1亿,对应(2019/1/10收盘价)估值为23、18xPE,维持“买入”评级。

风险提示:下游终端需求走弱,竞争加剧(兴业证券股份有限公司 刘亮,廖伟吉)

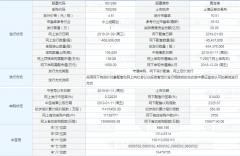

新城控股:销售目标超额完成,租金收入高速增长

事件:公司发布2018年12月份及四季度经营简报。销售额超2千亿,增速TOP10房企第一。公司2018年12月实现销售金额225.3亿元,同比增长6.4%,环比增长30.8%,实现销售面积220.8万方,同比增长41.1%,环比增长52.2%,销售均价10205元/平。公司1-12月实现销售金额2211.0亿元,同比增长74.8%,实现销售面积1812.1亿元,同比增长95.2%,销售均价12201元/平。公司2018年销售目标1800亿,在当前市场环境下仍然超额完成销售目标,在克而瑞排行榜中销售额排名第八,同比增速在TOP10房企中位列第一,远超主流房企20%-30%的平均增速。2018年下半年以来,公司持续大力推盘,加上可售货值分布区域去化良好,在大多数主流房企增速下滑的情况下,公司有3个月增速超过200%。

拿地稳健土储充裕,试水养老和教育。公司12月拿地受高基数影响,面积增速下滑明显。新增计容建面291.3万方,同比下降47.6%,环比增长38.7%,支付权益价款149.8亿,同比增长56.9%,环比增长334.2%,拿地均价5274元平。权益价款增速远超计容建面增速的原因为,公司试水养老和教育用地,12月购入北京一宗土地用途涉及养老的地块,另购入南京一宗土地用途涉及幼托的地块,楼面价分别为22385元/平和15802元/平,权益均为100%。公司2018年共新增计容建面2536万方,同比增长0.8%,支付权益价款677亿元,同比增长10.3%,由于公司2017年拿地扩张积极(计容建面同比增长122%),在当前主流房企拿地持续谨慎的情况下,公司拿地依然较为积极。根据我们估算,公司2018年末总土地储备近7500万平方米,按销售均价12201元每平米估算在手货值约9千亿,可供4-5年结算。

住宅商业双轮驱动,租金收入大幅提升。商业地产表现持续亮眼,目前综合体的销售面积占比总销售面积已达30%左右。吾悦广场租金收入贡献继续大幅增长,四季度租金及管理费收入7.3亿,环比增长28%。2018全年租金及管理费收入21.6亿,同比增长103%,平均出租率99%。目前已开业吾悦广场达42家,较上半年新增16家,在建及拟建的吾悦广场达38家,预计未来租金和管理费收入将继续快速增长。

盈利预测与评级。预计2018-2020年EPS分别为3.96元、5.49元、7.12元,对应PE为6/4/3倍。考虑到公司销售增速超越同行,维持“买入”评级。

风险提示:销售增速放缓,土地获取难度加大,资金回笼或变慢等风险。(西南证券)

更多"下周最具爆发力的六大牛股(1.12)"...的相关新闻

每日财股

- 每日财股:城地股份(603887

投资亮点 1、公司作为技术推进型企业,己经从事了十多年的桩基和基坑围护施工业务,...[详细]