今日最具爆发力的六大牛股(7.19)

沙隆达A(000553)点评:收入持续强劲增长一次性收益致业绩大增

事件

公司于7月13日晚发布2018半年度业绩预告,2018年H1预计实现归母净利22.92-24.81亿元,较上年同期增长1256%-1368%,上年同期为1.69亿元

简评

合并报表+一次性收益致业绩大增,销售收入持续强劲增长一方面,ADAMASolution与沙隆达于去年7月份纳入合并报表,公司将Solutions的财务报表纳入公司2018年H1财务报表;另一方面,Solutions在欧洲剥离部分作物保护产品而获得的一次性收益-15.66亿计入报表;两者导致公司2018H1业绩大增。

主营业务方面,尽管欧洲农业季节缩短,但是公司销售收入仍保持了持续强劲增长,带动公司市占率持续提高;利润方面,由于采购成本上升(国内原药受到环保+入园影响,价格大幅提升)、以及去年欧元套期头寸产生的负面影响(欧元升值),导致增长被抵消,合并后公司2018年半年度调整后的合并净利润预计略低于2017年半年度备考合并净利润,但是如果排除2017年欧元套期的影响,预计与去年实现的历史最高业绩持平。

套保影响逐渐削弱,全球市场逐渐复苏

随着一季度欧元兑美元逐渐回落,公司套保损失预计影响逐步削弱;另一方面,2017年以来全球恶劣气候现象减少、渠道库存有所下降,全球植保市场开始趋暖,农化市场逐渐脱离下行趋势,未来随着农产品价格逐步企稳回升,全球农化市场有望转为上行,公司作为布局全球的非专利制剂公司龙头,过去已经证明公司的收入增速大幅超越行业平均增速,因此在行业上行期间,公司有望获得超额增速。

合并后协同效应叠加公司募投项目,有力保障未来稳健成长一方面,ADAMA和沙隆达合并充分发挥协同效应,缩短供应链的采购距离,另一方面通过整合ADAMA自身产品组合和的中国农化下属制剂公司(包括江苏安邦、江苏麦道、江苏淮河化工、沙隆达等)产品组合,同时江苏制剂生产线逐步投产,ADAMA将不断扩大其在中国的销售范围和销售量,凭品牌、技术、管理等优势加速中国制剂市场的市场整合。

公司募集15.6亿人民币投入淮安农药制剂项目、ADAMA产品开发和注册登记项目、固定资产投资项目以及支付中介费用,而产品开发和注册登记项目主要集中于高毛利产品,2017-2019年带来的净利润分别为1.16亿美元、1.55亿美元、2.15亿美元,将有力保证公司未来稳健成长。(中信建投证券)

丽珠集团(000513)事件点评:期权如期重新推出叠加单抗平台期权公司激励范围广力度大未来可期

事件:

公司于7月17日公告2018年股票期权激励计划(草案)激励对象:公司董事、高级管理人员、中层管理人员以及相关核心骨干等人员1108人,算上预留部分,合计1116人。

股份数目:1950万股,占总股本2.71%

业绩考核:以2017年归母扣非净利润为基数,2018年、2019年、2020年各年度的归母扣非净利润较2017年相比,净利润复合增长不低于15%。(扣除股权激励当期成本摊销前的归属于上市公司股东的扣除非经常性损益的净利润)。

股权激励费用摊销:初步预计2018-2021年分别摊销1679.83万元,4295.36万元,2047.86万元,1702.89万元,总计摊销费用9455.94万元。

公司同事还公告了附属公司股票期权计划

激励对象:已向或将向LivzonBiologicsLimited及其任何附属公司作出贡献的LivzonBiologicsLimited或包括其任何附属公司的董事、雇员、顾问及专业顾问等人士。

股份数目:最高数目不超过11,111,111股(其中董事会已审议通过向傅道田先生授出1,666,666份附属公司股票期权,以认购1,666,666股LivzonBiologicsLimited普通股。)主要观点:

1.激励重新推出,激励范围增大,行权条件不低

前期激励方案因港股股东大会投票意外没有通过,公司在3个月后随即重新推出方案,体现公司对于未来长期发展的信心和对核心员工激励的决心。本次激励方案与17年12月的方案相比,没有太大变化,业绩考核不变(三年复合15%),激励范围较上次(1045人)又有了扩大。我们的核心观点如下:

第一,综合考虑激励效果(激励性和确定性),此次期权激励方案行权条件为三年复合业绩增速15%(即2018-2020年扣非扣摊销成本前利润不低于9.42亿,10.84亿,12.47亿;扣摊销成本后利润不低于9.25亿,10.41亿,12.27亿),虽然不是业绩承诺,但作为激励底线,公司未来三年业绩高增长确定性可期。且行权价格不低,不仅体现管理层对公司远景价值的认可,更体现了公司管理层对于公司当前价格反映价值的认可和信心。

第二,激励覆盖人数巨大,高达1116人,历史参与人数最多的激励方案更展现了公司上下对于公司未来发展和长期价值的信心,也为团结一致共同奋斗为公司高增长提供充足源动力。

第三,采用期权方式,员工资金占用无后顾之忧,惠及面更广,激励范围和效果更广更好,从未来看,相对于限制性股票,公司层面分摊管理费用可能也相对较小。

总体看来,此次方案综合考虑员工诉求,条件高、范围广、激励强、不仅反映了中长期信心,更反映了对当前股价的认可,公司未来可期!

2、新增对于单抗平台的激励,生物药转型稳步推进公司公告了对于附属公司丽珠单抗的股票期权计划,数目1111万股,其中向傅道田博士授出167万股。

对于丽珠单抗的激励有利于单抗平台更高效快速的吸引海内外高端人才,并保障核心研发人员稳定、积极、长期的投入工作。

丽珠单抗于6月22日完成A轮融资,投后估值36亿人民币,投后股权比例为丽珠55.13%(较之前51%有所上升)、健康元35.75%、云锋基金9.12%。云锋出资5000万美元认购LivzoniologicsLimited1250万股,结合A轮融资的情况可以大致推断出本轮子公司期权计划价值约在4444万美元左右,激励力度较大。

丽珠单抗在研管线再更新:预计未来每年一个产品上市,单抗产品DCF估值64.2亿丽珠集团2010年成立单抗公司开始战略转型高端生物药,研发团队实力雄厚且具有与时俱进的前瞻性,从2017开始厚积薄发进入快速发展期,临床进度提速(目前6个在研高端生物药在临床阶段,PD-1美国临床获批)。在研产品中不乏重磅产品(AntiRANKLLZM004抗骨质疏松等)。未来此块优质业务将逐步被市场认知。

我们预计丽珠单抗未来5年将以每年1-2新品的速度获批上市,我们对临床进度较前的单抗产品进行DCF估值,现金流贴现达64.2亿,我们认为新品成功通过临床试验获批上市,丽珠将迎来由传统化药企业向生物药企的估值切换,未来估值仍有较大提升空间。

3、公司未来看点及投资逻辑再梳理:有业绩、有估值、有前景、有热点、进可攻、退可守、创新生物药龙头标的

丽珠集团业绩增速持续成长确定性高,原料药有望提供业绩弹性,单抗、微球和精准医疗长远布局,国际化战略有望持续推进,潜在生物创新药龙头。

18年重点关注:参芪扶正软袋装车间升级改造完毕并上市、重组重组绒促性素临床完成(高端生物药转型开端)、微球临床进度(有可能超预期)、基层及OTC渠道拓展、原料药持续获得FDA认证19年之后重点关注:单抗及微球品种逐步落地。

短期逻辑:业绩增速确定性高,土地收益将改善公司财务状况。18年扣非后业绩增速15%以上,有望超预期。参芪扶正贡献现金流,二线品种超增速接棒业绩增长体量已超过参芪扶正,基层品种随着渠道下沉而激发活力,原料药持续改善提供弹性。

中长期逻辑:艾普拉唑针剂获批为10-15亿级别大品种,后续品种持续推进。土地收益为研发投入提供资金保障,外延也有一定预期。参芪扶正软袋装获批后增强市场推广灵活性,延长产品的生命周期。基层队伍逐渐发力带来的小品种爆发叠加。

长期逻辑:精准医疗检测端和治疗端开始爆发式增长,单抗产品获批(目前HCG,TNF-a,Her2,CD20,PD-1在临床),成功转型生物药。

土地改造一次性获得现金带来想象空间:土地出售给维创财富总价45.5亿已经到账,预计增加公司归属于母公司股东的净利润约34.98亿元。虽然是一过性事件,但该项收益的获得,将进一步改善公司财务状况,公司外延发展及研发具备充分资金保障,想象空间大。

结论:

我们预计2018-2020年归母净利润分别为11.02亿元、12.56亿元、14.68亿元,增长分别为-77.45%(若扣除土地影响增速为18.37%)、14.05%、16.85%。EPS分别为1.53元、1.75元、2.04元,对应PE分别为31x,27x,23x。我们认为公司业绩增速确定性高,原料药有望提供业绩弹性,单抗和精准医疗长远布局,未来国际化战略有望持续推进。我们看好公司长期发展,维持"强烈推荐"评级。

风险提示:

参芪扶正销量下滑、单抗研发风险(东兴证券)

下一篇:5G毫米波规划建议白皮书发布 相关受益上市公司有哪些?

更多"今日最具爆发力的六大牛股(7.19)"...的相关新闻

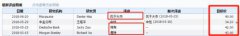

每日财股

- 每日财股:宇环数控(002903)

投资亮点 1、2018年4月19日公告,以2017年12月31日公司的总股本100,000,000股为基...[详细]