下周最具爆发力的六大牛股(5.13)(3)

大秦铁路:4月大秦线满负荷运行,期待估值修复

业绩简评

大秦铁路5 月 10 日晚公布 4 月份经营数据: 2017 年 4 月,公司核心经营资产大秦线完成货物运输量 3291 万吨,同比增加 32.43%。日均运量 110 万吨。 2017 年 1-4 月,大秦线累计完成货物运输量 13664 万吨,同比增长26.37%。

经营分析

4 月大秦线或满负荷运行: 公司大秦线在 4 月 6 日到 30 日进行为期 25 天的春季检修,期间每天 9-12 点停电检修,致使大秦线整体运输能力受到影响。 而 4 月份日均 110 万吨的运量或为大秦线在这一期间满负荷状态。相比较去年同期,本期朔黄/张唐线分流效应减弱、公路治超促使公路煤炭回归铁路及火电发电量走高共同促使大秦线运量同比有较高增长。

公路煤炭回流铁路,全年业绩确定性复苏: 大秦铁路全年量价齐升已成确定性事件。运价方面,已在 3 月 24 日上调 1 分/吨公里恢复至去年 2 月份之前价格,预计该运价恢复增厚 2017 年业绩约 14.6 亿元。运量方面, 2016 年全年大秦线煤炭运输量约 3.5 亿吨, 2017 年预计将达到 4 亿吨,主要原因是( 1) 2016 年 9 月开始的公路治超提升煤炭公路运价 7%-43%不等,且其中运距较短线路受影响较大。“三西”通过京藏公路每年运往京津冀地区煤炭约 1 亿吨,预期其中 50%在途径省份被消耗,转换全程运距,预期受治超影响每年公路分流至铁路煤炭 2000-3000 万吨。( 2) 今年 5 月 1 日开始天津港禁止接收汽运煤,其中约 2000 万吨将改由火运运至天津港,大秦线由于技术及行政问题受益小;另 2000 万吨将由其他铁路线路分流至其他港口,大秦线优先受益。

长期煤炭价格趋稳、煤炭市场结构优化促大秦线估值回升: 大秦线历史 PE估值与煤炭价格走势相关。 2011 年以前煤炭价格处于上涨周期,平均 PE 估值在 18-20 倍, 2011 年后煤炭价格下跌时,平均估值在 8-10 倍。本期开始煤炭长约全面回归,未来煤炭价格及需求波动将趋缓。同时国家实施供给侧改革长期来看将提升“三西”优质煤炭市场份额,所以即使在控制煤炭整体消费比的情况下,大秦线作为“三西”煤炭外运重要通道,整体运量增长趋势向好。煤炭价格趋稳,大秦线长期运量有保障, 给予公司 PE14 倍估值。

投资建议

公司全年量价齐升确定,基本面全面复苏。公路煤炭回归及煤炭市场优化助力公司长期基本面向好,给予公司 PE14 倍(历史中性水平)。预计 2017-19 年 EPS 为 0.75/0.86/0.98 元/股,目标价 10 元,持续维持“买入”评级。

风险

煤炭需求疲软持续;铁路改革不及预期;蒙冀线分流严重等

诺德股份点评报告:大股东增持,彰显对公司发展信心

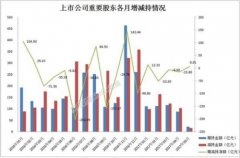

大股东增持 3.67%,持股比例达到 8.71%,未来 6 个月内将继续增持。公司控股股东深圳邦民创业投资公司于 5 月 3 日-10日增持公司股票 4220 万股,占公司总股本的 3.67%,增持价格12.88-14.46 元/股。目前控股股东持股比例达 8.71%,同时在未来 6 个月内将继续增持 0.1%-5%股份,彰显对公司发展信心!

6um 铜箔将成趋势,供不应求,带动加工费上涨 5000 元/吨。因电池追求高能量密度,部分电池企业如沃特玛、CATL 等已开始使用 6um 铜箔。由于 6um 铜箔对设备以及技术要求高,目前仅公司与灵宝华鑫可生产。 6um 良品率较低 80%,成本高,且产能不足,近日加工费从 7.5 万/吨提高至 8 万/吨。目前公司6um 产品出货量 500 吨/月,预计下半年随着电池厂技术改进,出货量将逐步提升。

8um 铜箔加工费上涨有望紧随其后。4 月第十批免购置税目录出台,将对 5 月专用车及乘用车拉动影响较大,判断 5 月新能源汽车销量将有较大幅度增长,维持全年 75 万辆产销预期,加上消费类及储能锂电,全年锂电需求 78gwh,对应 7.3 万吨锂电铜箔需求。预计二季度铜箔需求为 1.53 万/吨,三季度 2.22万吨,而铜箔产能约每季度 2 万吨(今年无新增产能),考虑提前备货因素,预计二季度铜箔供应将进一步偏紧,三季度缺口明显出现,8um 主流产品后续加工费有望从当前的 4.5 万/吨涨至 6 万/吨!

产能建设稳步推进,公司稳坐龙头位置。 近期公司位于惠州联合铜箔 5000 吨锂电铜箔投产,加上青海电子 2.5 万吨,总产能达到 3 万吨。还将推进联合铜箔的 3000 吨,青海 4 万吨(一期 1 万吨,有望于年底逐步投产)的产能建设,同时规划海外市场 1.2 万吨产能。2016 年公司出货量为 2 万吨,市占率 30%以上,预计今年出货量将达到 2.8 万吨,且将受益于铜箔涨价,公司平均单吨毛利有望从 16 年的 1.9 万/吨,提升到 3.4 万/吨,业绩反转明确,将节节攀升!

投资建议:维持盈利预测,预测公司 2017-2019 年归母净利润为 6.43 亿、8.34 亿、11.25 亿,EPS 为 0.56/0.72/0.98 元,对应PE 为 25.3/19.5/14.5x。给以目标价 19.6 元,对应 2017 年 35 倍PE,维持买入评级。

风险提示:新能源汽车政策支持力度及销量不达预期,产品价格涨幅低于预期 上港集团:集装箱优势大港 房地产业务进入收获期

全球第一大集装箱港口。2016 年全年上海港全港实现吞吐量7.02 亿吨,完成集装箱吞吐量3713 万标准箱,同比增长3.5%,连续七年集装箱吞吐量保持世界第一。公司通过实施长江战略、东北亚战略和国际化战略,以保持集装箱业务持续稳定发展,确立和巩固上海港东北亚国际航运枢纽港地位。

核心业务将受益产能增长,长期费率存在上涨空间。集装箱对公司毛利贡献超过70%,在过去十年中,洋山2、3 期,外高桥6 期投产为公司集装箱箱量增长的主要刺激因素。2017 年洋山4 期的投产远期将带来700 万TEU 以上集装箱增,在装入上市公司体内之前一般采用托管租用的过渡性处理,免去了折旧的计提,租用的成本比较低,对公司业绩提振效果显着。长期来看,随着我国经济转型进出口差额逐渐减小,目前上港的进口空箱比例将会下降到20%以下,带动平均装卸费率上涨约10%。

金融股权投资收益稳定增长,房地产业务利润释放提升业绩。公司参股上海银行、邮政储蓄,每年给公司贡献10 亿以上投资收益。房地产业务利润逐步凸显,2012-2016 年间公司汇山地块项目合计为公司带来收益30.8 亿元,海门路和长滩项目今年开始将释放利润,军工路项目尚在土建阶段,未来房地产业务利润的主要释放时点在2017-2021 年之间,未来五年利润释放约190 亿元。

盈利预测与投资建议。预计公司2017-19 年EPS 分别为0.45/0.47/0.45元,对应PE 分别为13.2/12.6/13.1 倍,作为上海国企龙头,国企改革对拓展公司经营布局、提高经营效率均有巨大潜力,由港口码头运营转化而来的房地产业务利润具有可持续性和排他性,理应享受与公司主营业务同等估值水平。公司作为港口板块龙头,估值优势凸显,升至“买入”评级。

风险提示:经济增长失速;集装箱吞吐增速下滑;房地产业务利润释放不及预期。

上一篇:光纤光缆供不应求 A股“光棒”巨头坐享厚利(受益股)

下一篇:雄安新题材持续涌现注入新活力

更多"下周最具爆发力的六大牛股(5.13)(3)"...的相关新闻

每日财股

- 每日财股:网宿科技(300017)

投资亮点 1. 首发募资投入13170万元于CDN网络加速平台技术升级及扩建项目(已完成)...[详细]