股债性价比生变 转债博弈价值渐增

年初以来,股市逆预期走弱,与其“沾亲带故”的转债也跌入低谷,个券大量跌破面值,债性显著增强。但股市跌多了,股债相对性价比此长彼消,转债左侧埋伏价值开始受到关注。相比股市,最近转债市场更早企稳,反弹幅度也更大。

分析人士认为,转债跌多了,安全边际已出现,逢低介入,进可埋伏股市反弹,退有债底支撑,此时正是展现攻防兼备特性的时候。不过,股市尚在磨底阶段,操作上不宜冒进,需防范“三根阳线改变信仰”的心态。

一致预期出错

如果时间回到6个月前,当时证券市场对几类主要资产的排序大致是这样的:股票最被看好,其次是可转债,然后是黄金和大宗商品,再后面才是利率债,低等级债垫底。

然而,一致预期并不总是对的,有时候甚至可能错得离谱。

站在6个月后的当下来看,今年股市表现非但不好,反而是最差的,上证综指、深证成指双双跌了约15%;商品表现也差强人意,南华商品指数跌了接近4%;低等级债的确最差,等级利差大幅走阔不说,还出现了一连串违约事件;表现最好的则是此前不被看好的利率债,10年期国开债到期收益率从1月份高点已回落100BP左右,短端下行幅度更大,1年期国开债收益率回落了约130BP。

年初时,投资者看好转债,本质是看好股市,希望借一把股市的东风;谁曾想,吹来的是西北风,不光股市表现差,还连带着把转债打入冷宫。

今年1月26日,中证转债指数一度涨到310.97,一个月不到就上涨了近10%,可谓牛气十足,但好景不长,1月底A股在创出今年高点后转身回落,中证转债指数跟着也踏上漫漫熊途,并于6月28日最低跌到272.35,创出四年半新低,最大跌幅达12.4%。

从诸多方面来看,转债市场都跌到了一个低谷。

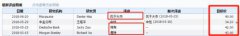

先看价格,大量转债市价跌破了面值。以6月28日这一天为例,当日正常交易的公募可转债共68只,其中44只收盘价低于面值100元,占比超过6成,低于90元的达11只,最低的辉丰转债收盘价不到80元。如果标准放宽至105元,也就是市价低于或接近面值的转债数量则达到58只,占8成以上。

再看溢价率指标,转债平价底价溢价率、纯债溢价率等降至低位,转股溢价率则大幅提升。受股市持续调整影响,年初以来转债转股价值(平价)缩水明显,截至6月28日收盘,共42只转债的平价跌破了纯债价值(底价),转债的平价底价溢价率算术均值跌至负值。债底开始成为转债市价的重要支撑,纯债溢价率整体下降明显,共46只转债纯债溢价率低于20%,低于10%的也达到20只;市价与平价则渐行渐远,转股溢价率提升明显,共35只转债转股溢价率高于20%,其中11只超过50%。根据Wind的分类,当日68只正常交易的转债中,划分为偏股型的只有9只,偏债性的则达到17只。

纯债收益率方面,6月28日,59只转债到期收益率为正,49只达到2%以上,有15只超过4%。

另外,新券发行难度加大,承销商包销的情况增多,以及新券上市后快速跌破面值,这些特征无不显示转债市场情绪跌到了低谷。

股债性价比此长彼消

与市场期望相比,今年转债的表现显然有很大的“预期差”。不过,有时候跌多了并非绝对是坏事。

年初时,曾有固收研究团队称,跌多了就是利好,时间是债市的朋友。这句话,在当时可能不被注意,但现在再看,很有道理。跌多了,跌透了,安全边际就出来了,性价比也就上去了。

就以债券为例,去年熊市持续了一整年,到今年初,市场情绪悲观。事实却是,债券成功上演逆袭,在主要大类资产中表现可圈可点。

今年债强股弱不假,无风险债券收益率纷纷回落,股指跌到两年多低位,但在这一过程中,债券股票相比性价比也此消彼长。

如何比较股债相对性价比?中金固收研究认为,今年债市大涨、股市大跌后,债市性价比正下降,而股市性价在上升。从盈利收益率与债券利率来看,两者之间的背离正在扩大,股市盈利收益率处于历史相对较高的位置,估值较低,而债券收益率已回到历史均值附近。从股息率与债券收益率来看,两者利差正迅速收敛。从股息率/债券收益率比值来看,该比值尚没有有效偏离均值,股债相对吸引力正逐步向股票倾斜,但还没到极致状态。

股债间相对性价比的变化,意味着债券、股票强弱切换的内在动力在逐渐积累。中金分析师认为,从中长期看,股票的性价比已经不输甚至开始超过债券,但目前趋势还在利率债上,股票性价比也还没有到全方位超越的时候。如果未来利率继续走低,特别是货币基金、银行理财收益率等“广义无风险收益率”进一步下行,资金再配置效应就可能出现。

市场情绪和预期的转变需要时间和契机,从6月数据来看,信用紧缩状况还在延续,社融余额增速创新低,直接冲击经济增长和企业资金链。市场对基本面走势和信用形势仍较为谨慎,制约盈利预期,期待股市走出V型反转也不现实。

然而,股市将转未转之时,转债最有价值。从以往来看,股票熊市时期,转债更偏债性,但又跑不赢债券;股票牛市时期,转债更偏股性,但又跑不赢股票;转债最有吸引力的时候,可能就是在股市酝酿底部反弹的时期,此时转债表现甚至可能超过股市。因此对投资者而言,此时转债在提供保底收益的基础上,给予其博弈股市转势的机会。

左侧价值显现

在6月底创阶段新低之后,最近股票、转债均有所反弹。7月6日,上证指数在跌至最低2691点之后展开反弹,上周一度回到2800点上方,18日收报2787.26点,累计反弹约2%。而在创出四年半新低后次日,6月29日中证转债指数大涨了1.57%,创逾6个月最大涨幅,此后继续震荡走高,7月18日收报281.41点,累计上涨3.3%。

相比股市,最近转债市场更早企稳,反弹幅度也更大。这一现象背后,除了转债前期跌多了,自身积累的反弹诉求之外,可能也有一部分投资者希望通过转债博弈股市上涨行情。毕竟当前股市不确定性仍不小,通过转债进行左侧埋伏是比较稳妥的方式。

“转债跌多了,安全边际已出现,逢低介入的话,进可博弈股市反弹,退有债底支撑,此时正是转债展现其攻防兼备特性的时候。”一位券商债券交易员认为。

中金公司固收研究也认为,当前股市风险大幅释放,但尚在磨底阶段,转债估值安全边际已出现。长线资金为获得足够筹码,可以开始左侧埋伏。而对于今年业绩表现靓丽的券商自营等机会,不妨拿出部分浮盈埋伏转债。

但中金分析师也提示,不宜过度解读最近转债的反弹,这仅能说明情绪有所平复,市场也存在反弹的需求,但其他基本条件仍没有太大变化。对转债市场来说,时间已是朋友,中长线前景不悲观,但短期在如此市场环境下,也不能期待转债能带来多大超预期回报。仍建议以新券、正股高弹性品种为突破口。

中信建投证券报告指出,在当前位置已不必悲观,权益市场不断洗尽铅华,对于配置来说,下半年是一个可积极作为的底部区域。但从交易上说,由于核心矛盾未解,波动风险未消,因此转债仍以反弹做波段和绝对收益思路为主,需防范“三根阳线改变信仰”的心态。

下一篇:13博源MTN001爆雷 年内债券违约规模近300亿

更多"股债性价比生变 转债博弈价值渐增"...的相关新闻

每日财股

- 每日财股:宇环数控(002903)

投资亮点 1、2018年4月19日公告,以2017年12月31日公司的总股本100,000,000股为基...[详细]