事件: 公司发布2018年三季报:18年前三季度公司实现营业收入108.77亿元,同比增长24.59%;归母净利润48.18亿元,同比增长22.81%;扣非归母净利润41.98亿,同比增长23.41%。另外公司预计2018年全年净利润区间为58亿至62亿,同比增长-3.41%至3.25%。

核心观点:

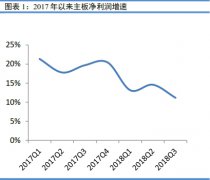

三季度业绩基本符合预期,宏观经济影响回款周期2018年前三季度公司收入实现快速增长,收入增速相对于2017年同期的15.74%提升了8.85个百分点,从而保证了公司净利润水平的稳定增长,公司18年前三季度业绩基本符合预期。但由于宏观经济影响,核心客户普遍回款周期普遍放慢,公司应收票据及应收账款较18年年初增加22.68亿元,上升73.4%。相关的坏账损失导致公司三季度资产减值损失较上年同期增加1926万元,增幅49.9%。我们认为,受宏观经济的影响,公司应收账款出现较大幅度的上升,由此带来的坏账准备在一定程度上对公司利润造成冲击。但是相对于18年中报数据,公司应收账款增长幅度有所放缓,相关账款的坏账准备已按15%的比例充分计提,未来公司应收账款对利润的影响有望进一步缩小。

全年业绩指引略低于预期,关注扩张带来的成本上行根据公司披露的业绩预告,2018年四季度净利润区间为9.9亿-13.9亿,相对于2017四季度的22.88亿(扣非后为14.5亿)出现了较大幅度的下滑,公司全年业绩略低于预期。目前由于点位扩张的影响,公司三季度主营业务成本同比增加5.69亿、增幅73.6%,毛利率同比下滑约10个百分点至64.4%,预付账款、应付账款、固定资产及在建工程分别较年初增加11.17亿、5.84亿、9.11亿及6834万元,分别上升153.7%、248.51%、259.4%及997.4%,短期内媒体点位的快速扩张还将继续对公司造成影响,四季度公司成本端存在较大的上行压力。我们认为,目前正处于公司点位的快速扩张期,短期内公司将出现经营周期拉长以及盈利能力下滑的情况,但是长期而言,电梯行业正处于价值重估阶段,快速扩张有望率先锁定增量市场。

龙头企业优势明显,回购彰显公司信心公司为生活圈媒体的绝对龙头,各大业务市占率分别为电梯电视90%,电梯海报70%以及晶视影院20%。截至7月末,公司楼宇媒体在售点位超过230万,覆盖约200城;影院媒体的签约影院超过1900家,银幕超过12,600块,覆盖全国约300多个城市的观影人群。生活圈媒体龙头地位显著。目前公司回购金额已超过4亿元,占总股本0.34%,最低成交价为7.16元/股。我们认为,公司作为生活圈媒体的龙头企业,在楼宇媒体领域处于垄断地位,近年来公司加速其“500城,500万终端以及5亿覆盖人群”的战略目标,将进一步筑高同行的竞争壁垒。目前公司大力回购股份的行为也充分彰显管理层的经营信心。

盈利预测与估值:考虑到公司处于点位积极扩张时期,预计成本大幅上涨,我们下调公司2018-2020年净利润预测至59.22、68.67以及86.60亿元,对应EPS分别为0.40/0.47/0.59元,对应当前股价16、14以及11倍PE。给予公司2018年20倍PE,下调目标价至8.00元/股;持续给予强烈推荐评级。

风险提示:与阿里合作不及预期,下沉扩张带来成本上涨,新进竞争者的冲击,宏观经济影响。(广证恒生)

上一篇:索菲亚:加速门店扩张及优化 买入

投资亮点 1、公司对广东粤电油页岩发电有限公司累计投入19660万元,股权比例达83.6...[详细]