建筑装饰:基建投资聚焦结构变化

投资三驾马车数据趋势符合预期,继续推荐房地产及制造业链条建筑龙头。

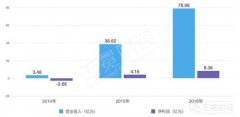

2017年全国固定资产投资(不含农户)631684亿元,同比增长7.2%,增速与1-11月份持平。基建全口径完成投资额173085亿元,同比增长13.9%,增速环比下降1.6个pct,下行趋势符合我们前期判断,在地方政府去杠杆及融资平台去担保化背景下,预计2018年基建投资增速还将继续有所下行。制造业投资193616亿元,同比增速4.8%,增速环比提高0.7个百分点,制造业投资持续回暖,在制造业企业盈利持续改善、负债率降低背景下,预计制造业投资及相关环保服务业投资还将趋于加快。2017年房地产开发投资109799亿元,同比增长7.0%,增速环比下降0.5个百分点,房屋新开工面积同增7.0%,环比提升0.1个百分点,在地产商前期拿地、具有补库存压力背景下,预计2018年房地产建安投资及新开工有望保持较快节奏。从总量趋势上看,建筑板块看好房地产及制造业投资链条板块,优选龙头公司,房地产链条重点推荐中国建筑(房地产业务价值被忽视,房建业务有望加快增长)和金螳螂(受益于地产后周期,家装业务潜力极大)制造业链条继续推荐中材国际(有望深度受益于“两材”合并,公司水泥窑协同处理固废技术潜力,18年12.4倍PE)、中国化学(受益于下游盈利改善,订单和收入趋势性加快增长,18年仅1.2倍PB 处于历史较低位置)。

基建投资聚焦结构变化,供给端尤其值得关注。2017年全国基建投资增速13.9%,增速环比下降1.6个百分点,同比下降1.9个百分点。基建投资也有“三驾马车”,其中交通运输、仓储和邮政业投资同比增长14.1%,增速环比下降1.1个百分点,同比提升4.6个百分点;水利、环境和公共设施管理业投资同比增长19.6%,增速环比下降2.4个百分点,同比下降3.7个百分点;电力、热力的生产和供应业投资同比下滑2.6%,增速环比下降0.7个百分点,同比大幅下降14.8个百分点。从全年来看,基建增速主要由水利环境和交通运输两大板块贡献,电力热力投资下滑对基建投资形成主要拖累。在生态文明建设及区域经济发展趋势下,预计水利环境(以及园林绿化)及交运相关投资还将保持较快增长,成为未来基建投资增长的主要动力。从供给端看,目前国内基建主要依赖财政直接出资、地方政府发债、融资平台投资、合规PPP。在财政增长放缓、融资平台去担保背景下,预计2018年地方政府发债及合规PPP 将是基建投资增长的主要动力。

建筑央企补涨但整体基本面仍受制于192号文,个股层面重点推荐中国建筑及葛洲坝。上周建筑央企板块大涨引发广泛关注,我们认为主要因建筑板块整体估值相对较低,当前整体PE16倍,18年动态PE 平均仅11倍,仅高于银行和煤炭板块,在银行、地产、券商等低估值板块接连大幅上涨后,建筑板块内的低估值蓝筹股普遍存在一定的补涨的需求。但从基本面角度看,建筑央企整体基本面无重大变化,仍处在落实国资委192号文和财政部92号文的过程中,受到政策规范及2016年高基数影响,建筑央企订单增速在2017年11-12月也普遍出现一定下滑。在未来大规模参与PPP项目受限背景下缺乏快速成长逻辑,同时从历史复盘经验来看,在利率持续走高背景下,建筑央企板块整体也难以存在显著超额收益。因此,我们认为估值修复的持续性和幅度可能仍待观察。但在个股层面,看好具有地产业务价值重估逻辑的中国建筑和环保业务快速扩张的葛洲坝。我们前期已经率先提示中国建筑地产业务存在明显低估,其地产业务贡献接近50%的利润,在地产板块大幅上涨后,存在补涨空间。中国建筑地产收入占比16%,贡献利润占比约50%,地产板块参比保利地产等龙头地产公司估值、建筑施工板块参比其他建筑央企平均估值,分部估值加总后中国建筑合理估值应约为18年11倍PE,目前18年8倍PE 显著低估。此外还推荐葛洲坝(环保业务跨越式发展,2018年PE 9.7倍,PB1.13倍,估值均接近历史底部)。(中泰证券)

下一篇:化工行业:全面规范 现状逐步改善

更多"建筑装饰:基建投资聚焦结构变化"...的相关新闻

每日财股

- 每日财股:均胜电子(600699)

投资亮点 1 公司直接持有德国普瑞控股100%股权,并将直接和通过德国普瑞控股间接持...[详细]