融创:600亿债务重组方案公布,减债幅度创纪录!

融创境内境外债务将全部完成重组,是出险房企中速度最快的一家。

3月29日,融创中国重组方案重磅出炉,不包括有抵押的债务,境外债的本金总额是90.48亿美元,约合人民币622亿元。

根据公告,目前已超过30%的债权人按当前的方案(二选一)完成重组协议的签署,预计降低债务规模约30亿美元。

相比恒大1400亿的境外债务来说,融创的规模还算小的。从方案内容来看,融创更加有诚意。自出险以来,融创获得多家央企、AMC的支持,盘活资产近千亿,创新的自救模式为其他出险房企打了个样。

境外债务重组方案:债转股+展期

融创的重组方案,内容主要涉及两个选项:

1、10亿美元的现有债券,置换成新9年期的等额债券,该债券在重组生效后的前12个月可按每股20港元置换成融创中国股票;

2、17.5亿美元现有债券,置换成五年零息的等额债券,该债券的25%在重组生效后的五年内可按每股10港元转换,剩下的部分按置换通知日前90个交易日的交易量加权平均价设定转股价,最低4.58港元。

这个方案期限缩短成五年,相比于方案一,更加优化了,时间优化了,其转股价转低,折扣按4.5折,即100元可以转换成45元的股票。

若选这个方案就必须接受零息,也就是说五年后你可以100%拿回来本金。或者可以现在直接换成45元的股票,但如果按现金流折现的角度分析,五年的100%本金到现在也是要打个大折扣。

这两个已签订重组协议的方案可以说是TOP3房地产巨头债务重组大幅减债的排头兵,假若剩下70%的债权人也通过了,意味着90亿美元的债务中,融创当前所认可的现金价值仅不到20亿,大幅减债80%。

而这个重组方案的好处非常明显,融创可以重组轻装上阵;但是对于债务人来说,不管是转换还是置换,要么接受现在的高折扣,要么需要至少5年或9年长期的等待来锁定全额。

同时,为了让投资者安心,融创还给出了更多诚意:新票据、可转债和强制可转债,都有公司的股份进行质押担保;对债权人划分了层级,大股东孙宏斌的受偿顺序,次于新票据、可转债和强制可转债。

2021年底时,融创曾获得孙宏斌4.5亿美元的无息借款支持,如今为支持“债转股”方案,该笔借款将根据可转换债券相同的条款,同步同价转换为融创中国的股权。

融创此番境外债务重组顺利推进,也是继去年底总计160亿人民币境内债成功重组后,迈向“力争回归正常经营”的一大步。

截止目前,已有多家出险房企的债务重组获得了较大进展,除融创以外,富力、绿地、华夏幸福、花样年等房企已完成境外债重组。

另外,佳兆业与景瑞控股已先后复牌,不过这两家房企的债务重组尚未达成全面的解决方案。

在诸多出险房企中,恐怕没有谁比融创更幸运的了:身边有大量的“白衣骑士”集体拯救,如果境外债务重组成功,其将率先上岸。

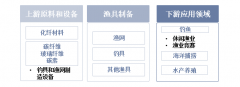

创新自救模式:AMC带资进组 融创日后回购

2022年,中国华融联手6家银行、中信信托开启上海董家渡项目融资合作;东方资产与融创中国就武汉桃花源项目也达成融资合作。

甚至连陕西金资这家地方AMC也加入了纾困中国融创的大军。三家AMC预计盘活项目总额近千亿,这是目前为止践行“金融16条”的一个最佳样本。

根据东方资产与融创的合作协议,本次融资总规模33.11亿元,所注入资金将用于化解原有债务以及支持项目的整体开发建设。合作达成后,东方资产将行使监管职能,并保留使用融创品牌,融创仍然是操盘方,并会在未来融资偿还后回购股权。

从合作方式来看,与中国华融牵头融资上海董家渡项目如出一辙。据地产业内人士表示,这是一种创新的纾困方式,此前从未出现过。过去10多年,金融领域创新不断,拿出了很多精彩的服务产品。但随着监管的加强,金融创新越沟过坎,要求极高。尤其是房地产金融创新,更加不容易。

具体来看,中国华融、浦发银行、中信信托与融创中国就上海董家渡项目融资合作完成股转交易。

根据合作协议,中国华融、以浦发银行牵头的6家银行(上海银行、上海农商行、交通银行、兴业银行、北京银行)组成的银团、中信信托等合作方携手对该项目注资,新增融资总量将超120亿元,其中,中国华融和中信信托“输血”80亿。所注入资金用于该项目的整体开发、建设、运营。

此次合作的股权转让并非项目出售,而是华融资产与融创董家渡项目的股权融资合作,股权设计为信托收益权方式,由华融联合银团、信托机构对项目进行大规模融资,融创还是操盘方,华融行使监管职能,并保留使用融创品牌,融创会在未来融资偿还后回购股权。退出时,AMC和银行的融资享有优先权,融创股权劣后并在融资全部偿还后回购股权。

简单来说,这是“AMC+银行”的一次融资模式创新。

除了东方资产和中国华融,距离武汉700公里外的咸阳,陕西金资与融创就咸阳森屿城项目的融资合作也已完成,这代表着国内首笔地方AMC对地产项目纾困的顺利落地。

融创森屿城项目位于咸阳主城腹地,被市场称为咸阳主城的一块“白菜心”,而纾困方式同上述两家AMC一样,陕西金资行使监管职能,并保留使用融创品牌,融创会在未来融资偿还后回购股权。

从上海董家渡到咸阳森屿城,再到武汉桃花源、多个项目接连获得金融机构的注资,是在金融16条等利好政策下,行业创新融资模式的加速推广,也将有助于推动融创整体经营加速恢复正常。

为何是融创?资产优质+舍得

金融机构纾困的前提之一,房企自己得有意愿有决心。正如融创当年大手笔买买买一样,现在要忍痛割爱果断卖卖卖。

举一个反面例子,最开始出险的蓝光到现在位置股权被数次拍卖,被金融机构一窝蜂追债,债务重组也好,楼盘复工也罢进展非常缓慢,大部分原因是核心资产舍不得卖。而融创和佳兆业不仅舍得,也有优质资产和项目。

截至2021年末,融创可售货值(合联营公司)约2万亿元,约80%位于核心一二线城市,整体资产优质。

今年以来,融创天津、重庆、哈尔滨、沈阳、济南等20个城市近70个项目,获批总数超百亿元的纾困基金。而董家渡一个项目的融资就超过此前所有项目的融资总额。

此外,今年以来融创至少已将4个项目出售予国资。具体包括:昆明融创文旅城二期40%股权转让予华发,转让价为14亿元;武汉一江源项目、武汉甘露山文创城部分股权,分别转让给首创和武汉城建;常州融誉置业转予厦门国企建发及江苏城开地产集团。

今年3月-9月,融创又先后退出广州、合肥、重庆等地的多个项目,接盘方包括厦门国贸、金地商置、信达地产、华宇集团等。

融创中国还发售新股融资,获得资金60亿元;与美国摩根公司签署配售与认购协议,融资45亿港元;孙宏斌个人以无息贷款名义借给融创集团4.5亿美元现金,回笼资金约300亿元。

此外,融创的债务重组也正在加紧进行中,成功的可能性很大。那孙宏斌所说的“争取2023年回归良性”也并非是一句空话。

下一篇:主板注册制首批企业周一“敲钟”,A股交易进入全面注册制时代

更多"融创:600亿债务重组方案公布,减债幅度创纪录!"...的相关新闻

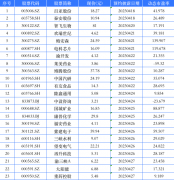

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]