扩容!1.5万亿,哪些券商两融领风骚?

因两项新政相继出炉,券商两融业务成为一大热点。为了解这一领域表现突出的机构,行家查看了上市券商尤其是头部券商数据。

双双落地政策组合拳

正值“911”,两项直接惠及券商两融业务的政策,同时落地。

一是扩大两融标的,北交所融资融券标的股票扩大至全市场。

据发布于9月1日的北证公告〔2023〕63号公告,自2023年9月11日起,北交所已上市股票全部纳入融资融券标的(存在《融资融券细则》第二十七条至二十九条规定调出标的范围情形的股票除外),新股自上市首日纳入融资融券标的。

二是支持适度融资需求。三家证券交易所即日起调降融资保证金比例,由100%降低至80%。

据悉,为落实证监会近期发布的活跃资本市场、提振投资者信心的一揽子政策安排,促进融资融券业务功能发挥,更好满足投资者合理交易需求,经证监会批准,8月27日,上交所、深交所、北交所发布通知,修订《融资融券交易实施细则》,将投资者融资买入证券时的融资保证金最低比例由100%降低至80%,自9月8日收市后实行。

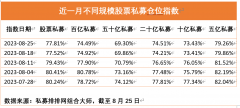

公开数据显示,截至9月8日,全市场两融余额达到15704亿元,较2023年初持平;两融余额占流通市值比重为2.25%;其中融券余额923亿元,占两融比重达到5.88%。

本次下调融资保证金比例,理论上可以扩增25%空间。业内人士认为,此举有利于促进融资融券业务功能发挥,盘活存量资金。

信用业务收入排行榜

同为主营业务,与经纪、投行、资管和自营业务相比,包括两融和股质在内的信用业务,公开的统计并不多见。

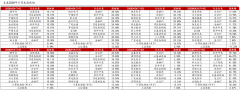

以利息净收入计,行家统计了43家A股上市券商2023年中报数据:银河证券以22.05亿元居首;其次是海通证券和中信证券,分别为21.84亿元和21.23亿元;广发证券(17.26亿元)、国泰君安(15.39亿元)、长江证券(11.18亿元)、中信建投(10.76亿元)也超过10亿元;兴业证券、东方证券、国信证券、招商证券、光大证券、中泰证券、国元证券和方正证券在位于8-10亿元区间。此外,中金公司和申万宏源两家头部券商,利息净收入分别为-4.19亿元和-0.91亿元。

千亿双强创收可观

事实上,并非所有的券商都披露了两融业务规模。综合考虑营业收入、净利润和信用业务收入,行家逐一查看了排名中位数以上的上市券商。通过合并利润表注释,统计“融出资金净值”(部分券商为“融出资金账面价值”),以及“两融利息收入”两项有较多可比数据的指标。

数据显示,融出资金规模较大的上市券商,与头部券商名单高度重合:中信证券(1,111亿元)和华泰证券(1,054亿元)融出资金净额均超过千亿。其次是国泰君安(889亿元)、银河证券(860亿元)、广发证券(841亿元)、招商证券(826亿元),海通证券(664亿元)、申万宏源(612亿元)、中信建投(557亿元)和国信证券(514亿元)。

中信证券未披露两融余额数据;华泰证券中报显著位置披露,两融余额为1,155.61亿元;广发证券、招商证券两融余额分别为854.21亿元和829.37亿元。除中金公司外,披露的融出资金数据与两融余额数据,差异均不到一成。

再来看“两融利息收入”,券商三甲全数到齐:中信证券为42.07亿元,华泰证券为39.54亿元,国泰君安为30.83亿元;银河证券、招商证券、广发证券、海通证券、申万宏源超过20亿元。与2022年同期相比,方正证券、中金公司、中信建投、国金证券和华泰证券有不同程度的增加。东兴证券、光大证券、申万宏源、财通证券、国信证券和中泰证券,降幅达到两位数。

更多"扩容!1.5万亿,哪些券商两融领风骚?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]