中信证券:从三大主线挖掘电力行业投资机会

2017 年,电力行业投资具有两个值得关注的特点:一是大水电类债的价值有望重估;二是电改确认提速,配售机遇广阔。就投资策略看,在电力市场化趋势下,供需决定行业盈利。在供过于求背景下,电力行业盈利将持续受压,维持电力行业“中性”评级。从投资机会看,关注以下三条主线:电改提速,配售电迎来爆发,看好具有竞争力电源+配电网的企业;大水电业绩稳定,中期仍有成长性;低 PB 火电股。

大水电类债 价值有望重估

1.大水电来水稳定,防御性突出。

由于水电享有优先调度权,受宏观经济影响较小,季节性及流域特性导致的来水是影响水电发电量的主要因素。对于大多数大水电,由于其流域范围广,且具备调节能力较强的上游电站及水库,可以在汛期通过水库蓄水,将来水进行重新分配,以丰补歉,甚至可以通过多库联调的方式进一步加强调节能力,因此来水有较强的保障,电量相对稳定,这是一些小水电所不能比拟的。

从电价角度来看,大水电大多外送到负荷高、电价贵的沿海经济发达区域。由于水电度电成本较低,而沿海地区以成本较高的火电为主,外送水电较落地端具有一定的电价优势,在当前放开市场化竞价趋势下电价有一定保障。

因此,大水电在电量、电价方面保障程度高,同时成本以固定资产折旧为主,综合来看现金流具有较强稳定性,具有较强的类债属性,在行业内各类资产中具有突出的防御性,因而具备一定的配置价值。

2.长电举牌引领水电产业整合。

2017年3月,长江电力及一致行动人举牌国投电力,持股达5.0%。其中,长江电力以集中竞价方式增持4.69%,长江电力全资子公司长电资本以集中竞价方式增持0.1%,一致行动人三峡资本以大宗交易及集中竞价方式增持0.21%。由于两者都拥有我国最为优质的大水电资源,此次举牌引起市场关注,两者都具有来水稳定、电能消纳及价格竞争优势。

3.实业举牌吸引关注,水电价值面临重估。

一直以来,二级市场对水电以PE(市盈率)方法估值而成熟期大水电的业绩成长性较差,二级市场估值区间通常在10至15倍PE,但该方法并未充分考虑大水电的类债属性。从一级市场角度看,大水电现金流稳定、折旧等固定成本为主,稳定期与债券类似,DCF(现金流贴现)估值更为合适。从DCF估值角度看,长江电力、川投能源估值提升潜在空间分别为29%和41%。所以,长江电力作为实业资本,更多应从一级市场角度考虑估值。在当前高收益资产荒的背景下,实业举牌或吸引更多长期资金的关注,从而引发市场对于大水电的系统性重估。

电改确认提速 配售机遇广阔

1.电改进入深化期,增量配网或成下一热点。

目前,距本轮电改开端已有两年时间,电改也已经取得了一定的阶段性成果。我们认为,2017年将为电力体制改革深化年,预计将从输配电价改革、增量配电放开、扩大市场化交易等渠道展开。

2.独立电网占改革先机。

受制于两网的强势地位,本轮电改中增量配网改革相对滞后。2016年12月1日,发改委发布了《关于规范开展增量配电业务改革试点的通知》,首批105个增量配电网试点项目落地,标志着增量配网改革进入实质性阶段。

从电网方面的参与主体来看,我国存在三类电网:居垄断地位的国家电网、南方电网,目前“残留”的地方独立运营电网,以及刚刚放开试点的增量配网。由于目前国家电网、南方电网地位强势等原因,改革相对推进缓慢,在三类电网中最难放开。增量配网尚处于试点阶段,需要一定的建设期,且其间涉及多方博弈,存在一定不确定性。与前两者相比,地方独立电网基础设施已经齐备,且过去长期受到国家电网的“觊觎”和“挤压”,借由电改改变现状的意愿强烈,因此最有动力积极配合电改,成为配售电入口,有望抢占改革先机。同时,现有地方电网公司多为区域性发、配、售一体化地方企业,对地方客户有较高的熟悉程度,且与用户之间具有较强黏性。对于积极寻找介入配售电市场的企业而言,并购价值凸显。

3.纯售电难以为继,相关资产价值凸显。

在我国当前电力供过于求的大背景下,电改所带来的售电放开无疑将导致激烈的市场竞争。单纯依靠售电主业门槛较低,目前国内售电公司数量已达5300家以上,放开市场自由竞争必将摊薄购售电业务利润,难以为继。如何获得量多质优的电力用户,并提升客户黏性,是在激烈竞争中的制胜法宝。结合国内外经验来看,拥有相关电力资产并能借此为客户带来更多实质性的利益是发展客户及提升用户黏性的关键。

从拥有发电资产的售电公司来看,绝大多数售电公司都拥有发电企业或集团背景,因而能够保证自己获得稳定、低价的电源,在竞价中具有较大的为客户让利空间,因此能够有“底气”争取更多电量,在竞价中胜出。对于拥有配电网资产的售电公司,与客户长期地合作关系为售电业务提供了大量的存量客户,在客户竞争中具有一定的先发优势;公司借由配电网资产与客户直接相连的便利条件,及相关方面的经验、技术积累,便于为客户开展各种电力增值服务,如能效管理、用能诊断、设备维护、供电方案多元化甚至运用大数据技术提供综合能源解决方案等。

4.三峡布局“四网融合”,引领配售业务。

2016年底,三峡水利原股东重庆中节能将其持有的1.01亿股协议转让给长江电力,目前三峡系合计持股比例达到17.4%,三峡系已正式晋升为三峡水利第二大股东。此前,三峡集团在重庆动作频出,积极布局配售电业务。

除长江电力入股三峡水利外,还与重庆两江集团、涪陵聚龙电力、中涪热电(民营)共同投资成立重庆两江长兴电力公司,并先后入股重庆地区地方电网企业乌江电力和涪陵聚龙电力。2017年2月底三峡集团与重庆市政府联合举行重庆长电联合能源及产业基金揭牌仪式,明确三峡集团将联合重庆地方企业共促“四网融合”,打造重庆“三峡电网”,未来或将成为三峡集团全国性的售电平台。此次组建“三峡电网”,在自有电源资产优势基础上再度增添配网资产,大手笔彰显参与配售电决心,引领配售电业务参与热情的同时,也提升了各界对于稀缺的电网资源的认识。

投资策略:电力行业盈利将持续受压

维持电力行业“中性”评级。

市场化为电力行业最确定性的趋势,与上一轮周期“煤价周期性波动、电价滞后联动调整”的投资思路不同,供需将成为决定行业盈利周期的关键。目前行业供过于求,政策端致力于降成本、扩大市场化交易比例,电力行业盈利将持续受压,维持电力行业“中性”评级。从投资机会来看,推荐以下三条投资主线。

1.电改提速,配售电迎来爆发。配售电模式对用户具较强控制力、持续性强,看好具有竞争力电源+配电网的企业,推荐三峡水利(长江电力持续增持,或成其配售电平台),建议关注涪陵电力。

2.大水电业绩稳定,中期仍有成长。在当前高收益资产荒的背景下,实业举牌或吸引更多长期资金的关注,从而引发市场对于大水电的系统性重估。推荐 长江电力、川投能源,建议重点关注国投电力、黔源电力(来水对业绩影响弹性大)。

3.火电基本面平淡,关注低 PB资产价值。根据供需分析来看,火电利用小时将延续下滑趋势,基本面表现平淡,预计未来短期内形势难以扭转。从政策来看,煤电联动,电价变动都存在一定不确定性,相对较为确定的是小范围的整合趋势,就整合方而言,对于目前盈利状况不佳的火电更多将关注其资产价值,建议关注低 PB的申能股份、华电国际、粤电力A、浙能电力。

下一篇:大行情正式启动?今日三大看点

更多"中信证券:从三大主线挖掘电力行业投资机会"...的相关新闻

| >> 大行情正式启动?今日三大看点 | >> 中信证券:从三大主线挖掘电力行业投 |

| >> 申万宏源证券:继续缩量震荡 等待选 | >> A股弱势震荡格局有待打破 |

| >> 成长股与蓝筹股渐渐共振 | >> 利好政策密集出台 两条主线挖掘农业 |

| >> 券商:反弹非反转 谨慎待六绝 | >> 今日大盘分析:年线争夺趋于白热化 |

| >> 券商称6月有望迎来一波反弹 关注大跌 | >> A股利好累积效应正发酵 价值股将成就 |

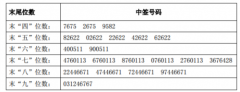

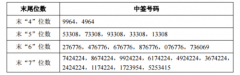

每日财股

- 每日财股:皮 阿 诺(002853)

投资亮点 1.2017年5月16日公告,公司使用募集资金人民币17,199.34万元对天津皮阿诺...[详细]