今日机构强烈推荐6只金股(3.17)

周大生(002867)公司点评:发布21年业绩快报 21Q4同增54.6%持续高增步伐 产品升级&省代模式加持下未来品牌力有望快速提升

类别:公司 机构:天风证券股份有限公司 研究员:刘章明 日期:2022-03-16

公司发布业绩快报。21 年公司实现营业收入91.55 亿元,同增80.07%;实现归母净利润12.28 亿元,同增21.21%。其中,21Q4 公司实现营收26.82亿元,同增54.55%,实现归母净利润2.23 亿元,同减26.08%。

收入端黄金产品销售逐步发力,省代模式初现成效。分季度看,公司21Q1-Q4 营收分别为11.57 亿元、16.32 亿元、36.84 亿元、26.82 亿元,分别同增70.7%、63.9%、119.9%、54.6%。公司通过省级服务中心开展黄金展销业务,在黄金产品上逐步发力,下半年度黄金产品销售增长明显,随着渠道布局和产品升级持续推进,配合营销以及门店形象升级,后续收入有望加速增长。

归母净利润21Q4 同减26%。分季度看,公司21Q1-Q4 归母净利润分别为2.35 亿元、3.75 亿元、3.96 亿元、2.23 亿元,同比分别变动+133.9%、+63.0%、+3.68%、-26.08%。下半年以来公司利润增幅与收入增速有所偏离,我们认为或由于1)公司低毛利率的黄金产品占比提升;2)公司通过省代等加速开店,对加盟商让利力度较大。

截至21 年末公司门店数量达到4502 家,净增313 家。分季度看公司21Q1-Q4 分别净增门店数量分别为2、66、100、145 家,下半年一方面公司拓店速度明显加快,一方面关店数量开始减小,门店运营逐步摆脱疫情影响。公司在渠道布局方面引入省级服务商赋能加盟商,提升供应链运营及资金周转效率,着力整合市场优质客户资源,激发渠道发展活力,强化公司品牌拓展及渗透力。

投资建议:黄金珠宝行业持续迭代,公司激发渠道发展活力、强化品牌势能,未来有望首先受益。黄金珠宝行业需求侧消费场景数更多样化,消费频次高频化,消费者愿意因为设计和文化内涵支付工费的意愿持续在增强,消费者更信赖头部品牌;供给侧有产品组织及设计能力的品牌,未来竞争力会越来越强。周大生一方面持续产品升级迭代,一方面加速渠道布局以及门店的精细化运营,随着精细化运营体系的落地,加盟商队伍的优化,省级服务商服务的加持,未来公司品牌力有望持续提升。考虑疫情因素影响,我们调整公司22-23 年盈利预测为15/17 亿(前值为18/22 亿), 对应PE 为10/9 倍,维持“买入”评级。

风险提示:渠道拓展效果不及预期、业务扩张不及预期、经营不及预期、新增门店业绩下调、业绩快报为公司初步测算结果,具体财务数据以公司披露为准

派克新材(605123):2021年归母净利润同比+82.59% 航空航天锻件大幅增长

类别:公司 机构:安信证券股份有限公司 研究员:张宝涵/温肇东 日期:2022-03-16

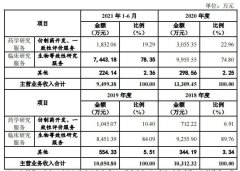

2021 年归母净利润同比+82.59%,航空航天锻件大幅增长事件:公司发布2021 年报,实现收入(17.33 亿元,+68.65%),归母净利润(3.04 亿元,+82.59%),扣非净利润(2.86 亿元,+91.14%)。

航空航天锻件大幅增长,资产负债表前瞻指标表现突出受益航空航天业务订单稳定增长,公司收入利润端同步实现大幅提升,全年生产锻件产品(6.40 万吨,+0.01%),完成销售(6.61 万吨,+13.78%):

1)航空航天领域,2021 年实现销售(7.16 亿元,+117.77 %),同时公司航空航天用锻件毛利率同比提升3.87pct 至46.21%,反映伴随公司批产产品交付量提升后,盈利能力有所提升,其中:

①航空业务,紧抓军用航空需求增长契机,在高温合金及钛合金产品开发中取得突破,国际业务上罗罗和GE 订单不断推进,已启动了多个件号首件开发工作,并收到部分批产订单;

②航天业务,围绕导弹、运载火箭等重大装备需求开展研发工作,顺利通过了航天科技集团某院所供方评审,参与新一代载人火箭项目研制对接落地,为后续工程化配套夯实基础。

2)石化及电力业务,因石油化工产品增长带动石化锻件实现收入(5.22 亿元,+96.99%),而电力锻件因核电业务下降导致销售同比下降32.41%至1.72 亿元,但在①核电市场,公司成功取得民用核安全生产许可证,为进一步拓展核电市场打下了坚实的基础;②风电市场,公司成功取得风电CE 认证,将加大力度投入风电产品的开发。

毛利率小幅下滑,净利率同比提升。公司2021 年毛利率下滑0.51pct 至29%,预计主要因产品结构变化所致,同时净利率提升1.34pct 至17.54%,若分季度看21Q1-21Q4 净利率分别为17.15%、16.04%、15.31%及20.75%,其中21Q4净利率提升明显预计主要因当季度所得税为-1100 万,而参考2020 及2021 年报,公司所得税率已从25%恢复至15%。

资产负债表科目反映下游需求仍处旺盛态势。预付账款同比增长134.38%,主要因公司增加备料所导致,而公司预收货款的增加也带动合同负债增长50%,同时因订单增长导致原材料备货以及在产品增加导致大幅增长77.02%;而因公司订单增加导致应收账款及存货同步提升导致经营现金流净额同比下降54.1%。考虑公司是当前国内少数几家可供应航空、航天、舰船等高端领域环形锻件企业之一,并已进入航发集团、航天科工集团、航天科技集团、中船重工及中船集团等供应链体系,预计军品未来提升空间充足,有望继续保持较快增速,带动公司业绩持续释放,展望2022 年有望进入高增长通道。

军用环形锻件头部企业,发动机行业蓬勃发展带动航空业务持续上量1)竞争格局看,由于锻件产品具有多规格、定制化特点,在装备前期设计阶段即需要公司参与设计定型,且一旦确定供应关系后将基本不会更换,行业进入壁垒较高,格局较为稳定;2)供需关系看,我国新型号战机换装列装带来对发动机需求提升,叠加国产化比例不断提高,预计发动机行业将迎来快速发展时期,而公司作为我国发动机环形锻件核心供应商之一,伴随在役型号上量及预研型号批产,航空业务有望继续保持快速增长,且锻件行业作为重资产行业,伴随量提升后规模效应显现,预计盈利能力或仍有提升空间。

投资建议:公司是我国环形锻件领域龙头企业,军品已进入航发集团、航天科技集团及航天科工集团等供应体系,考虑航空发动机、火箭及导弹领域正处于快速发展阶段,预计公司航空航天业务有望继续保持高速增长,且伴随高毛利率军品业务不断上量,将为公司业绩增长奠定坚定基石;民品下游电力及石化行业均为支柱产业,将继续为公司夯实基本盘。预计公司2022-2024 年净利润分别为4.19、5.62、7.30 亿元,对应估值分别为33、25、19 倍,维持“买入-A”评级。

风险提示:航空航天业务不及预期;民品领域进展低于预期。

让更多人知道事件的真相,把本文分享给好友:更多"今日机构强烈推荐6只金股(3.17)"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]