今日最具爆发力的六大牛股(12.3)(2)

吉祥航空(603885):收购吉道航以增持东航股权 两大航空集团合作更进一步

类别:公司 机构:中国国际金融股份有限公司 研究员:赵欣悦/杨鑫 日期:2019-12-02 公司近况

近期,吉祥航空公告完成购买控股股东均瑶集团持有的吉道航100%的股权,交易对价总计约10 亿元,吉祥航空已经支付第一期交易对价人民币6 亿元,并将按协议时间支付剩余交易价款约4亿元。根据相关协议,交易完成后吉祥航空及子公司合计持有东航8.17%股权和10.07%表决权。

评论

吉祥向东航派驻董事后,对东航持股将以权益法计入长期股权投资,我们预计将增厚公司投资收益。根据东航集团、均瑶集团达成的《战略合作框架协议》,双方将向对方下属控股子公司东方航空和吉祥航空互派一名董事,目前双方已呈送推荐函,我们估计派驻董事有望在年内完成。根据我们的测算,如果进展顺利,8.17%的东航股权合计将在2020 年给吉祥航空带来约5.9 亿元投资收益(占当年净利润33%,当前盈利预测已含),将显著增厚公司盈利。

东航集团与均瑶集团交叉持股利好双方发展。东航集团和均瑶集团下属控股子公司东方航空与吉祥航空均为主基地在上海的航空公司,两家运力之和(以座位数计)占上海两场总运力约50%。

双方股权合作将有助于双方进一步在航线网络开拓、机务维修、北京大兴国际机场服务保障及资源共享、飞机采购方面不断探索,利好双方公司发展。

我们预计公司宽体机机队日利用率将持续提升,成本压力有望逐步减弱。公司的宽体机已于2019 年6 月底起执飞上海-赫尔辛基远程洲际航线,整体宽体机机队日利用率从2018 年的8.24-8.71小时,提升至11.57 小时(2019 年中报数据)。公司计划于2020年6 月用787 机型执飞上海-雅典航线,同时计划于2020 年将上海-赫尔辛基航线延伸至曼彻斯特、都柏林和雷克雅未克,我们预计公司宽体机小时利用率仍将继续提升,成本压力有望逐步减弱。

估值建议

公司当前股价对应2019/2020 年22.7/15.5 倍P/E。维持2019 年盈利预测12.09 亿元,考虑公司已经完成对吉道航的收购,公司持有东航股权比例提升,投资收益增加,上调2020 年盈利预测17.6%至17.78 亿元,维持跑赢行业评级和目标价人民币19.2 元,对应31.2/21.2 倍2019/2020 年P/E,较当前股价有37.3%的上行空间。

风险

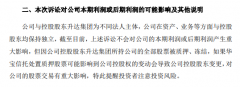

航空需求疲软,油价大涨,公司未向东航派驻董事,东航业绩不及预期。

福莱特(601865):产能扩张周期尽享景气向上趋势

类别:公司机构:华泰证券股份有限公司研究员:陈亚龙/鲍荣富/张雪蓉/方晏荷日期:2019-12-02

光伏玻璃景气度继续提升,上调公司利润预期

根据卓创资讯数据,11月29日,嘉兴福莱特3.2mm光伏镀膜玻璃出厂价(含税)由28.00元/平方米上提至29.00/平方米,行业景气度继续提升。

公司作为全球第二大光伏玻璃企业,产能处于扩张周期,考虑到20-21年光伏玻璃供给缺口仍将存在,光伏玻璃价格仍有提升空间,公司将充分受益,我们上调公司19-21年EPS预测值为0.40/0.62/0.78元(原值为0.39/0.57/0.72元),调高评级至"买入"。

先进产能占比持续提升,重视光伏玻璃赛道优势福莱特是全球第二大光伏玻璃企业,拥有在产产能5400t/d,其中三条为1000t/d的大窑炉,具备能耗低等优势,大窑炉占比越高,意味着公司平均生产成本越低;越南两条1000t/d和凤阳两条1200t/d窑炉有望分别于明后两年投产,公司先进产能的占比仍将提升。光伏玻璃技术路径成熟,福莱特和信义光能优势仍在扩大,行业集中度较高、且仍在提升,我们认为光伏玻璃是光伏产业链具备赛道优势的产品,产品价格因而体较为稳健。

行业需求有望高增长,供给缺口仍将存在

海外光伏装机规模高增长,并且双玻组件渗透率稳步提升,推动光伏玻璃需求高增长。根据11月26日发布的华泰建材2020年度策略《拥抱精装及存量时代的消费建材龙头》中的最新测算,20-21年光伏玻璃需求的增速为30.56%和29.20%,高于2019年的20.75%,需求增速有所提升。而行业新增产能主要来自信义光能和福莱特等领先企业,供给增加有限。我们预计20-21年光伏玻璃的供给缺口为117.30万吨和241.66万吨,明后两年行业有望延续今年光伏玻璃供应紧张的局面。

再次提价验证供应缺口,公司利润具备高弹性

光伏玻璃在2019Q3进入旺季,再次提价验证行业供给缺口。8月光伏补贴项目逐步落地,光伏玻璃供应紧张的局面凸显,因此主流企业在8月底、9月初陆续对光伏玻璃提价;根据卓创咨询数据,11月29日嘉兴福莱特再次提价,这是公司今年下半年的第二次提价。公司利润对产品价格和销量具备高弹性,2019Q3净利润环比提升62%,随着公司产能释放和产品价格提升,公司利润高弹性特征有望充分显现。

行业高景气叠加公司产能扩张周期,上调至"买入"评级公司作为全球领先的光伏玻璃企业,产能扩张稳步推进,充分受益于行业高景气。公司2019Q3业绩表现强劲,彰显公司利润弹性;考虑到公司产能释放和供给缺口支撑产品价格,我们预计19-21年归母净利润为7.81/12.01/15.18亿元(原值为7.69/11.07/14.04),对应EPS为0.40/0.62/0.78元(原值为0.39/0.57/0.72元);参考可比公司20年平均21x估值水平,考虑到公司技术行业领先,增长速度较快,我们认为公司20年合理PE为21-22x,对应目标价13.02-13.64元,上调至"买入"评级。

风险提示:海外光伏电站装机不及预期,公司产能投放进度慢于预期。

更多"今日最具爆发力的六大牛股(12.3)(2)"...的相关新闻

每日财股

- 每日财股:虹软科技(688088

投资亮点: 1、全球领先的视觉 AI 算法供应商,专注视觉AI 领域研发。虹软是计算...[详细]