今日最具爆发力的六大牛股(1.17)(3)

长春高新:2018年业绩预增40%-60%,延续优异表现

2018年归母业绩预增40%-60%

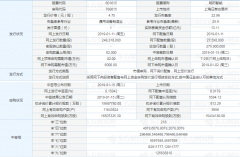

公司公告2018年度业绩预告:归属于上市公司净利润区间为9.27-10.6亿元,同比增长40%-60%,符合预期,归属于上市公司股东的净利润同比上升主要因控股骨干医药企业收入增长所致。

预计金赛药业利润增长在50%-60%

公司2018年归母净利润中值在9.94亿元,同比增长中值在50%。分版块看,我们预计房地产板块业绩增长在10%左右,扣除房地产业绩贡献,预计医药板块的业绩增长在50%-60%。具体看,疫苗板块我们估计业绩增长超过50%,百克生物水痘疫苗,狂犬疫苗受益于行业高景气度预计销量持续提升,实现高增长,批签发上看2018年吉林迈丰狂犬病疫苗批签发在300万剂左右,增速超过100%;水痘疫苗批签发超过600万剂,实现了快速的增长,由于长生生物的退出加之国家疫苗监管趋严,供给收缩,未来公司将面临更为良好的竞争格局。华康药业代表的中药板块估计全年业绩增长在10%左右,增速稳健。按照上述业绩拆分,我们推算核心的子公司金赛药业2018年净利润同比增速在50%-60%,是公司业绩增长的核心驱动力,引领公司业绩今年延续良好的发展态势。公司加大营销力度,立足于优势的儿科业务,顺应消费升级趋势,加快水针和长效的持续渗透;同时推进非儿科业务板块,未来开拓新的增量,基于此我们预计生长激素后续仍将延续高增长态势。2018年内长效生长激素产品完成IV期临床研究,为后续放量奠定了基础;同时潜力品种重组人促卵泡素等也值得期待。

公司业绩持续高增长,维持"买入"评级

基于2018年业绩预告,我们小幅上调公司的盈利预测,预计公司2018-2020年EPS分别为5.85、7.74、10.25元(分别较上次上调3.59%/1.07%/1.47%),对应PE分别为31、24、18倍。看好公司作为生物工程制药龙头持续快速的发展。维持公司"买入"评级。

风险提示:招标进展缓慢,长效生长激素、重组人促卵泡激素放量速度低于预期

上海钢联:配股撤销解除压制因素,资讯业务被大幅低估

事件: 公司 2019 年 1 月 15 日晚公告,公司自筹划配股方案以来,相关市场环境、融资时机等因素发生了诸多变化。结合公司目前的实际情况,综合考虑内外部各种因素,经反复沟通论证,公司决定终止本次配股方案,并向中国证监会申请撤回公司本次配股申请文件。

配股方案撤销解除压制因素,公司净现金流足够资讯业务投入。 配股方案撤销解除压制因素,公司净现金流足够资讯业务投入。公司 2018 年 3 月 17日发布配股方案预案,原计划 10 股配售 2 股用于大宗商品资讯与大数据业务升级项目,现在由于相关市场环境、融资时机等因素撤销配股方案,公司市值短期压制因素解除。从资金需求上看,原配股方案中计划募集资金 4 个亿,分 36 个月投入资讯业务,我们预计公司 2018 年全年净现金流超过 1亿,对于 2019 年数据业务的投入是非常充沛的。

钢联资讯价值被严重低估,大宗信息领军面临近百亿成长空间。 全球来看,资讯行业领军业务均持续百年且收入、利润率极高,竞争对手分析显示上海钢联未来是明确的中国大宗资讯领军。从资讯商业价值实现方式、国内资讯领军成长模式、全球巨头商业模式、竞争对手分析来看,上海钢联在资讯市场面临约 80 亿元成长空间。公司近期与新加坡交易所成立合资公司推出 JV指数,开始进军国际衍生品交易市场,显示国际影响力与商业模式全面深化。

十年成长期加速开启, PEG 法得 1 年目标市值为 142 亿元。 预计公司2018-2021 年营业收入分别为 1003.5、 1294.0、 1667.8、 2222.8 亿元,归母净利润分别为 1.38、 2.39、 3.69、 5.69 亿元。预计 2020-2022 年公司归母净利润增速为 54%。考虑到公司在资讯行业有绝对的壁垒和超长成长期,给与 PEG1.1,即 2019 年目标市值为 142 亿元。公司业务具有绝对壁垒与超长成长期,中性假设下长期市值目标为 472.5 亿元。

风险提示: 钢铁市场交易量不及预期;供应链金融融资规模不及预期;数据资讯业务推进不及预期;关键假设可能存在误差的风险。

更多"今日最具爆发力的六大牛股(1.17)(3)"...的相关新闻

每日财股

- 每日财股:好太太(603848)

投资亮点 1、公司主要从事晾衣架等家居产品的研发、生产及销售,是引领中国晾衣架...[详细]