下周最具爆发力的六大牛股(8.25)(2)

宏润建设(002062)中报点评:深化业务转型收获业绩拐点

事件:

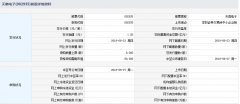

公司于2018.8.21发布2018半年报。2018年上半年公司实现营业收入40.82亿元,同比增加9.13%;实现归母净利润1.53亿元,同比增加26.7%,扣非归母同比增加16.69%。其中Q2实现营业收入19.63亿,同增8.35%;实现归母净利润0.71亿,同增40.38%。

观点:

1.业绩增长符合预期,转型步伐不止、在手订单充裕

业绩增长基本符合预期。报告期内实现营收40.82亿,同增9.13%,实现归母净利润1.53亿,同增26.7%,扣非同增16.69%。其中建筑施工业务收入38.4亿,同增30.9%,房产销售业务收入1.74亿,同减76.7%,新能源业务收入0.67亿,同增15.8%;

进一步深化转型。公司重视从地产业务向基建业务的转型升级以扩大业务规模,积极开发轨道交通、市政工程等基建项目,上半年建筑施工业务收入38.4亿,同增30.9%,增速较上年同期增加近17个pct。占比94%,同增近16个pct,较2017全年提升近9个pct;

主业在手订单充裕。公司建筑施工业务2016/2017新接项目分别同增30%/51%,占当期收入比高达1.8倍/2.2倍,充裕订单推动该业务2017/2018H1收入同增23%/31%。2018H1新接业务同减2%,在市场环境趋近背景下拿单速度有所放缓,订单量与去年基本持平,仍保持2.1倍的高订单收入比,预计未来随着浙江大湾区基建项目释放,公司作为区域基建佼佼者,订单增速将有回升。当前在手已签约未完工合同额约283.9亿,为2017全年营收的1.9倍。基于对在手订单工程进度的预测,我们预计建筑施工业务2018年收入同比增速将高达34%,带动公司整体营收增速从2017年-7.6%扭负为正提高到18.7%。公司已预告2018.1-9归母净利润同增在0%-30%区间,符合我们预期;

2.去地产化后毛利下降但整体盈利水平略有提升,对SPV出资致投资现金流出加大

地产业务占比降低致毛利率显著下滑。地产业务毛利率水平远高于施工业务,二者2017毛利率分别为20.6%/7.9%。报告期内地产业务占比4.3%同减15.6个pct,致使整体毛利率下滑。上半年毛利率5.82%,较2017H1/2017全年分别下滑3.1/3.9个pct。其中二季度单季毛利率5.8%创新低,环比减少1.4个pct,同减5.1个pct;

期间费率全面降低,叠加税率下降使整体盈利水平略有提升:报告期内销售费率/管理费率/财务费率为0.13%/2.06%/1.53%,同比分别降低0.5/0.5/0.2个pct,合计期间费率3.72%,较2017H1/2017全年分别降低1.2/0.4个pct,判断主因是地产业务下降使对应销售和管理费用减少,同时偿还银行借款减少利息费用。另一方面,由于业务调整,母公司(所得税率15%)利润占比提升,致上半年整体税率14.7%,较2017H1/2017全年分别显著降低9.7/12.1个pct。整体盈利水平略有提升,净利率3.76%,较2017H1/2017全年均提升近0.4个pct;

对SPV出资致投资性现金流出加大。报告期内公司经营性现金流量净额5.5亿相较上年同期5亿变化不大,对台州杭绍台高铁投资管理合伙企业(有限合伙)出资近2.3元致投资性活动现金流量净额-2.5亿同减近1.5亿。筹资活动现金流量金额-3.8亿较上年同期-2.3亿流出加大,系公司偿还银行贷款。

结论:

报告期内,公司进一步深化业务转型,基建施工业务占比继续提高,其高速增长拉动整体营收增速扭负为正,当前在手订单为17年收入1.9倍,基于工程进度预测,我们预计该项业务18年收入同增34%,带动整体营收同增19%。业务结构调整虽致毛利率下滑,但期间费率全面降低,叠加税率下降使整体盈利水平有所提升。预计公司2018年-2020年营业收入分别为96.46亿元、109.2亿元和119.38亿元;每股收益分别为0.31元、0.37元和0.43元,对应PE分别为12.2X、10.2X和8.8X,首次覆盖,给予“推荐”评级。

风险提示:管理风险、财务风险、PPP项目执行不及预期(东兴证券)

恒为科技(603496)半年报点评:业绩超预期网络可视化业务高速增长

事件:2018年8月21日晚,公司发布2018年半年报,上半年实现营业收入2.19亿元,同比增长52.94%;实现归母净利4608.3万元,同比增长35.91%。

投资建议:公司作为行业领先的网络可视化基础架构供应商,报告期内充分受益行业高速增长,上半年网络可视化领域营业收入同比大幅增长63.85%,带动总体营业收入同比增长52.94%。此外,报告期内,公司持续加大投入国产自主可控方向,产品在多个重要客户逐步得到认可,未来成长可期。看好公司未来网络可视化基础架构业务、嵌入式与融合计算业务的持续增长。我们预计公司2018-2020年将实现营业收入4.52亿元、6.19亿元、8.55亿元,实现归母净利0.98亿元、1.28亿元、1.67亿元,对应EPS分别为0.70元、0.91元、1.17元,参考2018年8月21日收盘价,对应PE分别为33倍、26倍、20倍,维持“强烈推荐”评级。

业绩超预期,网络可视化业务同比大增63.85%:公司上半年网络可视化领域营业收入同比大幅增长63.85%,带动总体营业收入同比增长52.94%;扣除因限制性股票激励计划而计提的股份支付费用(298.2万元)影响,上半年归母净利同比增速达到45%,业绩超出预期,增速强劲。公司作为行业领先的网络可视化基础架构供应商,报告期内充分受益行业高速增长,主要解决方案和产品继续保持竞争优势,市场地位得到进一步加强。嵌入式与融合计算产品上半年收入同比增长21.33%,报告期内,公司持续加大投入国产自主可控方向,产品在多个重要客户逐步得到认可,未来成长可期。看好公司未来网络可视化基础架构业务、嵌入式与融合计算业务的持续增长。毛利率方面,得益于产品创新和成本控制力度,公司网络可视化基础架构业务的毛利率保持稳定,受销售产品结构变化等因素影响,公司总体毛利率为53.62%,较去年同期下降3.69个pct。

持续加大研发和市场投入:公司继续将资源集中在“微笑曲线”高附加值的研发和市场两端。上半年研发投入达到3666.8万元,较去年同期增长39.9%,研发投入占营业收入比例达到16.78%,研发人数达到211人,占公司总人数比例达到62.98%,公司募投项目进展良好,在新一代网络可视化基础架构、国产自主可控嵌入式平台、融合计算平台等方向上均投入研发了一系列产品和解决方案,为未来发展打下良好基础。市场方面,公司进一步加大销售渠道建设,加强与客户的联系与合作,上半年销售费用为598.26万元,较去年同期增长52.85%,销售费用率为2.74%,与去年同期持平。管理费用受研发投入加大以及因实施员工限制性股票激励计划而计提的股份支付影响,同比增长40.97%,管理费用率为25.37%,较去年同期下降2.16个pct。

风险提示:公司新增订单情况不及预期的风险;公司自主可控领域布局成效不及预期的风险;网络可视化行业增速不及预期的风险;公司产品毛利率下降的风险。(长城证券)

更多"下周最具爆发力的六大牛股(8.25)(2)"...的相关新闻

每日财股

- 每日财股:多想互动(835212

投资亮点 1、多想互动发布2018年半年报,报告期内实现营业收入11406.26万元,同比增...[详细]