流动性收紧导致中国债市提前调整:你我大跌不同步

今年年初,“新债王”Jeffrey Gundlach表示,若10年期美债收益率涨破2.63%,美国股市恐将受负面影响。

一语成谶,“神奇时刻”看似无尽的狂欢或许只是崩跌的前奏。2月2日,美国资本市场遭遇“黑色星期五”,股债双双暴跌,美债大跌被视为压垮美股的“最后一根稻草”。反观国内,尽管A股近期已出现一定调整,但国内债市几乎是一枝独秀,收益率反而出现小幅回落,显示中国债市与海外债市的节奏并不同步。

机构称,理论上,美国国债是全球债市的锚,但2017年以来这一轮全球债券收益率的上升,领头羊其实是中国,源于这一次中国的流动性收缩远远领先于全球。而在汇率、中美利差等壁垒下,中债被动跟随美债调整的概率依然较低,甚至不排除风险偏好下降带来交易性机会的可能。

股债双杀的逻辑

1月中旬,在全球股市如火如荼的涨势中,有“新债王”之称的Jeffrey Gundlach表示,目前没有一个经济指标发出衰退的信号,Gundlach称之为一个“神奇”的时刻。

他表示:“这也意味着它已经被市场价格反映了,这就是为什么我说标普500指数将在2018年初展现良好走势后转为下跌。”Gundlach指出,如果10年期美债收益率上涨至2.63%上方,就可能伤及股市。

此后两周时间内,10年期美债收益率快速升破Gundlach设定的这一“红线”,但美股仍毅然决然地继续疯狂,直至标普500指数突破2870点,美股涨势戛然而止。上周(1月29日至2月2日)标普500大跌3.85%,尤其是“黑色星期五”就大跌2.12%。

“美股大跌的直接原因是,市场对加息预期发生巨大变化,近期市场开始意识到2018年美联储3次加息并非‘狼来了’,美债大跌成为压垮美股的最后一根稻草。”九州证券邓海清表示。

当日公布的非农数据好于预期,加之美联储最新声明称,2018年通胀率将会提高,暗示3月可能加息,市场通胀预期显著提升,成为股债双杀的触发剂。

2日非农报告公布后,美国国债收益率加速上升,美国10年期国债收益率一度升至2.85%,创2014年1月以来最高,美国30年期国债收益率同时升至3.08%,两者分别相对年初上升了44BP和34BP,收益率曲线明显变陡。

“虽然市场此前预期美国加息和全球经济复苏会带动债券收益率上升,但债券收益率上升速度之快仍超出市场预期。尤其是最近一周,美国10年期国债收益率上升了接近20BP,调整的剧烈程度不亚于2017年四季度中国债市的调整。”中金公司称。

分析人士称,全球经济复苏,有助于股市走强,但通胀和增长预期的上行导致利率快速上升,实际利率上升过快会令高估值资产价格承压。从此次“股债双杀”来看,利率向上对股市的冲击开始显现。

中债何以一枝独秀

理论上,美国国债是全球债市的锚,美国国债收益率波动是引领全球债市波动的源头。此次美国国债收益率的上升也带动了全球债券收益率上升,包括发达经济体和新兴市场国家的国债收益率最近都有明显上升。

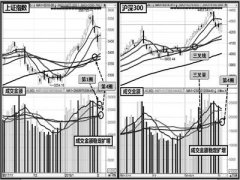

然而,与海外债市的哀鸿遍野相比,近期中国债市几乎是一枝独秀,尤其最近一两周收益率反而小幅回落,显示中国债市与海外债市的节奏并不同步。中债收益率曲线显示,1月22日至2月2日,10年期国债收益率自3.98%下行至3.91%,累计下行约6BP;10年期国开债收益率由5.13%下行至5.04%,下行了8BP。

缘何海外债熊而国内债市淡定?机构分析认为,首要原因是国内债券市场事实上已率先出现大幅调整。

自2016年10月下旬以来,中国债券市场一直处于熊市,10年期国债收益率自2.65%最高调整至3.99%,累计上行幅度高达134BP,其中2017年全年就上升了87BP。纵览全球主要国家或地区,2017年美债收益率先下后上,全年整体持平;欧元区10年期公债收益率、德国10年期国债收益率全年上行约26BP;法国10年国债收益率全年仅上行10BP。

“2017年以来这一轮全球债券收益率的上升,领头羊其实不是美国,而是中国。2017年全球所有国家中,中国债券的收益率升幅是最大的。”中金公司称。

中金公司研报指出,该现象首先源于这一次中国的流动性收缩领先于全球。2017年,在银监会一系列的政策调控下,中国银行资产负债表出现了真正意义上的缩表。在金融去杠杆的大背景下,央行将银行超储率控制在低位,去年货币市场利率的升幅(以3个月同业存单为例)超过120BP,明显超过中长期债券收益率的调整幅度。从债券收益率的角度衡量,中国去年的加息次数和幅度远超美国。其次,不仅中国的债券收益率上升领先于全球,中国的商品价格上升和经济复苏也领先于全球。最后,市场对美联储的加息预期进一步升温,但中国的货币政策并没有进一步紧缩的迹象,甚至在金融严监管政策密集冲击的情况下,边际上有一定松动,流动性状况的改善有助于债券市场的稳定。

天风证券孙彬彬团队指出,相较于海外市场,我国债市表现如此强势,在于短期国内资金面整体较为宽松与机构配置需求释放。

如机构所言,鉴于中国才是这一轮全球经济复苏和资产价格变动的领头羊,中国债券和美国债券的关系实际上不是跟随关系,而是领先关系。经历2016年10月以来的大幅调整后,目前中国债券收益率已经回升到历史90%分位数以上,处于较高水平。

被动跟跌概率小

市场人士认为,展望2018年,在“加息+缩表+减税”的综合影响下,美债收益率或将继续呈阶段性上行,但在弱美元和中美利差的保护下,中债收益率被动跟随美债调整的可能性依然较低。

中信证券明明指出,抛除季节性因素后的经济数据,显示美国经济增长仍较有韧性,叠加美联储会议表现出对通胀回升至2%的信心,2018年通胀高于2017年的预期被强化。此外,美联储正式进入鲍威尔时代,新一届票委也将进行轮换,轮换后“鹰”味较2017年大概率会变浓。2018年仍将是美国“紧货币”的大年,在目前经济偏弱、通胀回升的预期下,美国股债仍有回调空间。

但不少机构认为,我国债券市场跟随海外债市下跌的概率仍较小。中信建投证券黄文涛表示,我国债券收益率被动跟随美债调整的可能性较低,两国收益率可能会呈现出波动性收敛的态势。一是国内利率债收益率已率先出现调整,目前处在相对合理水平;二是美债收益率上升并不必然带来资本流入和美元走强。未来一段时期,美元指数可能仍将处于震荡调整阶段,不会对我国外汇市场构成太大压力;三是随着人民币汇率改革深化,国内货币政策的独立性会增强,稳增长、调结构、控杠杆、防风险的政策目标更加凸显。

据机构数据,目前中美收益利差仍远高于2007年以来85BP左右的均值。黄文涛认为,若2018年美收益率上行至3.0%左右,国内维持3.9%-4.0%的收益率水平依然具有较厚的保护垫。

短期来看,在美股、美债双杀后,全球风险偏好有所下降,市场人士认为,这反倒可能给国内债市带来交易性机会。如中金公司所言,最近国内资金面开始转松,货币政策态度更为友好,加上海外债券收益率持续快速上升导致风险偏好发生变化,从短期的角度来看,国内债券市场未必没有交易性机会。如果风险偏好的下降增强或者扩散,在情绪的渲染下,国内股市有可能短期还会调整,债市可能会存在一定交易性机会。

下一篇:转债普涨 包销券商受益

更多"流动性收紧导致中国债市提前调整:你我大跌不同步"...的相关新闻

| >> 转债普涨 包销券商受益 | >> 流动性收紧导致中国债市提前调整:你 |

| >> 债券通北向通日均交易量超30亿 今年 | >> 债市出现分歧 银行配置大军按兵不动 |

| >> 围堵违规举债 两部委问责江苏发债企 | >> 绩差股牵出一大波绩差债 |

| >> 农发债需求旺盛 | >> 2016年度企业债主承信用评价结果出炉 |

| >> 破发“退潮”收益率回升 可转债行情 | >> 又见违约老面孔 信用债防御为上 |

每日财股

- 每日财股:上海银行(601229)

投资亮点 1 上海市是我国最重要的金融中心以及全球成长速度最快的金融中心之一。...[详细]