银行委托投资生变:市场风声鹤唳 “赎回潮”成悬疑

当对资管业务穿透式监管的大棒落下时,金融业的精英们再次感受到了市场的肃杀及其巨震带来的悸痛。

作为过去几年中国影子银行业务扩张的重点——银行委外业务的收缩成为近期金融市场链式反应的起点。

委外业务也称委托投资业务,是指委托人将资金委托给外部机构管理人按约定进行投资管理。银行是委外市场中规模最大的“金主”。

在低利率与资产荒的背景下,银行通过委外拓展投资空间、缓解投资压力。在银行委外规模快速增长的同时,各类机构的资管规模也实现跨越式增长。

基金公司及其子公司专户成为最受银行青睐的委外去向。截至2016年底,基金公司及其子公司专户资金来源中,银行委托资金合计达9.15万亿元。

委外业务过快发展,金融机构通过层层加杠杆和期限错配获取超额利差,导致资金在金融体系内部滞留时间延长,甚至自我循环,背离了金融业服务实体经济的初衷,加大了金融风险。

随着货币政策不断收紧,债券收益率持续上行,银行通过委外取得高收益必将要承受更高风险。2016年四季度以来,债券市场违约风险频发,委外的风险开始暴露。

自今年3月开始,监管部门连发多份监管文件针对委外,4月份监管措施进一步升级,市场上“银行委外赎回潮”的言论不绝于耳。

“随着今年货币性政策逐渐缩紧,流动性降低,同业资金的优势不复存在,套利模式将难以为继。”有大行资管人士告诉《财经》(博客,微博)记者,“只要市场加一点杠杆,利差就迅速缩窄,当前同业负债端可以匹配的资产越来越少,造成了委外的价值变差”。

在很多机构人士看来,委外业务收缩的力度存在很大不确定性,监管摸底之后如何落实值得关注。“监管最担心的是委外业务中双方的风险管理能力,目前监管还没有对委外进行统一的额度和规模等限定。下一步将针对业务出台怎样的细则才是市场最关心的。”一位大型城商行资管部负责人表示。

值得注意的是,此轮监管系列政策预留了一定的缓冲期,以减缓对市场的冲击。事实上,情绪较资金面更容易沿同业链条不断升级。

对券商、基金等受托机构来说,背靠银行“金主”的好日子一去不复返。有不少公募基金人士告诉记者,去杠杆的趋势不可逆转,公募行业将持续被动收缩产品规模。

在泰达宏利总经理刘建看来,很多通道型的委外就是短期的监管套利,会导致行业价格急剧下降。这是朝不保夕的业务。强监管旨在出清整个金融市场中的风险和泡沫,虽然出清的过程中会有阵痛,但长期来看,有助于资管行业回归资产管理的本源。

随着监管思路的明确,银行理财产品的刚兑优势将最终消失,意味着现有的委外投资的模式也将面临转型。香港交易所首席中国经济学家巴曙松认为,虽然近期委外资金有一定程度的赎回,但仍有它存在的空间,委外投资应该由原来简单的通道业务,升级为优势互补。委外的赎回也会导致管理人的洗牌,银行资产管理的业态。

监管风暴

委外资金撤退引发基金净值剧烈波动的风险,证监会首先对“委外资金”亮剑。

今年3月17日,证监会下发《机构监管情况通报》(下称《通报》),明确要求公募基金不能沦为特定委托人的通道;要求未来一只基金单一投资者持有基金份额比例若超过50%,需要采取封闭或定期开放运作,并采取发起式基金形式。这意味着通道类的委外定制基金正式迎来强监管。

而年初,纯债基金和灵活配置类委外定制基金产品已被暂停审批。

3月末,银监会连发多份监管文件,部署了“三违反”(45号文,指违反金融法律、违反监管规则、违反内部规章)、“三套利”(46号文,监管套利、空转套利、关联套利)、“四不当”(53号文,不当创新、不当交易、不当激励、不当收费)——所谓三三四专项治理工作。

亦有银行资管人士证实,除却“三三四”专项检查,银监会近日也向银行下发调研函,摸底理财、委外等的业务规模和穿透投向。

按照银监会专项检查的要求,银行将在6月12日前完成自查并提交自查报告,随后接受银监会现场检查。

监管部门要求“金融机构要审慎开展委外业务,严格委外机构审查和名单管理,明确委外投资限额,单一受托人受托资产比例等要求,规模开展债券回购和质押融资,严格控制交易杠杆比率,不得违规放大投资杠杆”。

关于理财委外,监管部门要求“资金来源于谁,就由谁来承担所有责任”,即商业银行也要承担起理财委外的风险审查、项目调查、投后检查等管理职责。

某银行资管部门人士告诉《财经》记者,他上月刚调岗进资管部门该行委外业务就基本暂停了,每天大量的精力花在写银监会要求的自查报告,填各种表格;另一位基金专户管理人表示,“近日某大行从公司赎回30亿左右委外资金后,今年年终奖危险了。”

监管文件强调了对同业资金空转问题的检查,也强调了同业投资和理财投资的穿透等问题,也就是关注到了委外业务的上下游。

某大行资管人士指出,近年来源于同业资金的委外增速较快,也形成了“同业存单-同业理财-委外投资”的套利链条,但是随着今年货币性政策逐渐缩紧,造成流动性降低,在这样一个大环境下,同业资金的优势已经不复存在,它的套利模式将难以为继,面临着资金链断裂的风险。

业内人士普遍认为,为应对监管检查,银行扩张同业负债的意愿会被动下降,相应地,流动性缺口的弥补就不得不依靠委外的赎回。市场最为关注的是银行的委外投资赎回的规模以及市场影响到底多大。

“监管文件并没有定性,委外不合规,而是希望银行审慎开展委外,”天津银行资产管理部总经理刘刚领表示,“监管的意图应当是摸清真实的杠杆水平和风险水平。”

“赎回潮”悬疑

由于数据不透明,也未有官方披露,市场对于委外赎回的真实情况众说纷纭,而各相关监管部门亦抓紧对委外投资规模进行摸底。

有意思的是谁都不愿承认大规模赎回委外投资的指责,国有大行表示赎回压力主要来自于股份制银行和城商行;而城商行则认为是国有大行和股份制银行贡献了委外赎回的大部;不过更多的业内人士相信是农商行在大面积赎回。针对委外赎回的猜测正陷入“盲人摸象”的困境。

据《财经》记者多方采访,由于收益不达标、非标规模受限、同业资金压缩等原因,从国有大行、股份行到城商行、农商行,均在赎回或者不续作委外产品。

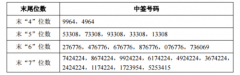

多名业内人士对记者表示,国有大行里建行的委外赎回规模较大。

值得注意的是,基金一季报显示,建行系基金公司建信基金今年一季末的基金管理规模较去年底缩水超700亿元。

有受托机构称,建行、工行是标杆,也是委外业务做得较大的,率先赎回有示范作用。

大行处于同业业务链条的最上游,主动性较强。相对而言,城商行和农商行等中小银行确实有大规模赎回的压力。北京一家大型债券私募人士告诉记者,许多城商行和农商行都是靠发同业理财、同业存单扩张,募集来资金后再做委外,监管收紧后,压力陡然上升,因此急于赎回。

按照去年委外产品的成立情况,今年4月到6月将迎来委外产品的集中到期,按照当前的市场环境,到期不续或成为银行较为偏向的选择。

某股份制银行私人银行部总经理对《财经》记者表示,赎回委外是顺应监管趋势,一些委外出现收益类大幅度下降,甚至收益为负,特别是自营投资部门委外浮亏严重。

华东某城商行资管部负责人也表示,债市收益倒挂,其所在银行自去年底已经抽离了这部分的委外。

“央行MPA考核,城商行等中小银行确实有赎回的压力,但主要撤出的是业绩表现差、收益率不达标的私募。”鹏扬基金总经理杨爱斌告诉《财经》记者,收益率和回撤控制较好的私募并未出现赎回。

“考虑到对市场的冲击,银行即使赎回了也不愿多讲。但具体数据,监管层应该很清楚。”前述接近监管的人士告诉《财经》记者。据了解,证监会要求基金公司的自查报告5月15日之前上交,要求自查委外的规模,来源于哪些机构,何种性质。

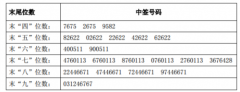

通过对央行公布的4月份金融数据的分析与粗略测算,国泰君安银行业分析师王剑等人指出,市场委外赎回规模,可能在3000-5000亿元。也有其他机构调研称,可能大概在3000-4000亿元。

“我们也紧急与行业沟通。我们60%的资金都来自银行,担心它们一下抽走后,流动性会出现问题。其实,行业的反馈没那么悲观。银行的类别很多,资源来源差异很大,出发点也不同。有些城商行考核压力很大,会收回。但总体的资金没有大的变化。”一位接近基金业协会的人士称。

从《财经》记者的多方采访看,当前委外赎回没有想象的那么恐怖,银行委外赎回或不续作的规模约占10%。同业去杠杆,导致部分需要中小银行将以主动赎回、到期不续作、到期部分续作或提升续作资金成本等方式调整委外规模。

吸引子投顾首席投资官石磊对记者表示,赎回主要是把许多“不合规”或“超规模”的产品彻底出清。

市场承压

委外赎回没有想象中的悲观,却引发了市场的悲观预期。而情绪较资金面更容易沿同业链条不断升级。

市场发债价格持续升高。Choice金融端数据显示,4月份以来,数只企业债券的发行利率已超过7%。4月19日,两只企业债券发行利率均为7.1%。

2016年许多委外债基密集成立建仓在年中的牛市高点,而四季度债市的大跌使得不少次新债基损失较大,一些亏损幅度较大的基金至今仍在面值之下,与银行普遍4%-4.5%的收益目标相距甚远。

据Wind数据统计显示,去年新成立的债券基金中,机构持有份额占比在80%以上的基金有221只(分不同份额统计),其中76只成立以来的收益为负,平均亏损为1.64%。

上述76只基金中,亏损最严重的前10只基金中有9只都是去年7月以后成立的产品。

“部分委外债基由于高位接盘亏损严重,而今年债券市场并没有恢复反而愈发低迷,这些基金也难有起色。”华南一位债券基金经理告诉记者。

收委外导致债券市场风声鹤唳,市场已是“谈债色变”。上述北京债券型私募人士告诉记者,他们与多家银行渠道沟通,都感受到了这种担心。

据了解,华南某家知名基金公司,在知名的银行渠道发行债基,3个月只发行了3000万的规模。“市场已经到了非常冰冷的时点”。

海富通基金经理吕越超认为,同业监管的加强使得之前同业委外中通过擦边球进入权益市场的资金回笼,并进一步影响了市场参与者的预期和风险偏好。

华泰策略戴康团队认为,二季度金融去杠杆大概率进入加速期,而监管趋严对风险偏好的负面影响是影响A股市场的核心变量,利率上行传导至股市则会使得高估值板块先承压。

由于同业、理财和委外的对接,已然形成一条影子化的信用创造体系,银监会强监管的态势也引发市场对于矫枉过正的可能与流动性风险的担忧。

“现在还是有很多产品被赎回,债券特别是信用债被抛售。”石磊表示,“所以现在信用利差上升很快,这也是第一次债灾没有出现过的。”

债券私募受到很大影响,去年扩张较快的私募被赎回得较多。

“我们大部分资金来自委外,今年整体业务在收缩。”有北京债券型私募人士告诉记者,去年以来规模几乎没有增长。因为之前他们接了较多中小银行的钱,却未能达到相应的收益要求。

在期限错配之下,也有部分银行继续通过同业融资予以维系。在同业去杠杆的背景下,同业资金利率大幅上抬,部分银行的同业资金续作已面临困境,压力之下它们也不得不主动赎回。

根据银监会公布的数据,截至2017年3月末,银行理财产品余额29.1万亿元,其中投向非标准化债权类资产的余额4.93万亿元。根据海通证券姜超测算,按资管产品来看,与债券相关的委外规模测算如下:公募基金委外1万亿-1.5万亿元,券商资管委外1.2万亿-1.3万亿元,基金专户1.6万亿-1.8万亿元,基金子公司和私募基金等的委外或不到1万亿元。

委外基金同质化严重,一旦遭遇集中赎回,可能会出现流动性风险,剩余的存量资金很难正常运作,常沦为“迷你基金”。

今年以来,市场上大量机构定制基金沦为“迷你”产品濒临清盘。Wind数据显示,截至3月31日,902只基金资产净值在2亿元以下,与去年底的841只相比,环比增加7.25%。与去年一季末的693只相比,迷你基金数量同比增加30.16%。

一位基金公司固定收益部人士表示,因为银行委外多是走基金专户方式,资金撤出也是一步一步走,以减少基金净值损失。“预计二季度会出现更多清盘基金。”

杨爱斌告诉《财经》记者,金融去杠杆肯定是持续的过程。无非是急着去,还是缓慢去。债券市场表现最终要看“金融去杠杆”会产生多大的影响力。他也在关注后续的监管动态。

让更多人知道事件的真相,把本文分享给好友:更多"银行委托投资生变:市场风声鹤唳 “赎回潮”成悬疑"...的相关新闻

每日财股

- 每日财股:皮 阿 诺(002853)

投资亮点 1.2017年5月16日公告,公司使用募集资金人民币17,199.34万元对天津皮阿诺...[详细]