北京银行资本金频频告急 规模激进扩张隐忧深埋

北京银行资本金频频告急 规模激进扩张隐忧深埋

2015年净利润增长7.78%,比上年16.12%的增速下降8.34个百分点;同时,资本不足的问题也困扰其身,8.76%的核心一级资本充足率已临近监管红线

作为中国银行业中最大的城商行,北京银行2015年财报的不少指标并不那么出挑。

曾经,这个“城商行大哥”不仅在资产总额上远超一干小弟,在其他方面也极具优势风范十足。不过近年来在其区域特点仍旧明显的情况下,盈利能力反在减弱,多项数字不及其他城商行,“不上不下”的状况颇为尴尬。

年报显示,该行2015年实现净利润168.39亿元人民币,增长7.78%,比上年16.12%的增速下降8.34个百分点;实现营业收入440.81亿元,较上年增长19.53%;每股盈利1.33元,拟每10股送红股2股,并派现金红利2.5元(含税);总资产为18449亿元,增加3205亿元,增速为21%。

2016年一季度,北京银行净利润增速继续下降,实现净利润53亿元,增幅为5.8%。

不仅如此,规模扩张带来的资本消耗问题已然浮出水面。2015年北京银行核心一级资本充足率为8.76%,紧贴监管红线。同时,在利差收窄的情况下,该行的中间业务也暴露出短板。

另外,北京银行不良贷款率为1.12%,较年初的0.86%有较大幅度上升,而不少城商行不良率仍保持在1%以下。

在盈利能力上,资产规模高于另外两家上市城商行数倍的北京银行,净资产收益率、资产回报率等多项数据却弱于对手。

同样下降的还有高管薪酬—对普通投资者而言这或是一则好消息。数据显示,2015年北京银行高管薪酬从上年的4611万元跌至1276万元,跌幅高达72%。由此会否造成高管人员流失仍值得观察。

《投资时报》针对资本充足率及轻资产业务发展等问题向北京银行发送采访提纲,但截至发稿未得到解释。

盈利能力存疑

和另外两家上市城商行宁波银行及南京银行相比,北京银行在资产规模上一直远远领先,但大家伙未必能跑善跳功夫好,其净资产收益率和资产回报率均低于上述两家银行,以至于其盈利能力受到外界质疑。

近年来,北京银行净资产收益率一直呈下降趋势,2013年至2015年分别为17.98%、17.96%、15.58%。而同期,宁波银行净资产收益率为20.36%、18.88%、16.55%;南京银行则为17.56%、19%、16.57%。值得注意的是,2015年16家上市银行的平均净资产收益率为16.03%,北京银行成为拉低均值的一家。

在主要绩效指标没有竞争力的背景下,北京银行资产回报率也在下降。2013年至2015年,其资产回报率分别为1.1%、1.09%、1%。

总资产规模不及北京银行的宁波银行和南京银行,在资产回报率上却占据了上风。宁波银行2013年至2015年资产回报率分别为1.16%、1.11%、1.03%。南京银行则为1.16%、1.12%、1.02%。

在资产质量方面,截至2015年末,北京银行不良贷款率为1.12%,较年初的0.86%有较大幅度提升,幸好这个数字在16家上市银行中只排在第14位,仅高于宁波银行和南京银行,相比整个银行业,依旧处于低位。另外,该行拨备覆盖率为278.39%,拨贷比为3.11%。

同业扩张导致资本不足

资本金告急,始终是北京银行近年来的头顶魔咒,尽管多次补充资本,但仍旧“饥渴”难耐。事实上,2015年7.78%的利润增速,与北京银行“消耗式”的扩张不无关系。

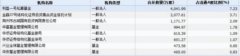

截至2015年6月末,北京银行核心一级资本充足率、一级资本充足率和资本充足率分别为8.6%、8.6%和11.51%,均紧贴监管红线。另外,北京银行一级资本充足率在16家上市银行中排名第15位,在三家上市城商行中倒数第一。

在同业利差扩大和非对称降息的背景下,北京银行2015年下半年增加了同业资产配置力度,试图以量补价从而弥补利差的收窄,以扩大规模。

2015年三季报显示,2015年9月末北京银行同业资产环比增长41%,这使得其生息资产环比增长10%,2015年第三季度净利息收入同比增长11.3%。

2015年年报则显示,北京银行存放同业款项2659.53亿元,比上年的996.26亿元猛增166.95%。同业理财产品及其他49.81亿元,比上年的2.52 亿元大增1876.59%。

规模扩张必然带来资本的损耗。

2015年末,北京银行资本充足率为12.27%,一级资本充足率为9.14%,核心一级资本充足率为8.76%。

根据银监会2012年12月7日发布的关于实施《商业银行资本管理办法(试行)》过渡期安排相关事项的通知要求,到2018年底,系统性重要银行核心资本充足率及资本充足率需要分别达到9.5%和11.5%,非系统性重要银行分别达到8.5%和10.5%。

在一级资本充足率等指标紧贴监管红线时,北京银行又开始“火烧火燎”地补充资本。

2015年10月公告显示,北京银行发行优先股0.49亿股、募集资金总额49亿元。此次募集资金用于补充其他一级资本,使一级资本充足率和资本充足率满足监管标准和资本规划目标的要求。发行完成后,北京银行一级资本充足率由8.6%提升至9.01%,资本充足率将由11.51%提升至11.92%。

2015年上半年,北京银行还在全国银行间债券市场发行了规模为人民币90亿元的10年期固定利率债券,票面利率5.45%,用于补充本行二级资本。

然而,即使其在2015年四季度补充了资本,但2015年年报中,北京银行仍旧落后于另外两家城商行。

2015年宁波银行和南京银行的一级资本充足率为10.12%和10.35%,分别高于北京银行0.98个百分点和1.21个百分点。

中间业务窘态待解

多年以来,北京银行业务扩张基本依靠存贷款,中间业务则一直不温不火。

在利率市场化冲击下,“轻型化”转型越发重要,但无资本消耗的中间业务和低资本消耗的零售业务并不是北京银行的强项。

事实上,北京银行中间业务等轻资产业务基础薄弱,即使每年有一定增长比例,但在营收中仍不具优势。

北京银行2015年实现非息净收入82.96亿元,同比增长48%。很可惜,请注意下一个数字—非息净收入占营业比例仅为19%。相比之下,宁波银行该项数字增长94.77%,占比20.44%;南京银行增长幅度则为56.5%。

不过,北京银行正在加速转型,增加零售贷款、小微企业贷款,并在中间业务上投入更多力量,此外,投贷联动也有望成为新的增长点。

更多"北京银行资本金频频告急 规模激进扩张隐忧深埋"...的相关新闻

每日财股

- 每日财股:黑 牡 丹(600510)

投资亮点 1.2015年10月证监会同意公司向常高新集团等定增不超2.52亿股(不少于6.36...[详细]