银行股重回风口 转型看点吸引机构关注

2015年年初以来一直滞涨的银行股,近期开始发力。虽然经济增速放缓对银行资产质量压力超预期、利率市场化全面放开对于银行息差水平等负面影响还在,但银行的经营环境却在显著好转中,政策系统性利好之风不断吹向银行这个“百业之母”,无论是地方债务置换、存款保险制度实施、信贷资产证券化注册制,还是地产新政等,无不直接或间接地与银行业息息相关,而混业经营、业务拆分、混合所有制改革等银行业自身改革亮点的频现,也重塑了银行估值体系,提升银行股估值修复空间,刺激股价向上。本周,银行股成为百度股市通热搜指数最受关注的热点行业之一。

多重利好改善银行悲观预期

记者统计,今年以来,大智慧银行指数涨幅仅为2.74%,而同期上证综指涨幅却为22.35%,银行板块整体表现被大盘远远地甩在身后。而自去年11月至年底银行板块57%的彪悍上涨后,今年以来银行股的滞涨主要是因基本面没有吸引力,利率市场化阶段让银行ROE(净资产收益率)面临长期下滑。从已经公布的上市银行2014年年报看,确实有些财务数据不太好看。Wind数据统计,2014年上市银行合计不良率为1.23%,环比上升11个百分点,其中,农业银行和民生银行的不良率提升幅度较大。此外,16家上市银行的整体拨备覆盖率为218%,环比下降了23%。

不过在华泰证券的银行业分析师罗毅看来,银行业规模利润增速顺周期放缓所带来的悲观情绪,已经反映在估值中。而正在出台的多项利好政策正在陆续改善银行的生存环境。“短期调整后,银行的‘高大上’特点还会逐渐显现。我维持对银行股慢牛的判断”。其实,改善银行悲观预期的,正是地方债清理置换、存款保险金制度、房贷政策松绑、信贷资产证券化注册制等多个政策实施或推进。其中,超预期的楼市新政虽非针对银行业本身,但这个政策降低了整个经济的硬着陆风险,有利于实体经济的平稳运行,有助于改善投资者对银行资产质量的预期。而地方债清理置换和信贷资产证券化注册制则可谓是提升银行估值的大手笔。这两则消息传出后,银行股都有异动。

3月12日,国务院批准地方政府发行1万亿的债券置换其存量债务。众所周知,银行贷款是地方政府融资的重要来源,银行股市盈率与市净率低得出奇,与楼市坏账及地方债坏账有着直接关系。债务置换通过借新还旧的方式置换高息贷款,能有效降低银行的坏账率,改善银行资产质量,并通过“以时间换空间”的方式,减轻地方政府的债务偿还压力。而1万亿的数字几乎占到2015年到期政府债务的53.8%。3月27日,财政部部长楼继伟表示,财政部或准备第二轮债务置换。业内人士指出,债务置换将从根本上改变市场对银行股的看法,银行股的估值水平将得到大幅提升。

上周末,央行出台信贷资产证券化注册制政策后,本周银行板块表现抢眼。信贷资产证券化的核心是将流动性差的贷款转化为流动性好的标准资产,同时对信用风险重新划分,实现发起机构的风险释放。在我国经济进入“新常态”后,银行不良贷款余额和不良贷款率双升压力不减,存贷比、资本充足率等指标都逼近监管红线,这在一些银行的2014年年报中均有体现。如今,信贷资产加速证券化将使上述问题获得有效缓解。不过,华泰证券也指出,2014年信贷资产证券化发行额度为2825亿,虽获得突破进展,不过相较80多万亿信贷资产规模而言,这项业务开展还刚刚处在起跑线上。

互联网思维倒逼银行业转身

除了外部的催化,银行业自身的改革和转型也有望重塑银行股的估值。目前,正在进行的混合所有制改革、高价值业务链条独立分拆经营以及在积极拥抱互联网的转型中,各家上市银行都有亮点。

3月27日,光大银行公告,正式拆分成立全资理财业务子公司。此举正式拉开银行业务拆分设立子公司的大幕,这也是银行试水混合所有制改革背景下的新营业模式。光大银行表示,被拆分的子公司没有上市计划。不过有机构分析,先分拆再单独上市,是银行改革的主流思路。如将一个100的公司拆分成10个10,然后再把这10个10利用资本市场做到10个50,甚至10个100,这将彻底颠覆银行股以前的估值。而被拆分的理财业务一直是光大银行的强项,其2014年报显示,公司理财产品余额达8546.32亿元,同比增长70%;全年理财产品累计发行2.13万亿元,同比增长42%;理财手续费净收入比2013年增加47%。

虽然在“互联网+”浪潮中,多家上市公司都在跨界涉足供应链金融,通过业务链的闭合去瓜分银行的利益,但仍处在跑马圈地时期的供应链金融尚未给企业形成真正的业绩,资金来源和合规已经成为“涉金”企业无法回避的硬伤,但这种硬伤对于银行来说却不是问题。去年红得发紫的P2P业务让许多涉及其中的企业资金链断裂、跑路风波不断,而银行却打出了“银行风控、不跑路”的招牌,让其推出的P2P理财产品供不应求,典型代表有民生银行于去年在易贷平台推出的一款“如意3号”产品,1000万元的额度在4分钟之内就被售罄。

面对互联网金融体现出的效率与成本优势,更多的传统金融大佬们开始行动起来。目前,工、农、中、建、交五大国有商业银行都将互联网金融提升至战略地位。3月23日,工商银行发布互联网金融品牌EICBC,模拟苹果发布会形式,脱稿、富有煽动性的演讲、华丽的PPT等,让人很难与传统、古板的金融机构联系在一起。而抛开发布会的喧嚣看其e-ICBC业务,则主要是电商平台融e购、社交通讯工具融e联、直销银行融e行等。其中,中融e购在成立至今短短的14个月时间内,注册用户已达1600万人,累计交易金额突破1000亿元,交易量已经进入国内十大电商之列。业内人士分析,银行的这种自我革命,最大的挑战不在产品端,而在机制、内部利益的协调。之前,不少第三方支付公司一直在银行体系里的总行与分行、部门与部门之间寻找突破口就是例证。而线上线下资源、利益的如何协调,则需要看银行高层的魄力了。

银行转型看点吸引机构关注

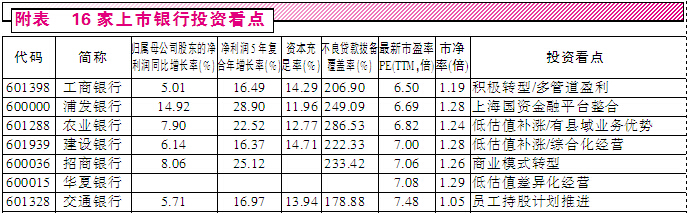

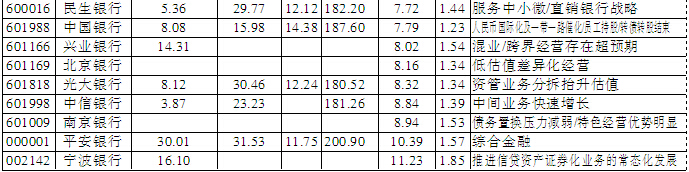

目前银行板块的市盈率(TTM)仅为7.2倍,远低于沪深两市其他行业。动态PB也仅为1.22倍,低于合理中枢1.5倍。多家券商将银行板块的评级调至“强于大市”,如招商证券坚持银行板块长期PE修复至10倍,PB修复至2倍观点。在银行估值提升的过程中,16家上市银行都被机构看做良好的投资标的,只是在标的选择上,机构对各家银行的投资看点不尽相同(见下表),如社保基金加大对平安、中信、中国银行的投入,而QFII则新进了工行和中国银行。

近期被媒体炒作的前“公募一哥”现转身私募的王亚伟,也抱上了工商银行这条大腿。工商银行2014年年报显示,王亚伟掌管的私募产品在去年四季度以1.88亿股的持股进入工商银行前十大流通股东行列。这是王亚伟私奔以来首次现身银行股。以投资题材著称的王亚伟,这次选择银行依旧没有改变风格,他看中的是银行金融改革题材。作为“宇宙第一”的工商银行,在这种金融改革中将是最受益标的之一,放过先头部队,吃最肥最大的一段,确实不失为最好的选择。■

上一篇:有故事地产股看点多

下一篇:“水十条”东风吹开万亿元市场

更多"银行股重回风口 转型看点吸引机构关注"...的相关新闻

每日财股

- 每日财股:风神股份(600469)

投资亮点 1.行业影响力和社会形象进一步提升:2011年度,公司荣获2011年河南省省长...[详细]