新股发行渐行渐近 制造业的比例仍然有所偏高

证监会在4月29日晚间再次公布第八批12家IPO预披露企业名单。其中,9家在上交所上市,3家在中小板上市,加上此前预披露的144家企业,目前已有156家企业披露招股书。随着IPO配套规则发布,已过会未上市企业有望在5月获上市批文。

新规公布或对发行有所影响

根据媒体报道,证监会有可能在近期发布首次公开发行股票承销管理业务规范、自主配售细则和网下投资者备案管理细则等。新的IPO配套规则将有一些改动,包括:承销商不得预测每股的估值区间或二级市场交易价格;承销商对网下投资者是否符合条件有进行核查的责任,在招股书刊登前不得披露投价报告内容;新股部分的承销费率不得高于老股部分;提出黑名单制度,列入其中的网下投资者和机构将根据不同情形受到相应处罚,期满后需重新备案;只有经备案的投资者及其管理的产品才能参与网下报价、申购;规则将对网下投资者进行分类,同类投资者配售比例相同,公募、社保、年金、保险等配售比例不得低于其他投资者等。

根据新证券发行与承销管理办法及有关规定,或将对即将启动的新股发行有所影响。如承销商已不能根据预测估值区间和二级市场交易价格给网下配售投资者提供指导价格,预计网下报价的分化和差异将会更大;承销商需核查网下投资者,判断承销商将因背负责任,对投资者的选择将更趋谨慎;原则上新股发行数量大于老股转让数量,预计使老股转让受到数量限制;黑名单制度和备案制未来将使许多不合法合规投资者的违法违规成本更高,且更难轻易获得配售资格;分类制度也使新股配售更倾向于公募、社保、年金、保险等长期稳定投资者,避免更多短期炒作和新股套利。

预披露制度使新股提前受到社会监管

根据《证券法》第二十一条和《首次公开发行股票并上市管理办法》第五十八条、《首次公开发行股票并在创业板上市管理暂行办法》第四十四条的规定,申请文件受理后、发行审核委员会审核前,发行人应将招股说明书(申报稿)在证监会网站预先披露。

预披露制度对新股发行有两方面的影响:一是新股有更充分时间受到社会各方的监督,如存在问题,暴露时间将更长,增加新股违法违规成本;二是新股在发审委审核前就预先披露具体内容,避免了以前审核过会后公布才被社会找出问题时的不利。

新股制造业的比例仍然有所偏高

根据已公布的七批共144家新股预披露情况来看,有以下几点变化:

1,初期选择在上海主板上市的新股明显偏多。从最近公布的144家拟上市新股的市场选择来看,缺少新股的上海主板市场明显较多。144家拟上市新股中,选择在上海主板上市的约占45%,选择在创业板上市的占33%,选择在中小板上市的占22%。

2,拟上市新股的行业分布仍然以制造业为主,但新兴产业有增多迹象。从最近公布的144家预披露的拟上市公司来看,其所处行业占比分别是:机械设备占19%、化工占11%、信息服务占9%、建筑建材、医药生物、食品饮料等各占8%等。如果从上中下游来进行划分的话,中游制造业仍然占比较大,如机械设备、化工、建筑建材、交运设备等已占比46%,加上其他一些小行业,估计占比将超过50%以上。另一方面,下游行业占比有逐步增加迹象,如信息服务、医药生物、食品饮料、电子等行业也占了约30%左右。

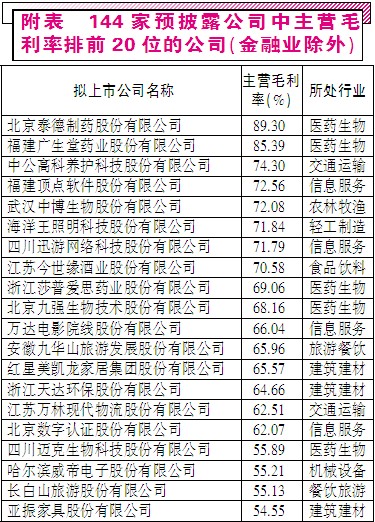

3,毛利率较高公司仍主要分布在医药生物、信息服务等行业。在144家预披露公司中,主营毛利率居于前列的公司中,以医药生物、信息服务行业为主,其他行业分布则较为分散。这说明,高毛利率公司仍然以医药生物、信息服务等行业为主,而且根据过往经验来看,这些行业的新股上市后,大都受到投资者追捧和关注。■

(广证恒生策略分析师 张广文 执业编号: A1310512070004)

上一篇:华安证券IPO四大雷区

下一篇:这样的预披露是否有点怪异?

更多"新股发行渐行渐近 制造业的比例仍然有所偏高"...的相关新闻

| >> “重量级”新股更受机构青睐 | >> 如何申购新股中签率高?哪个时间段申 |

| >> 新股发行升温 首推国泰君安 | >> 25只新股下周三起开打 券商预计真视 |

| >> 新股中签率查询|6月3日新股申购中签 | >> 新股首日交易机制存漏洞 |

| >> 新股中签率回升 解禁减持股收益明显 | >> 打新回报扩大 申购首推中国核电 |

| >> 67只次新股周内连续涨停 三大逻辑推 | >> 从新股估值差距寻觅交易机会 |

每日财股

- 每日财股:风神股份(600469)

投资亮点 1.行业影响力和社会形象进一步提升:2011年度,公司荣获2011年河南省省长...[详细]