目前会有什么样的政策出台呢?暂时还不清楚。不过,真的有较大政策,其影响力往往比较长久,不必在乎一时一地的得失,未来会有更多机会。

M1增速持续下滑中。9月份M1出现异常,减少了6100亿元。而过去15年,9月份从来没有如此减少的情况出现。这表明企业资金紧张。按照设定模型判断,倘若不出意外的话,最早到2012年1月,M1才能接近调整的最低,且最低点的增速很可能低于8%(历史最低6.6%)。若M1效应持续,则意味着年底之前的股市没什么机会。

9月份中国的铜进口数量出现异常激增,合理的解释是中国补库存或节前进货。但即便如此,9月的进口铜和铁矿石数量也有点多了。会不会是中国的投资规模有放大迹象呢?不过,从10月初的水泥价格看,还不能得出这样的结论。那么,不妨再看一下10月的情况。

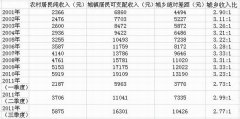

CPI见顶似成定局。2009年底,我曾根据按照M1滞后效应判断本轮物价上涨最迟在2011年6月结束。理由是M1最高点将出现在2010年1月,而CPI滞后一年到一年半。目前看,本轮物价指数在今年6月(城市)和7月(农村及全国)触顶。按照趋势,将进入一轮物价下跌过程,持续时间很可能延续到2012年年底之后。换言之,整个2012年,物价指数都是走低的。

历史规律显示,物价指数下跌的早期,股市多数时候是下跌的。这使得今年四季度的股市行情并不乐观。在物价下跌阶段,企业消化高位库存,成本上升而销售价格下跌,导致企业利润滑坡,股市因之下跌,这是合理的。

可能引发中国经济滑坡的两个导火索目前正在发酵中,还没有进一步扩散的迹象。一个是房价,二手房价格下跌,但一手房虽然销量降低,价格却相对稳定,这是寡头垄断的结果。房价稳定,恐慌就不会出现。另一个是资金泡沫,不独温州问题突出,全国其他地方也不同程度地存在。未来怎么发展,只能走一步看一步。

周边市场情况也微妙。目前,美国股市已经基本到了下跌的半分位。未来有两个趋势:一是继续上行,创四年来新高甚至历史新高;二是反弹基本结束,折腾一下后掉头向下。从商品价格看,后一种的概率略大。但一切也仍要继续观察。