美联储急了!突发降息有何深意?警惕资产荒来袭!

3月3日晚23点,美联储紧急降息50个基点至至1.00%-1.25%,并将超额准备金率(IOER)下调50个基点至1.1%,本次为自2008年金融危机以来首次非常规降息,无论从幅度及速度上均超市场预期。对于美联储意外之举,道指似乎并不买账,脉冲反弹后再度收跌近3%。在后续发布会上,鲍威尔表示,疫情已对美国经济前景产生重大影响。美联储此举推动“资产荒”配置逻辑加速发酵,也成为催化A股券商、地产领涨的因素之一,与我们上周五微信头条文章《全球股市暴跌带崩A股!这轮危机不太一样!》所提到的逻辑吻合。但是,本次意外降息背后的深意,我们应予以值得重视。

次贷危机后首次非常规降息

上周,美国国债收益率与美股双杀,对此业内人士预计,头顶赤字压力的美联储最晚6月动手。就在上周末,鲍威尔终于放话,必要时将付诸行动,市场就美联储3月底展开常规降息达成一致,道指于周一赢来绝地反弹。但周二鲍威尔一顿“慌”操作,致使全球股市走势再度陷入纠结。

鲍威尔其人,论资历,比伯南克、耶伦更深谙金融市场,论耐心和责任理解,不逊于沃尔克。为应对疫情对经济的冲击,美联储降息顺理成章,但其作为“最终贷款人”,客观来讲应不会过早行动。鲍威尔做出如此令人大跌眼镜的选择,很可能有两个更强的不确定性因素令其迫不得已来采取对冲:最主要的疫情对美国经济的冲击潜力或超预期,其次可能颠覆美国现有国策方向的美国大选所带来的市场情绪变数。

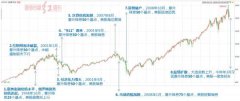

美联储意外降息对股市来说酝酿着不安。世纪交接前后的动荡岁月中,美联储此前曾有7次非常规降息。格林斯潘操刀4次,伯南克动手3次,最大的共同点是临危而出,颇为被动,仅有1998年10月的那一次,对股市情绪的改善效果较为理想,另外几次对市场影响有限。

客观比较之下,这次美联储意外之举对市场有着三点影响:

一、鲍威尔的紧急动作加大了市场对疫情影响的担忧。

二、更重要的一点是,此次非常规降息处于本轮降息周期的中期阶段,而不同于前两轮格林斯潘与伯南克在降息周期初期阶段实施,所以超市场预期的效果要差一些。并且,与前两轮非常规降息相比,前两轮的背景,是基于全球遭遇大规模危机的蹂躏与实质性威胁,底子已差,而本轮疫情发生之前,全球基本面的底子明显还没那么差,总体处于软着陆态势,特别是中美贸易矛盾也出现和缓。

三、老问题仍是市场要思考如何应对潜在的“资产荒”,美联储的举动让股市投资者承压,更让美债投资者心惊,上周雪崩的美10年期国债收益率再创新低至1.02%,鲍威尔的无奈之举加速推动“资产荒”预期。

综上,鲍威尔此轮操作绝不完美,但短期内可能是最佳选项。如果按特朗普的意愿,美联储应该加速降息,比如降息75个基点,甚至幻想降息“一步到位”,都是不可取的。格林斯潘当初对利率的“魔幻操作”已不合时宜,因为美元早已失去充沛的降息空间,如果盲目扩大降息节奏,弹药用光仍无济于事,将引发市场更大的恐慌。市场怕疫情,更怕经济下行,但最怕的是“政策失灵”。

对全球及中国货币政策有何影响?

按照惯例,此轮降息周期的顺序是非美元货币率先降息,美元跟随降息,这也是在疫情之前全球央行达成的一种“默契”,美元仍有“锚定效应”,是其他央行决策的重要参照。而如今,“锚”竟然“抢跑”,这无疑可能加速其他央行追随的脚步,“大放水”似乎变得近在咫尺。

鲍威尔的做法还传递了一个信号,那就是全球政府用“大放水+扩大赤字”组合拳来对抗疫情的预期进一步升温。结合以往大萧条与种种经济危机的教训看,先“放水”稳定市场情绪,再迅速考虑财政政策应对是合理的。接下来,各国财政部大概率会通过发行国债回笼资金,暂时扩大政府赤字,引发一轮“加杠杆”,实施各自的扶持计划。

国内主流机构一致认为美联储此举将进一步打开国内宽松空间,其中中信证券固收认为,3月央行大概率继续“降息”。海通证券则认为,预计LPR利率将进一步下行,甚至不排除降准的可能。值得注意的是,我国的利率市场化仍有待提高,有“水”而缺少对企业更有效的“送水渠道”,验证为企业“送水”的结果。投资者需要重点关注下周一(3月9日)将出炉的2月M1数据,因为1月的M1增速为0,为应对疫情,企业活期储蓄几乎“打光”,2月该数据如何,则成为预测央行的宽松力度的重要指标之一。

值得注意的是,疫情危机的根源在疫情,解决疫情比其他政策更重要。所以简单认为“大放水+扩大赤字”之路将一往无前,这种过度乐观的豪放是不可取的。

“资产荒”预期再升温,优先关注券商板块!

美元意外降息会提振“资产荒”预期。按“资产荒”之下的配置逻辑(再次强调一下,资产荒配置逻辑不同于低估值或高成长的配置逻辑,也有别于跟踪产业扶持政策追踪),投资者仍可优先关注券商类。

基本逻辑则与上周五文章《全球股市暴跌带崩A股!这轮危机不太一样!》所提到的一样:

——A股方面,2014年上半年对资产荒的反应还较慢,多轮起伏后,行情才于年中加速,重资产行业深受追捧,钢铁、建筑、银行、券商、保险、运输等火爆,电子、农业、医药、食品垫底;而节后的资产荒初期则与当时差异较大,电子科技类、农业、食品更热,重资产类偏凉,地产初露头角,而券商仍保持相对强势。为什么会如此呢?

而今年,坊间用管理层拟将“印股票”加速替代“印钞票”来形容这一政策变化,意在将存量资金直接注入实体,弥补以银行贷款为主的企业间接融资之不足,来激发经济动能,科创板火速上市正是直接融资开道,推动注册制预期加速,打通直接融资关节。

另外,中金公司申请IPO,也释放了两大信号:

一是新证券法从3月1日开始实施,但目前主板IPO的23倍市盈率限制仍然可能在一段时间内维持。中金IPO抢跑,意味着证券法各项新政推出的预期将提速,包括注册制等。

二是中金去年已吸纳阿里、腾讯入驻,大型部券商的发展模式引起市场广泛关注,虽然打造大、小摩那样的顶级投行,尚需时日,但这一目标时我国证券业上下注定追求的目标。

地产股走强!房企促销渐升温!

近两日的A股,除了大基建以外,房地产股也在悄然走强,今日板块内更是10余只个股涨停,地产板块同样值得关注。美国人的养老金在股市,中国人的老本在房子,这就是美股对于美国经济、楼市对于我国经济的重要性。

往上看,我国未来土地财政的重要性在趋降,但不可能一步摆脱,也不会全国都一样。一城一策是常态。今年年初,北京、上海拿地热情已经露出升温苗头。

往下看,疫情以来,管理层三令五申“房住不炒”,今日再次强调,顶层政策没松动。但疫情下坚持“房住不炒”恰恰是消化存量的关键,强调“不炒”是正解,而强调“住”,才是关键深意,是盘活房产业资金链、解决年内房企债务高峰的关键。而3月1日起,全国的存量房贷合同都需要“重新签订”,明年新的楼市贷款利率计算标准正式生效。近期,地方楼市政策调整与房企促销已升温。可以说楼市的受关注度将贯穿今明两年,理性购房仍是抵御“资产荒”重要选项之一。

A股板块配置如何抉择?

结合以上所述,投资者可关注头部券商,如中信证券、海通证券等,以及杠杆质量优、现金流强、销售能力过硬的头部房,如万科A、金地集团等。

除主流“资产荒”配置逻辑之外,按非主流逻辑,投资者可适当关注资源股方向:首先是黄金,其次是原油,两大资金蓄水池。黄金自伯南克2007年8月意外降息时起,走出了长达50个月的牛市,累计涨幅逾170%。原油自彼时起开启一轮牛市,涨幅72%。目前原油价格在47美元/桶上下徘徊,接近2007年的低位水平。

上一篇:大起大落,道指反弹逾4%!机构:美股两年来最大跌势或刚刚开始

下一篇:全球降息潮下基金看好A股“相对吸引力” “内需主导”成后市逻辑