今日最具爆发力的六大牛股(11.27)(2)

恒立液压(601100)2019年三季报点评:三季度略低于预期 看好公司长期发展

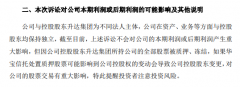

类别:公司 机构:华安证券股份有限公司 研究员:-- 日期:2019-11-26 三季度挖掘机油缸业务有所下滑,业绩略低于预期公司发布

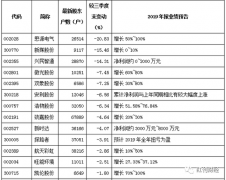

2019 年三季报,前三季度实现营收38.34 亿元,同比增长21.32%;实现归母净利润9.17 亿元,同比增长27.49%,扣非归母净利润8.19 亿元,同比增长32.08%。三季度公司实现营收10.41 亿元,同比增长4.53%;归母净利润2.46 亿元,同比增长-3.76%,扣非归母净利润1.89 亿元,同比增长-4.86%。三季度营收和利润增速略低于预期,主要系5 月份以后主机厂挖掘机油缸下单减少及中大挖油缸下滑使毛利率下降所致。

费用率继续下降,经营性净现金流大幅增长

前三季度公司期间费用率为8.71%,同比下降了0.80 个百分点,规模效应下费用率继续下降。销售、管理、研发、财务费用率分别是2.06%、3.51%、4.64% 和-1.51%,分别变动-0.67、-0.69、+0.69、-0.71 个百分点。前三季度公司经营活动现金净流入11.73 亿元,同比大幅增长215.80%,主要由于公司收入增长并加强回款。

三季度挖掘机油缸有所下滑,四季度恢复常态排产饱满

前三季度挖掘机油缸销售约34.77 万根,同比增长7%,销售收入16.2 亿元,同比增长15%。单看三季度挖掘机油缸销售9.2 万根,同比下滑6%,收入约3.8 亿元,同比下滑16%。三季度大挖收入下滑约5%,中挖收入下滑约30%,小挖小幅增长。销售结构变化也导致三季度挖掘机油缸毛利率下滑到38%左右。三季度情况恶化主要系主机厂上半年备货较多,且五月份挖掘机行业出现了下滑,影响了主机厂的下单。八九月挖掘机行业增长恢复正常,且主机厂为2020 年备货,目前挖掘机油缸需求已经恢复正常。目前挖机油缸排产饱满,四季度排产分别达到4.7、5 和5 万根,四季度挖掘机油缸需求旺盛。

非标油缸稳健增长,高空作业平台领域进展顺利

非标油缸前三季度预计销售约12 万根,同比增长20%;收入9.3 亿元,同比增长8%;起重油缸收入4.7 亿元,同比增长7%,占比过半,盾构机领域略有下滑。非标油缸下游各个领域需求旺盛,未来有望平滑挖机油缸周期。明年高空作业平台领域拓展值得关注,预计臂式高空作业平台面临爆发,单车油缸价值量在4~5 万左右,前景较好。目前公司在该领域已给JLG 供货,明年有望给国内高空作业平台龙头企业供货,实现快速增长。

泵阀业务高增长且预计毛利率提升较快,马达业务开始快速放量

前三季度泵阀业务实现营收9.2 亿元,净利润1.7 亿元,净利率达到19%,营收和利润增速达86%和 190%。毛利率达到31%,同比提升6 个百分点。

其中中大挖泵阀增长较快。目前泵阀业务在主机厂份额不足30%,未来仍有较大提升空间,预计明年泵阀业务仍有高速增长,且毛利率有望提升至 40%左右。公司6-50 吨回转马达投放市场后在主机厂得到验证,快速放量,全年收入有望突破7000 万,明年有快速增长。

盈利预测及估值

公司是国内液压部件领域绝对龙头,挖掘机油缸份额做到50%,同时又复制油缸成功经验,实现了液压泵阀的国产替代,并不断拓展新产品和新领域,为未来增长注入动力。预计公司2019-2021 年实现归属母公司所有的净利润12.11、25.74、17.88 亿元,对应EPS 为1.37、1.75、2.03 元,对应PE为32.75 倍、25.74 倍、22.17 倍,给与"增持"评级。

风险提示

(1)挖掘机油缸销量低于预期;(2)中大挖泵阀和马达拓展不及预期。

安琪酵母(600298):成本平稳酵母龙头稳步改善

类别:公司机构:西南证券股份有限公司研究员:朱会振/周金菲日期:2019-11-26

事件:广西、云南等地开启2019/20榨季,目前糖蜜现货价格为810-820元/吨,与去年基本持平,料今年榨季糖蜜成本有望维持在较低水平。

下游酒精需求不振,料今年糖蜜价格将维持平稳较低水平。据中国糖业协会分析预计,我国2019/20年糖料播种面积1423千公顷,较去年同期小幅下降1.2%,主要受糖价低迷及不利天气影响。北方甜菜榨季9月开启,产销平稳。受下游酒精厂需求不振影响,糖蜜价格较去年同期下滑10%左右。步入11月后广西、云南等地开启19/20甘蔗榨季,目前南宁糖蜜现货价格为810-820元/吨,与去年同期基本持平,考虑到北方甜菜糖蜜价格的参考意义,预计随着榨季进行,糖蜜价格还将继续走低。安琪酵母与当地多家糖厂供应链有较好合作关系,有望以低于市场价格获取糖蜜。预计新榨季安琪糖蜜采购价格有望维持在较低水平,2020年成本压力不大。

酵母龙头,空间巨大。安琪酵母是国内第一、全球第三的酵母企业,在酵母行业地位卓越,是绝对的龙头企业。1、安琪酵母国内市占率达55%以上,具有绝对的垄断地位,受益于下游烘焙行业的快速发展以及酵母使用习惯的改变,国内酵母市场近些年保持着较为稳健的发展,在提价以及渗透率进一步提升预期下,国内市场仍有较大空间;2、安琪酵母积极布局海外市场,在埃及与俄罗斯建厂并在当地取得较好成绩后,公司将在南美地区再落一子。目前安琪在全球市占率为12%,有望进一步提升;3、酵母衍生品下游广阔:YE(酵母提取物)应用于调味品领域空间大,国内外需求旺盛;保健品发展迅速,贡献增量。

经营逐步改善,新老董事长顺利交接。1、受环保影响,前期伊犁工厂开工率低,目前已协调到位,Q3产能利用率已超90%,压制毛利率因素消除;2、埃及工厂新增产能逐步爬坡、俄罗斯二期项目稳步推进,新增产能贡献增量。3、新老董事长顺利完全交接,新董事长熊总上任后坚持百亿目标,并着手加强内部组织架构精简优化、外部经销商账期管理、严控费用开支,提升整体经营效率。

预期公司有望推出新一轮的股权激励,激发上下积极性,为百亿目标保驾护航。

盈利预测与投资建议。预计2019-2021年EPS分别为1.13元、1.34元、1.59元,未来三年归母净利润将保持15%的复合增长率。考虑到安琪酵母行业龙头地位以及未来成长性,给予2020年30倍估值,对应目标价40.2元,首次覆盖给予"买入"评级。

风险提示:原材料价格或大幅波动、食品安全风险、新产能投产及达产或不及预期的风险、海外经营风险。

下一篇:即将进入决战关键节点 做好这三件事将决定明年投资成败

更多"今日最具爆发力的六大牛股(11.27)(2)"...的相关新闻

每日财股

- 每日财股:虹软科技(688088

投资亮点: 1、全球领先的视觉 AI 算法供应商,专注视觉AI 领域研发。虹软是计算...[详细]