巨额薪酬与落后股价,华纳兄弟探索CEO值不值?

你也许已经听说过华纳兄弟探索公司以及其备受瞩目的CEO大卫·扎斯拉夫(David Zaslav)。对于投资者来说,最重要的往往是那些被忽视的事情,这家陷入困境的媒体集团是如何成立以及如何发展的?它能偿还巨额债务吗?它的股票是一笔不错的投资吗?我们该如何看待扎斯拉夫的巨额报酬?

华纳兄弟探索公司(WBD)拥有具有传奇色彩的电影制片厂、CNN 等电视网络和 Max(HBO 旗下的流媒体服务)等资产,是知名度最高的公司之一,在其成立 17 个月的大部分时间里,它的表现并不好。

美国电话电报公司(T)旗下的华纳传媒(Warner Media)和探索传媒(Discovery)于4月初完成合并,合并后的公司名为华纳兄弟探索。华纳兄弟探索诞生在一个动荡的媒体环境中,雄心勃勃,债台高筑。至少可以说,扎斯拉夫的职权范围充满了挑战。

被业内人士称为扎斯(Zas)的扎斯拉夫也已经成为了一个“避雷针”。扎斯在戛纳电影节上和电影明星的派对成了一个“骇人听闻”的事件,史蒂文·斯皮尔伯格(Steven Spielberg)公开对特纳经典电影频道(Turner Classic Movies)的裁员表示不满,扎斯拉夫在CNN首席执行官人选上的错误决策引发争议——这场风波现在也许随着资深新闻人士马克·汤普森被任命为CNN首席执行官而平静下来。

是的,对于好莱坞和电视业来说,现在是一个困难时期。观众不再经常去电影院,他们正在减少对有线电视的订阅,转而观看Netflix、YouTube和TikTok,这些新兴公司正花费数百亿美元扩大市场份额,并颠覆华纳兄弟探索等企业。

不过,人们仍然想看《芭比娃娃》等电影,《继承之战》等剧集,以及大学篮球赛《疯狂三月》等体育赛事,这也是事实,而这些内容恰好都是华纳兄弟探索公司的内容(或由华纳兄弟探索公司授权)。扎斯拉夫面临的问题是,提供所有这些内容的可持续商业模式是什么?

精心策划的交易

探索传媒成立于三十八年前,不久之后又成立了电信传播公司(Tele-Communications),这是一家由亿万富翁约翰·马龙(John Malone)控制的公司,后来成为扎斯拉夫导师的他购买了该公司一大笔股份。扎斯拉夫曾在 NBC 工作,2006年被任命为探索传媒首席执行官,并于两年后将公司推向上市。根据公司资深人士、现任华纳兄弟探索流媒体最高主管JB·佩雷特(JB Perrette)的说法,扎斯“总是富有进攻性”,值得称赞的是他带领探索传媒将收入从2008年首次公开募股时,到2022年增长了近 10倍至338亿美元。

扎斯拉夫很早就实现了这一目标,部分原因是通过《鲨鱼周》(Shark Week)、《赤裸与恐惧》(Naked and Afraid)和《肮脏的工作》(Dirty Jobs)等无剧本、低预算、低俗的内容取代了探索频道沉闷的自然纪录片。

2018 年,扎斯拉夫在真人秀内容上加倍投入,斥资119亿美元收购了斯克里普斯公司(Scripps),斯克里普斯公司拥有美食频道、HGTV和旅游频道。一些分析师对此表示怀疑,因为直播电视业务正在从双收入模式(有线电视费和广告)的摇钱树转变为衰退的业务。2021 年初,扎斯拉夫联系了美国电话电报公司(AT&T)首席执行官约翰·斯坦基(John Stankey),一年后达成了一项协议,以430亿美元的价格将探索传媒与美国电话电报公司的华纳媒体业务合并。

我在时代华纳(Time Warner,《财富》杂志和 CNN母公司)工作了29年,直到2014年。我认识这些公司的高层管理人员,我为撰写本文采访了其中一些人,扎斯拉夫拒绝接受采访。

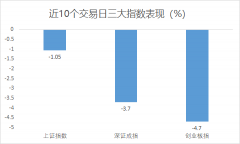

此次合并是通过反向莫里斯信托(Reverse Morris Trust)的金融柔术完成的,这使得美国电话电报公司可以在不纳税的情况之下剥离华纳传媒。这笔交易符合马龙的操作手法—他喜欢被称为“马龙博士”(因为拥有约翰·霍普金斯大学运筹学博士学位)。马龙是优化避税复杂交易的大师。不过很容易理解的是,自2022年4月8日合并完成以来,华纳兄弟探索(WBD)的股价下跌了46%,标普500指数同期上涨了1%。

我询问了自由媒体(Liberty Media)这家马龙目前核心持股的公司的CEO格雷格·马菲 (Greg Maffei),这笔交易背后的原因是什么。“这确实是扎斯精心策划的”马菲说,“约翰同意了,因为他认为这是正确的事情,这是扎斯的最佳道路。目前还不清楚探索传媒未来的方向,它不太容易找到出路。”

摆在面前的多重挑战

扎斯拉夫将华纳兄弟探索公司(WBD)资产分为了三个部分:网络,有线电视业务(包括 CNN、Food Network、Discovery 和 TBS;工作室,主要是华纳兄弟),以及直接面向消费者的内容(其中包括 Max 和 HBO)。

华纳兄弟探索公司的(WBD)核心驱动业务是网络,根据该公司第二季度报告收入超过了57亿美元,调整后息税折旧摊销前利润 (Ebitda)超过了21亿美元,占华纳兄弟探索公司收入的55%以上以及公司息税折旧摊销前利润的大部分。但是现在这项业务正在下滑,今年第二季度的收入和息税折旧摊销前利润分别下降了5%和7%。

该公司使用调整后息税折旧摊销前利润(Ebitda),因为它的业务由于之前合并相关的摊销和冲销的原因而无利可图。第二季度,该公司净亏损12亿美元。

扎斯拉夫希望Max APP业务(消费者每月向该公司付费)能够弥补网络业务的萎缩。持有华纳兄弟探索公司2.6%股份的最大活跃股东,美国投资管理公司Harris Associates 的Alex Fitch问道:“很多的合并都是基于将探索传媒的内容与华纳兄弟和HBO内容相结合,以便成为一个内容更丰富的直接面向消费者的APP。但问题是,这有效吗?”

Max于去年4月刚刚推出,因此仍处于早期阶段,虽然该季度收入增长了14%,达到27亿美元,但该业务的息税折旧摊销前利润(Ebitda)损失了300万美元,其中大部分因为启动成本。佩雷特认为这项业务在未来某一天可能会有 20%的利润率。“我不是说明年,而是未来随着时间的推移,”他说道。

截至6月30日,Max拥有9600万订阅用户,本季度订阅用户数量减少了约 180万,该公司表示,这是由于HBO、Max和Discovery的合并造成的。在数十家流媒体平台中,Max是仅次于Netflix(2.38 亿)的美国流媒体排名第一的公司,亚马逊Prime(约2亿),以及迪士尼+(1.46 亿)。

尽管电影制片厂充满了浪漫和魅力,但它的规模却比网络业务要小得多,而且经营业绩也更加变化无常。可以肯定的是,华纳兄弟影业(《蝙蝠侠》、《哈利波特》和《指环王》的发源地)第二季度表现异常疲软,其第二季度收入下降了24%至26亿美元,而息税折旧摊销前利润(Ebitda)下降了26%至 3.06 亿美元。

此外,今年剩余的时间里,《芭比》将成为年度票房最高的电影,也是华纳兄弟探索公司(WBD)有史以来票房最高的电影,其全球票房达到了13亿美元,而且还在不断增加中。尽管如此,华纳兄弟探索公司(WBD)认为,它将突出大制作主力大片电影,并实行更严格的财务管控,这不是一个新想法,同时即使执行,也可能不会改变游戏规则。

住在芭比乐园就是在一个完美的地方成为一个完美的人,除非你面临全面的生存危机,或者你是肯。由华纳兄弟影业提供

惠誉(Fitch)表示,如果Max最终赚不到足够的钱,华纳兄弟探索公司可以专注于在其网络以及向网飞(Netflix)和亚马逊(Amazon)等公司分发戏剧内容,这些华纳兄弟探索公司都已经在做了,扭转了美国电话电报公司(AT&T)时代仅为流媒体的正统观念。

华纳兄弟探索公司董事会成员兼红点创投创始合伙人杰夫·杨(Geoff Yang)告诉我:“这需要兼顾很多事情,但这只是你必须正确去做的事情之一。另一边的生意怎么样?我认为我们在资产条款、广度、文库和创作能力方面拥有最好的优势。如果你想成为一个纯粹的游戏,华纳兄弟探索公司最有机会创造新模式。”

合并交易后的债务负担

为了实现这一目标,华纳兄弟探索公司需要偿还债务,在华纳交易结束后,该公司的债务已从560亿美元减少到478亿美元。

华纳兄弟探索公司首席财务官冈纳·维登费尔斯(Gunnar Wiedenfels)表示:“我从未因债务数额而失眠,因为我了解我们收购的资产的质量。”他告诉我,该公司的最佳债务金额约为 350 亿美元左右,“到 2024 年底,杠杆率(EBITDA比率)将达到我们的目标值的 2.5 至3倍。”

积极的一面是,债务平均成本为4.6%,平均期限超过14年。大多数分析师认为,除非发生某种灾难,华纳兄弟探索公司可以应对债务负担。来源:公司报告

不过,扎斯拉夫和维登费尔斯的关键任务是产生足够的现金流来偿还债务。该公司在第二季度实现了目标,自由现金流增加了一倍多,达到了17亿美元。维登费尔斯告诉华尔街,今年公司应该能产生45亿至50亿美元的自由现金流,这些现金来自更多的收入(还是来自电影《芭比》)和Max 订阅量,但也来自降低成本、剔除薄弱内容以及裁员。*利息、税项、折旧及摊销前收益来源:基准股票研究

矛盾的是,编剧和演员的罢工使华纳兄弟探索公司在第二季度获得了1亿美元的收益,在第三季度则获得了更多收益,因为该公司通过停止制作内容来节省资金。当然,这类似于放弃资本支出,会带来短期收益以及长期痛苦。

充满争议的巨额薪酬

这次罢工还有其他缺点——比如众议员亚历山大·奥卡西奥-科尔特斯(Alexandria Ocasio-Cortez)七月在曼哈顿举行的集会中喊话扎斯拉夫。“这是一场与贪婪的斗争,”众议员告诉罢工者。“这是一场与无休止地追求更多财富的斗争。大卫·扎斯拉夫需要多少架私人飞机?”

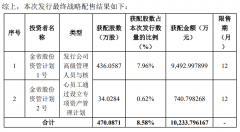

事实上,无论如何,自从探索传媒2008年上市以来,扎斯拉夫已经获得了一大笔钱。根据追踪企业领导层数据的伊奎勒公司(Equilar)的数据,自探索传媒15年前首次公开募股以来,扎斯拉夫的总实现薪酬(实际上是他的实得工资)为825,794,276 美元,其中包括基本工资、奖金、已归属的股票和行使的期权以及给定财政年度内的所有其他薪酬价值,这使得他的平均年薪略高于 5500 万美元。

扎斯拉夫是否是因为对股东收益的出色表现而值得拿到所有这些钱?其实并不是。过去15年中有9年,华纳兄弟探索公司(WBD)股票的表现落后于标准普尔500指数,在此期间,华纳兄弟探索公司(WBD)股票的总回报率为 22.6%,而标准普尔500指数的总回报率为 418%。

扎斯拉夫和探索传媒确实在早期(从2008年到2013年)表现良好,当时WBD股票在六年中四次击败市场,为投资者提供了294%的总回报率,而标普500指数同期为 60%,但该股在过去的十年严重落后。这几乎就像是华纳兄弟探索公司董事会养成了这样的习惯:当扎斯表现良好时,他们会向他支付大量的薪水,但当其表现不佳时,却忘记关掉水龙头。*自2008年9月17日首次公开募股以来,探索传媒股东的总回报率为22%。资料来源:道琼斯市场数据

只有时任哥伦比亚广播公司(CBS)首席执行官——现在是派拉蒙全球的一部分——莱斯·穆恩维斯(Les Moonves)过去十年中出现在伊奎勒公司(Equilar)的前十名最高薪酬首席执行官名单中的数量比扎斯拉夫还要多(出现了六次,而扎斯拉夫是五次)。派拉蒙的股价跟随华纳兄弟探索的走势而落后,自2013年9月以来下跌了70%。

华纳兄弟探索公司股东对此有何看法?一位机构股东表示:“如果他们为股东创造了很多价值的话,我们通常对于为管理团队带来很大好处的薪酬方案没有意见。但它需要搭配低于同行的基本工资。如果你想获得巨大的上涨空间,那么你就不应该在不利的情况下获得巨大的补偿。”

扎斯拉夫也是这样吗?我问。

“不。”

你是否向公司表达过你对此的担忧?

“是的。”

为扎斯拉夫的薪酬辩护的人指出,他现在的这批期权定价在30美元到40美元之间,远高于该股目前13美元的价格,并且处于深度亏损状态。他们认为,只有股东做得很好,扎斯拉夫才能在未来取得好成绩。这在一定程度上是正确的。

但是在一个美国证券交易委员会3月6日提交的文件中,扎斯拉夫的薪酬进行了修改,现在他的部分奖励决定于公司自由现金流和债务减少情况。到2025 年,扎斯拉夫将有资格每年额外获得1200万美元基于业绩的限制性股票。如果公司达到一些尚未确定的现金流指标和去杠杆目标,他将有资格在同一时期每年另外获得1150万美元。

我询问了一位机构股东对这个新计划的看法:“我们的观点是,这些薪酬委员会试图提出令人满意的指标的做法有点可爱,但最终重要的是股价。”

华纳兄弟探索公司董事长塞缪尔·迪·皮亚扎(Samuel Di Piazza)表示:“董事会相信,在全行业持续转型和经济逆风的背景下,这些额外的激励措施将提供更具竞争力的一揽子计划,并使公司能够更好地提升实现股东价值的核心驱动力。”

你可以认为这一变化更好地使扎斯拉夫的薪酬与公司当前的目标保持一致。你也可能会说,他的普通股票期权并没有发挥作用,而新计划只是一种弥补。另一种看待方式:扎斯拉夫现在因产生自由现金流而能直接获得补偿,但股东却没有。

华纳兄弟探索公司对此有不同的看法:“扎斯拉夫先生的薪酬超过90%是基于绩效,因此他获得的任何收益都反映了为公司、股东和员工带来的卓越价值。”“同样,扎斯拉夫在其近二十年任期内的总薪酬反映了他将探索频道从国内有线电视网络集团打造成了世界领先的媒体公司之一的良好记录,和他在收购和整合华纳传媒方面所发挥的关键作用,以及他对华纳兄弟探索公司及其多元化业务强有力的领导。”

华纳兄弟探索是值得买入的好股票吗?

华纳兄弟探索公司是一只值得买入的好股票吗?赞成的观点是,今天的华纳兄弟探索公司就像早期的探索传媒一样,它的资产是沉睡的巨人,股票低迷,扎斯拉夫将会发挥他的魔力。反对的理由是,这一次,扎斯拉夫面临着各种各样的阻力:该公司杠杆率很高,其大部分业务——线性有线电视——正在衰退,而其最佳增长途径——流媒体——竞争非常激烈。

此外,体育赛事转播权的成本也在不断攀升,华纳兄弟探索公司拥有美国篮球协会和国家冰球联盟的转播权,还有一半的疯狂三月转播权(也许是唯一能让消费者继续观看有线电视的内容)。有很多变化的部分,其中一些没有朝着正确的方向发展。

现在实际上只剩下三个主要的纯传统媒体公司:华纳兄弟探索公司、派拉蒙和华特迪士尼,这种现状似乎不太可能持续下去。反向莫里斯信托(Reverse Morris Trust)的标准解释是,新成立的公司两年内禁止进行任何重大交易,以防止该交易成为重整公司估值的遮羞布。华纳兄弟探索公司将于明年4月(八个月后)迎来周年纪念日。扎斯拉夫会成为买家还是卖家?买什么还是卖给谁?

几十年前,我参加了时代华纳的一次盛大活动,一位高管在我耳边低声说,我们公司很适合工作——指的是汽车、鸡尾酒和其他福利——但对股东来说就不太好了。快进到今天,你可能会说时代华纳的继承者是成为债券持有人的好去处,但仍然不是成为股东的好地方。

惠誉(Fitch)的哈里斯(Harris)指出,“鉴于该股处于低迷状态,信贷市场对我们所看到的进展的看法比股市要积极得多。您已经看到债券的利差达到交易结束以来的最低水平。信贷市场正在取得很大进展,而且这似乎还没有反映在股价上。”

当然,有一个人获得了比债券持有人更好的待遇,那就是扎斯拉夫本人。扎斯拉夫喜欢说他的两位导师是马龙和前通用电气首席执行官杰克·韦尔奇(Jack Welch)——马龙以其敏锐的洞察力,强劲的长期业绩记录以及建立了一个复杂而褒贬不一的商业帝国而闻名,韦尔奇则以非凡的领导力,肆无忌惮,以及他的巨额薪酬和管理方式而闻名,这种方式曾经备受赞誉,但现在却不那么受待见了。

现在,扎斯拉夫是时候向他的股东、员工和客户去证明他将会留下多少他的遗产。

本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:安迪·瑟沃(Andy Serwer),编辑:彭韧

上一篇:星巴克在中国市场连续扔下“王牌”

更多"巨额薪酬与落后股价,华纳兄弟探索CEO值不值?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]